Informe Diario 12 de Octubre de 2021

- 12 de octubre de 2021

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL

Futuros de EE.UU. operan estables, aunque persisten las preocupaciones económicas

ESTADOS UNIDOS

Los futuros de acciones de EE.UU. operan esta mañana estables (S&P 500 +0,1%, Dow Jones sin cambios y Nasdaq +0,2%), cuando el mercado intenta revertir su reciente sell off, causado por las preocupaciones generadas sobre la economía y la inflación. Las acciones tecnológicas como Tesla, Alphabet, Netflix, Nvidia y AMD suben en el pre-market. JP Morgan Chase, Goldman Sachs, Bank of America, Morgan Stanley, Wells Fargo y Citigroup inician la temporada de ganancias del tercer trimestre a finales de esta semana.

Se espera que las ganancias crezcan un 30% YoY este trimestre luego de una expansión del 96,3% en el segundo trimestre. Por otra parte, los inversores monitorean los últimos datos de empleo el martes cuando el Departamento de Trabajo publique su Encuesta de oportunidades laborales y rotación laboral tras los decepcionantes datos del viernes pasado.

Las principales bolsas de Europa operan sin variaciones significativas, en medio de un sentimiento volátil en los mercados globales. Los inversores esperan una gran cantidad de reportes de ganancias estadounidenses, y los principales bancos presentarán los resultados del tercer trimestre esta semana.

La volatilidad en la región en los mercados globales se produce el martes cuando los inversores monitorean las perspectivas de inflación, los problemas de la cadena de suministro, los rendimientos de los bonos y la política de los bancos centrales.

Se contrajeron los índices ZEW de confianza inversora de Alemania y la eurozona para octubre, mientras que se redujo levemente el desempleo del Reino Unido en agosto.

Los mercados en Asia cerraron con caídas, con los mercados de China y Corea del Sur liderando los retrocesos de la región. Los mercados en Hong Kong también sufrieron pérdidas durante la jornada.

Por otra parte, las acciones de China Evergrande New Energy Vehicle subieron un 4,56% después que la firma prometiera comenzar a producir vehículos eléctricos el próximo año. La compañía está vinculada al desarrollador inmobiliario que ha dejado de pagar múltiples cupones de sus bonos en las últimas semanas.

El dólar (índice DXY) opera estable, cuando los operadores se posicionan en la divisa a la espera que la Reserva Federal anuncie una reducción gradual de su programa masivo de compra de bonos en noviembre.

El euro no registra variaciones, como contrapartida de la estabilidad del dólar, mientras el aumento de los rendimientos de los Treasuries de EE.UU. limita la demanda de la divisa común.

El yen muestra un sesgo bajista, ya que un aumento en los rendimientos de los bonos del Tesoro estadounidense y el aumento de los precios de las materias primas llevaron a los inversores a deshacerse de la moneda japonesa.

El petróleo WTI opera con subas, alcanzando su máximo valor en 3 años, respaldado por un repunte de la demanda mundial que está contribuyendo a la escasez de energía en grandes economías como China.

El oro sube, impulsado por los crecientes temores de inflación que han afectado a los mercados financieros, aunque las expectativas sobre la inminente reducción de estímulos de la Reserva Federal limitan las ganancias.

La soja registra un leve retroceso, alcanzando un mínimo de 10 meses, debido a las expectativas que el USDA probablemente muestre un aumento en la amplia oferta de semillas oleaginosas.

Los rendimientos de los Treasuries estadounidenses se mantienen estables, antes de la publicación de la Encuesta de Aperturas de Empleo y Rotación Laboral. El rendimiento a 10 años superó el nivel de 1,6%.

Los rendimientos de los bonos europeos no registran variaciones, en línea con los US Treasuries.

CORPORATIVAS

CHINA EVERGRANDE GROUP incumplió su tercera ronda de pagos de bonos en tres semanas, intensificando los temores del mercado sobre el contagio de otras promotoras inmobiliarias, ya que un gran número de obligaciones de pago de la deuda vence a corto plazo. Algunos tenedores de bonos dijeron que no habían recibido los pagos de cupones por un total de USD 148 M de las notas de Evergrande de abril de 2022, abril de 2023 y abril de 2024 que vencían después de otros dos pagos que incumplió en septiembre. Esto pone a los inversores en riesgo de sufrir grandes pérdidas al final de los períodos de gracia de 30 días, ya que la promotora ha acumulado más de USD 300.000 M en pasivos.

DEUTSCHE LUFTHANSA (LHAG) dijo que había cerrado una ampliación de capital de USD 2.500 M y que los ingresos se utilizaron para reembolsar ayudas estatales, mientras apuesta por un repunte del transporte aéreo. La aerolínea alemana devolvió el primero de los dos tramos de capital híbrido, denominado ‘participación silenciosa’, que recibió como parte de un plan de rescate para 2020. La compañía añadió que también tiene la intención de reembolsar completamente el segundo tramo, antes de finales de este año.

MODERNA (MRNA) no tiene planes de compartir la fórmula para fabricar su vacuna Covid-19, según ha señalado el presidente Noubar Afeyan. Afeyan afirmó a la prensa que los ejecutivos de Moderna han llegado a la conclusión que aumentar la producción es la mejor manera de abordar la oferta global. El presidente de Moderna expresó que el fabricante de vacunas podría ampliar la producción y ofrecer miles de millones de dosis más el año que viene.

LATAM

CHILE: Los precios al consumidor en Chile se dispararon un 1,2% en septiembre, muy por encima de las expectativas y la mayor variación desde 2008, debido a alzas en alimentos y bebidas no alcohólicas, además de transporte, vivienda y servicios básicos, informó el gobierno. El Instituto Nacional de Estadísticas (INE) dijo que la inflación registró un alza a 12 meses de 5,3%, superando abiertamente el rango de tolerancia del Banco Central, de entre 2,0 y 4,0%. “En el noveno mes del año, todas las divisiones que conforman la canasta del IPC aportaron incidencias positivas en la variación mensual del índice”, dijo el INE en un boletín.

PERÚ: El Banco Central de Perú aumentó su tasa de interés de referencia a 1,5% desde 1% previo, su tercer aumento consecutivo, en una decisión que no implica necesariamente un ciclo de alzas sucesivas, dijo el organismo. El banco afirmó en un comunicado que la decisión consideró la inflación que se aceleró de 4,95% a doce meses en agosto hasta un 5,23% en setiembre, ubicándose transitoriamente por encima del rango meta por factores tales como el incremento de los precios internacionales de insumos alimenticios y combustibles, así como del tipo de cambio. El organismo dijo que espera que la inflación regrese al rango meta de 1% a 3% en los próximos doce meses.

ARGENTINA

RENTA FIJA: El ministro de Economía se encuentra en EE.UU. para seguir negociando con el FMI. El Tesoro comenzará a ofrecer LELITES.

Los bonos en dólares operaron en alza en el comienzo de la semana, en un contexto de inactividad bursátil por los feriados de viernes y lunes. El riesgo país medido por el EMBI+Argentina cerró ayer en 1602 puntos básicos.

La semana pasada los soberanos en dólares manifestaron precios dispares, después que el Gobierno implementara nuevas restricciones en el mercado cambiario. Pero la creciente incertidumbre económica y política de cara a las elecciones legislativas de noviembre se mantiene presente.

El ministro de Economía, Martín Guzmán, desplegará su agenda por Washington con el objetivo de continuar las negociaciones con el FMI. Argentina intentará en los próximos días cerrar los aspectos técnicos del demorado acuerdo de Facilidades Extendidas con el Fondo, para regularizar el pasivo con el organismo producto del stand-by firmado en 2018.

Pero a pesar de esto, existe un alto porcentaje de personas que están de acuerdo con algunas de las medidas recientemente anunciadas por el Gobierno. Un 87,8% está de acuerdo con transformar planes en trabajo, un 78,4% está de acuerdo con la suba del salario mínimo, y un 73,4% está de acuerdo en dar bonos extras a jubilados. En tanto, un 64,5% está de acuerdo con la suba del piso de ganancias, un 62,2% está de acuerdo con dar créditos a tasa cero, y un 62,1% está de acuerdo con reducir a 0% de exportación de servicios. Sin embargo, un 53,3% está en desacuerdo con adelantar jubilaciones bajando la edad con 30 años de aporte, un 57,6% está en desacuerdo con un nuevo IFE, y un 56,1% está en desacuerdo con un nuevo AUH.

Por su parte, los bonos en pesos (en especial los ligados al CER) mostraron importantes subas durante la semana, frente al buen resultado de la primera licitación de octubre que realizó el Gobierno de Letras del Tesoro en pesos y Bonos dollar linked. Según el índice de títulos públicos del IAMC, los soberanos de corta duration subieron en promedio 0,9%, mientras que los de larga duration ganaron en promedio +4,3%. En cuanto a indicadores económicos, este miércoles el INDEC publicará el indicador sintético de servicios públicos de julio, en tanto el jueves se dará a conocer la inflación minorista de septiembre, y las estadísticas del turismo internacional de agosto. El Ministerio de Economía comenzará a ofrecer al mercado Letras de Liquidez del Tesoro (LELITES), orientadas exclusivamente a los Fondos Comunes de Inversión (FCI).

RENTA VARIABLE: ADRs con mayoría de alzas, mientras la bolsa local permanecía cerrada por feriados

Las acciones argentinas ADRs cerraron el viernes y lunes con mayoría de alzas en la plaza de Nueva York, mientras la bolsa local permaneció cerrada dichos días los feriados por el Día del Respeto a la Diversidad Cultural y puente turístico.

Las acciones que mejor comportamiento tuvieron entre viernes y lunes fueron las de: Edenor (EDN) +11,8%, Central Puerto (CEPU) +10,8%, Pampa Energía (PAM) +10,5%, Tenaris (TS) +5,4%, Transportadora de Gas del Sur (TGS) +4,3%, Cresud (CRES) +3,6% y Bioceres (BIOX) +2,7%, entre las más importantes. Se mostraron a la baja: Mercado Libre (MELI) -6,1%, Globant (GLOB) -4,1%, IRSA Propiedades Comerciales (IRCP) -3,5% y BBVA Banco Francés (BBAR) -1,1%, entre otras.

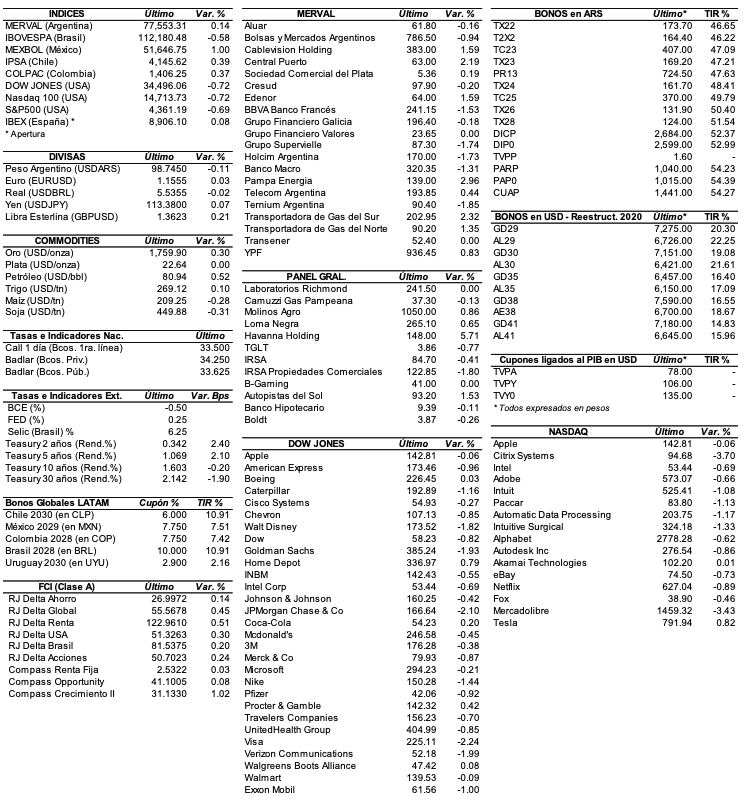

Ayer las bolsas norteamericanas terminaron en baja a la espera de datos de inflación y de balances corporativos, mientras que el viernes también habían cerrado con caídas luego que datos económicos mostraran un crecimiento del empleo más débil de lo esperado en septiembre. La semana pasada, el índice S&P Merval manifestó una ligera baja de 0,1% y se ubicó en los 77.553,31 puntos, después de registrar un valor máximo semanal en forma intradiaria de 78.540 unidades, y un mínimo de 76.757 puntos.

El volumen operado en acciones en ByMA alcanzó los ARS 3.316,3 M, marcando un promedio diario de ARS 829,1 M, en tanto en Cedears se negociaron en el mismo período ARS 14.087,2 M, dejando un promedio diario de ARS 3.521,8 M. Las acciones que más subieron la semana pasada fueron las de: Sociedad Comercial del Plata (COME) +8,3%, Cablevisión Holding (CVH) +6,2% y Mirgor (MIRG) +3,6%, entre las más importantes. Sin embargo, cerraron en baja en el mismo período las acciones de: Ternium Argentina (TXAR) -4,2%, Loma Negra (LOMA) -3,6%, y Banco Macro (BMA) -3,1%, entre otras.

Indicadores y Noticias locales

Inflación de 48,2% y expansión del PIB de 7,6% en 2021 según el REM del BCRA

Según el REM de septiembre del BCRA, el mercado prevé una variación del PIB para 2021 de 7,6% (+0,4 p.p. que el REM anterior). En tanto, estiman una inflación general para este año de 48,2% (-0,2 p.p. que el del REM previo). Para el mes de septiembre de 2021, estiman una inflación de 2,8% al tiempo que se ubicaría en 46,5% YoY en los próximos 12 meses. Con relación a la tasa Badlar, estiman que ésta sea de 34,12% para octubre con una tendencia levemente creciente en los próximos meses y con correcciones al alza en todos los pronósticos relevados y con una suba hasta 34,36% en diciembre de 2021. Para el tipo de cambio nominal, la previsión disminuyó con relación al REM anterior para el mes de diciembre de este año ubicándose en USDARS 105,00 y USDARS 155,90 en diciembre de 2022. Asimismo, se proyecta un déficit fiscal primario para 2021 de -ARS 1.568,6 Bn y de -ARS 1.750,0 Bn para 2022.

La producción industrial subió 13,8% YoY en agosto (INDEC)

Según el INDEC, la producción industrial registró una suba de 13,8% YoY en agosto, logrando su décima mejora interanual consecutiva. El acumulado de los primeros ocho meses de 2021 presenta un incremento de 19,9% respecto a igual período de 2020. En agosto de 2021, el índice de la serie desestacionalizada muestra una variación negativa de 0,6% respecto al mes anterior y el índice serie tendencia-ciclo registra una variación negativa de 0,7% respecto al mes anterior.

La construcción aumentó en 22,7% YoY en agosto (INDEC)

En agosto de 2021, el indicador sintético de la actividad de la construcción (ISAC) muestra una suba de 22,7% YoY. El acumulado de los primeros ocho meses de 2021 del índice serie original presenta una suba de 48,1% YoY. Asimismo, el índice de la serie desestacionalizada muestra una variación negativa de 2,6% respecto al mes anterior y el índice serie tendencia-ciclo registra una variación negativa de 1,0% MoM.

Indicadores monetarios

Las reservas internacionales disminuyeron en la semana apenas USD 1 M y finalizaron en USD 42.847 M.

Tipo de cambio

El dólar contado con liquidación (implícito) avanzó 0,6% (98 centavos) la semana pasada y se ubicó en los ARS 176,55, dejando una brecha con la cotización del mayorista de 78,4%. En tato, el dólar MEP (o Bolsa) ascendió también 0,6% en las últimas cuatro ruedas y terminó en los ARS 176,45, marcando un spread con la divisa que opera en el MULC de 78,3%.

Por su parte, el tipo de cambio mayorista subió 13 centavos la semana pasada y cerró en los ARS 98,94 (vendedor).

Y Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.