Informe Diario 04 de Septiembre de 2024

- 04 de septiembre de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. bajan, mientras la debilidad continúa después de la fuerte caída de Nvidia

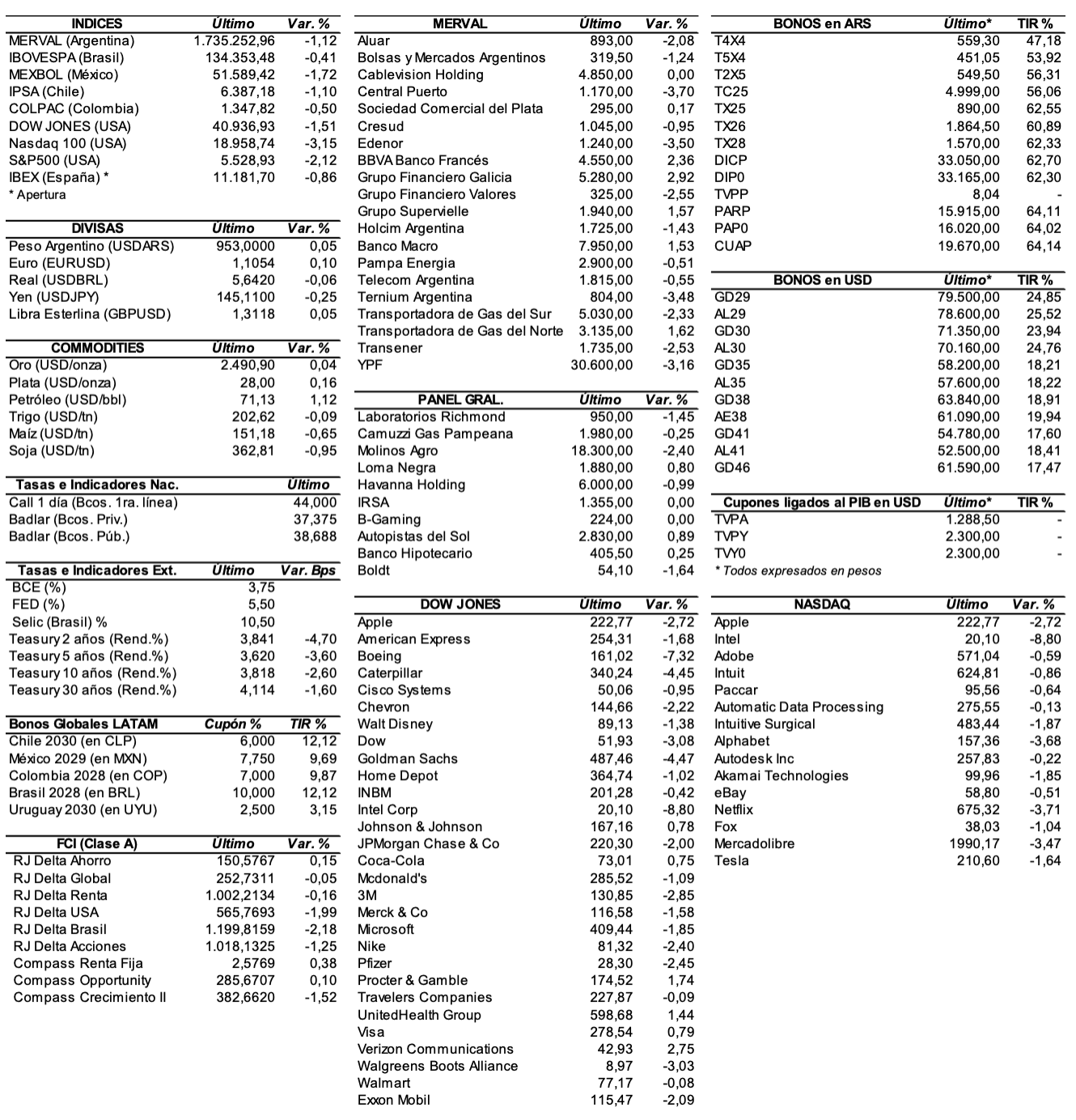

Los futuros de acciones de EE.UU. bajan (Dow Jones -0,19%, S&P 500 -0,45%, Nasdaq -0,78%), señalando una extensión de las fuertes pérdidas vistas en la rueda previa debido a preocupaciones sobre la desaceleración económica.

Las acciones de Nvidia (NVDA) caen un 2% en el premarket luego que el Departamento de Justicia de EE.UU. envió citaciones a la empresa, en relación con una investigación antimonopolio.

Ayer el Dow Jones cayó un 1,51%, el S&P 500 retrocedió un 2,12% y el Nasdaq Composite perdió un 3,26%, su peor caída desde el selloff del 5 de agosto. Las acciones de semiconductores lideraron la caída, con fuertes pérdidas de Nvidia (-9,5%), AMD (-7,8%), Broadcom (-6,2%), Intel (-8,8%) y Micron Technology (-8%).

La importante caída de NVDA resultó en la pérdida de USD 279 Bn en capitalización de mercado.

El ETF VanEck Semiconductor (SMH) cayó un 7,5% el martes, siendo la peor sesión para el ETF centrado en chips desde el 18 de marzo de 2020, cuando cayó un 8,31%.

Los datos económicos añadieron a las preocupaciones del mercado, ya que el PMI manufacturero ISM de EE.UU. (47,2 vs 47,5 est.) en agosto generó inquietudes sobre la fortaleza de la economía. Los mercados ahora esperan el informe de empleo mensual del viernes, que podría influir en el enfoque de la Fed sobre la política monetaria.

Hoy se publicará la encuesta JOLTs del Bureau of Labor Statistics, que muestra las vacantes de empleo en EE.UU., con una estimación de reducción a 8,09 millones desde 8,18 millones del mes pasado.

Las principales bolsas de Europa bajan, siguiendo una tendencia global de caída de acciones, en medio de preocupaciones sobre el estado de la economía mundial. El Stoxx 600 baja 0,95%.

El índice DAX de Alemania retrocede 0,75%, el CAC 40 de Francia pierde 0,91%, mientras que el FTSE 100 del Reino Unido registra contracción de 0,47%.

Los mercados asiáticos bajaron. El Nikkei 225 cayó un 4,24% para cerrar en 37.047,61 puntos, mientras que el índice Topix bajó un 3,65% a 2.633,49. Ambos registraron su mayor pérdida diaria desde la caída del 5 de agosto.

El índice Hang Seng de Hong Kong bajó un 1,10%, mientras que el CSI 300 de China continental cayó un 0,63% para alcanzar un nuevo mínimo de siete meses.

El rendimiento de los Treasuries a 10 años de EE.UU. baja a 3,82%, mientras se evalúan las perspectivas económicas. El rendimiento del bono a 10 años de Alemania opera en línea con los norteamericanos.

El petróleo sube, en medio de preocupaciones de crecimiento y expectativas que las exportaciones de Libia puedan volver al mercado.

El oro baja, mientras se analiza la magnitud con la que la Reserva Federal reduciría las tasas de interés este año.

La soja baja, a pesar que las condiciones climáticas ha generado temores de una reducción en los rendimientos.

El dólar (índice DXY) opera estable, ante una mayor demanda de refugio seguro a medida que los débiles datos de manufactura de EE.UU. reavivaron los temores de recesión.

El euro opera estable, mientras se espera que el BCE reduzca las tasas de interés por segunda vez en su reunión del 12 de septiembre.

NOTICIAS CORPORATIVAS

INTEL (INTC): La división de fabricación por contrato de Intel experimentó un problema después de que las pruebas con Broadcom (NASDAQ:AVGO) no tuvieran éxito.

DOLLAR TREE (DLTR) redujo su guía para el año, diciendo que ahora espera ganancias ajustadas en un rango de entre USD 5,20 y USD 5,60 por acción y unos ingresos de USD 30,6 Bn a USD 30,9 Bn. DLTR también reportó USD 7,37 Bn en ingresos para el trimestre, por debajo de la estimación de FactSet de USD 7,49 Bn.

JUPITER NEUROSCIENCES (JUNS) ha presentado los documentos para una oferta pública inicial (OPI) consistente en 2.750.000 acciones a un precio de entre USD 4 y USD 5 cada una.

HORMEL FOODS (HRL) obtuvo en el 3ºT24 un EPS de USD 0,37, USD 0,01 mejor de lo esperado, pues se preveía un EPS de USD 0,36. Los ingresos del trimestre se situaron en USD 2,9 Bn, frente a una previsión de USD 2,96 Bn.

U.S. STEEL (X): El consejero delegado de la compañía indicó que la empresa podría cerrar instalaciones de producción de acero y considerar la posibilidad de trasladar su sede principal fuera de Pittsburgh si la transacción propuesta con Nippon Steel Corporation no prospera.

PAGERDUTY (PD) revisó a la baja su previsión de ingresos para el año fiscal. Para el año fiscal 2025, prevé ahora ingresos totales de USD 463 M a USD 467 M, una disminución con respecto a los previstos anteriormente de USD 471 M a USD 477 M.

GITLAB (GTLB) comunicó un EPS y unos ingresos que superaron las expectativas y mejoraron sus perspectivas financieras. La dirección de la empresa expresó su confianza en su éxito continuado a la hora de satisfacer las necesidades de los clientes y capitalizar las oportunidades que presenta la tecnología de inteligencia artificial.

ZSCALER (ZS) registró en el 4ºT24 un EPS de USD 0,88, USD 0,18 mejor de lo esperado, pues se preveía un EPS de USD 0,70. Los ingresos del trimestre se situaron en USD 592,9 M, frente a una previsión de USD 567,46 M.

GIGACLOUD TECHNOLOGY (GCT) anunció un programa de recompra de acciones por valor de USD 46 M.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: Los precios al productor en la Eurozona aumentaron un 0,8% MoM en julio de 2024, el mayor incremento desde diciembre de 2022, tras una sub revisada al alza del 0,6% en junio y muy por encima de las previsiones del mercado de un 0,3%. En términos interanuales, el IPP disminuyó un 2,1%, tras una caída del 3,3% en junio.

ASIA: El índice PMI de Servicios Generales de Caixin en China disminuyó a 51,6 puntos en agosto de 2024 desde 52,1 el mes anterior, por debajo de las previsiones del mercado de 52,2, en medio de un crecimiento más lento de nuevos pedidos y una leve caída en el empleo.

BRASIL: El PIB creció un 1,4% en el 2°T24 en comparación con el trimestre anterior, ganando impulso después de la expansión revisada al alza del 1% en el 1°T24 y superando ampliamente el consenso del mercado que anticipaba un aumento del 0,9%. En comparación con el mismo período del año anterior, el PIB creció un 3,3% en el 2°T24.

CHILE: En su Reunión de Política Monetaria, el Consejo del Banco Central de Chile acordó reducir la tasa de interés de política monetaria en 25 puntos base, hasta 5,5%.

PARAGUAY: La tasa de inflación anual subió al 4,3% en agosto de 2024, ligeramente por debajo del máximo de un año registrado en el mes anterior, que fue del 4,4%. En términos mensuales, los precios al consumidor disminuyeron un 0,2% en comparación con julio de 2024.

ARGENTINA

RENTA FIJA: YPF colocará hoy ONs a 2031 para recomprar deuda a 2025 y 2027. Bonos en dólares cerraron ayer con pérdidas.

Los bonos en dólares cerraron el martes con pérdidas, en un contexto de preocupación sobre los costos de mantener el cepo cambiario y las dificultades para acumular reservas para hacer frente a las obligaciones de deuda el año próximo.

En este sentido, el riesgo país medido por el EMBI+Argentina se incrementó 34 unidades (+2,4%) y se ubicó en los 1467 puntos básicos.

En ByMA, el AE38 bajó -3,7%, el AL41 -2,5%, el AL35 -1,4%, el AL29 -1,3%, y el AL30 -1,2%. El GD46 cayó 4%, el GD38 -2,5%, el GD41 -2,4%, el GD35 -2,2%, el GD29 -1,4%, y el GD30 -1,1%.

Los bonos en pesos ajustables por CER se manifestaron el martes con mayoría de bajas: el TX25 cayó 3,5%, el DICP -0,6%, el TX28 -0,6%, el TX26 -0,2%, el CUAP -0,2%, y el T5X4 -0,1%. Subieron: el TC25 +1,4%, el T4X4 +0,2%, y el PARP +0,1%.

En el mes de septiembre el Gobierno deberá afrontar vencimientos por unos ARS 14.165 Bn, por el vencimiento de dos LECAPs (S13S4 y S30S4) y el bono DOLLAR LINKED T2V4. Esto en medio de una mayor presión sobre la demanda de divisas por parte de importadores después de la rebaja del Impuesto PAÍS.

YPF colocará hoy ONs Clase XXXI con vencimiento en 2031 a tasa fija por un monto nominal de hasta USD 500 M. Con dichos fondos la empresa recomprará parte de las ONs Clase XXXIX con cupón de 8,5% con vencimiento el 28 de julio de 2025 y de las ONs Clase LIII con cupón de 6,95% con vencimiento el 21 de julio de 2027.

PAMPA ENERGÍA colocará mañana ONs Clase XXI en dólares emitidas bajo ley extranjera, a tasa fija a licitar con vencimiento entre 5 y 10 años, por un monto de hasta USD 750 M. La subasta tendrá lugar el jueves 5 de septiembre entre las 13 y 17 horas.

Hoy se pagará la renta del título VSC6O, más el capital e intereses de los bonos BCCGO, CHAQ, CRCEO, CRCGO y RNG23.

RENTA VARIABLE: El índice S&P Merval mostró un ajuste de 1,1%, pero se mantuvo por encima de los 1.700.000 puntos

El índice S&P Merval manifestó el martes una pérdida de 1,1% y cerró en los 1.735.252,96 puntos, después de registrar un valor máximo de manera intradiaria de 1.764.848,15 unidades.

Valuado en dólares (al CCL), el principal índice accionario cayó 1,2% y se ubicó en los 1.324,12 puntos.

El volumen operado en acciones alcanzó los ARS 31.375,5 M, en tanto en Cedears se negociaron ARS 29.488,5 M.

Las acciones que más cayeron ayer fueron las de: Grupo Financiero Galicia (GGAL) +2,9%, BBVA Banco Francés (BBAR) +2,4%, Transportadora de Gas del Norte (TGNO4) +1,6%, Grupo Supervielle (SUPV) +1,6%, y Banco Macro (BMA) +1,5%, entre las más importantes.

Sin embargo, cayeron: Central Puerto (CEPU) -3,7%, Edenor (EDN) -3,5%, Ternium Argentina (TXAR) -3,5%, YPF (YPFD) -3,2%, Grupo Financiero Valores (VALO) -2,5%, entre otras.

En el exterior, las acciones argentinas ADRs mostraron mayoría de bajas: Vista Energy (VIST) -5,8%, Corporación América (CAAP) -4,8%, Despegar (DESP) -4,2%, MercadoLibre (MELI) -3,5%, y Globant (GLOB) -3,4%, entre las más importantes.

En tanto, terminaron en alza: Banco Macro (BMA) +3,1%, Grupo Financiero Galicia (GGAL) +2,9%, BBVA Banco Francés (BBAR) +1,9%, Pampa Energía (PAM) +0,8%, e IRSA (IRS) +0,6%, entre otras.

IRSA (IRSA) reportó en el ejercicio fiscal 2024 una pérdida de -ARS 23.054 M debido principalmente al resultado negativo por cambios en el valor razonable de propiedades de inversión. Los ingresos alcanzaron en el ejercicio 2024 los ARS 328.546 M vs. los ARS 331.721 M del ejercicio 2023 (-0,96% YoY). Las ventas reales de locatarios en Centros Comerciales cayeron un 4,5% en el ejercicio 2024 comparadas con 2023 producto de un primer semestre de crecimiento y un segundo semestre de retracción de la actividad económica. El resultado operativo en el ejercicio 2024 arrojó una pérdida de -ARS 190.695 M vs. la pérdida de -ARS 97.115 M del mismo período del año anterior. El EBITDA ajustado de los segmentos de renta alcanzó los ARS 171.772 M durante el ejercicio 2024, un 8,8% YoY, impulsado por los segmentos de Centros Comerciales y Hoteles.

ALUAR (ALUA) reportó en el 4ºT24 (ejercicio fiscal) una ganancia neta de ARS 19.753 M, que se compara con la utilidad neta del mismo período del año pasado de ARS 51.724 M (-61,8% YoY). En el total del ejercicio la empresa ganó ARS 122.054,9 M comparado a los ARS 68.916 M del ejercicio 2023 (+77,1% YoY).

Indicadores y Noticias locales

El complejo petrolero exportó un 25,8% YoY en el 1ºS24 (INDEC)

En el 1ºS24, el complejo petrolero-petroquímico superó al automotriz en exportaciones, quedando solo detrás del sector sojero, con exportaciones de USD 5.123 M (+25,8% YoY). El INDEC informó que el sector sojero lideró con exportaciones de USD 9.760 M, un 25,7% más que el año anterior, con una exportación neta de USD 7.999 M.

Los alimentos en el conurbano habrían aumentado un 6% en agosto

En agosto, los precios de los alimentos habrían aumentado un 6% en 20 barrios del conurbano bonaerense, según un estudio del ISEPCI. Esto significa que una familia de cuatro personas, que en julio necesitaba ARS 388.795,47 para cubrir sus necesidades alimenticias básicas, requirió ARS 23.285 adicionales en agosto para adquirir los mismos productos.

Se eliminó la exigencia del libre de deuda para la transferencia de autos

El Ministerio de Justicia eliminó la exigencia de libre deuda para la transferencia de autos usados. No será necesario presentar constancia de pago de patentes o multas pendientes para completar la transferencia de un vehículo en los registros automotores.

El ingreso de dólares del agro creció en agosto un 40% YoY

En agosto, el sector agro-exportador liquidó USD 2.451 M, un 40% más que en 2023 pero un 6% menos que en junio. En los primeros ocho meses de 2024, la suba fue sólo del 9,4% debido a la espera de un mejor tipo de cambio y la caída en los precios internacionales de los granos.

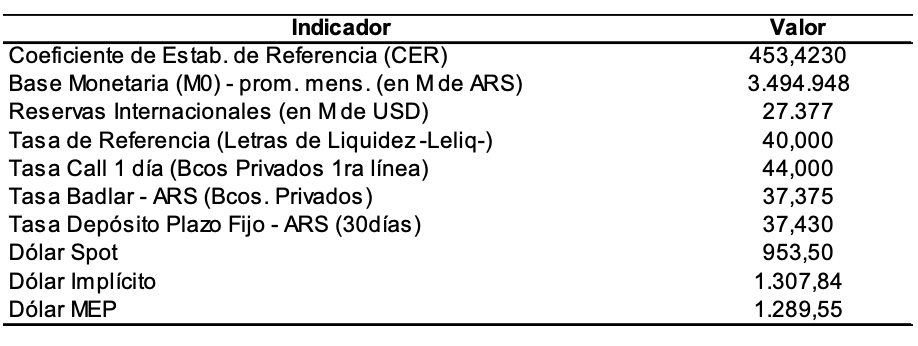

Indicadores monetarios

Las reservas internacionales brutas crecieron ayer USD 726 M, después del reingreso de divisas en cartera propia de los bancos, que en el cierre de agosto habían sido retirados para cumplir con la normativa de Posición Global Neta de moneda extranjera. De esta forma, las reservas finalizaron en USD 27.377 M.

Tipo de cambio

El dólar contado con liquidación subió ayer ARS 7,19 (+0,6%) y cerró en USDARS 1.302,55, mostrando una brecha con la cotización del mayorista de 36,6%. El dólar MEP (o Bolsa) ganó ARS 9,45 (+0,7%) y se ubicó en USDARS 1.294,46, marcando un spread con la divisa que opera en el MULC de 35,8%.

El tipo de cambio mayorista avanzó el martes 50 centavos (+0,05%) y cerró en USDARS 953,50 (vendedor), en un contexto en el que el BCRA debió vender USD 7 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.