Informe Diario 10 de Septiembre de 2024

- 10 de septiembre de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. operan mixtos mientras persiste la debilidad de septiembre; se esperan los datos de inflación de mañana

Los futuros de acciones de EE.UU. operan mixtos (Dow Jones -0,05%, S&P 500 +0,10%, Nasdaq +0,05%), mientras se aguarda por el próximo informe de inflación y posibles recortes de tasas de interés de la Reserva Federal (Fed).

Las acciones de Oracle (ORCL) suben más del 8% tras presentar resultados del primer trimestre fiscal que superaron las expectativas. ORCL también anunció una asociación con Amazon Web Services para ofrecer servicios de bases de datos.

Las acciones de Apple (AAPL) bajan un 1% luego que revelara las últimas iteraciones de inteligencia artificial de su iPhone y el Tribunal Superior de la Unión Europea dictaminara que Apple debe devolver EUR 13 Bn en impuestos diferidos, anulando una decisión anterior que había fallado a favor de la empresa.

En la rueda previa, el Dow Jones subió un 1,2%, mientras que el S&P 500 y el Nasdaq Composite ganaron un 1,16% cada uno. Los 11 sectores del S&P avanzaron, liderados por el consumo discrecional (+1,6%), industriales (+1,6%) y tecnología (+1,4%).

Estos movimientos ocurrieron ante las expectativas que la Fed comenzará a reducir las tasas de interés este mes, lo que disminuyó las preocupaciones sobre una desaceleración económica. Sin embargo, aún no está claro si los funcionarios de la Fed implementarán una reducción de 25 o 50 puntos básicos. Se espera mayor claridad el miércoles, cuando se publique el índice de precios al consumidor de EE.UU.

Las acciones de semiconductores, como Nvidia (+3,5%), Broadcom (+2,8%), AMD (+2,8%) y SMCI (+6,1%), lideraron la recuperación. Palantir Technologies (PLTR) también subió un 14,1% tras anunciarse su inclusión en el S&P 500.

Históricamente, septiembre ha sido un mes débil para las acciones. Los inversores siguen cautelosos ante el impacto estacional en el rendimiento del mercado y la incertidumbre en torno a las elecciones presidenciales de EE.UU., programadas para el 5 de noviembre.

Las principales bolsas de Europa operan mixtas, tras un inicio positivo al comienzo de la semana.. El Stoxx 600 baja 0,18%.

El índice DAX de Alemania retrocede 0,46%, el CAC 40 de Francia gana 0,09%, mientras que el FTSE 100 del Reino Unido registra contracción de 0,62%.

Los mercados asiáticos cerraron mixtos. El Nikkei 225 de Japón cayó 0,16% a 36.159,16 puntos, lastrado por el sector de salud que perdió un 2,06%. El índice Topix retrocedió un 0,12%.

El índice Hang Seng de Hong Kong subió un 0,22%, mientras que el CSI 300 se mantuvo prácticamente sin cambios.

El rendimiento de los Treasuries a 10 años de EE.UU. sube a 3,72%, antes de la publicación de los principales informes de inflación previos a la reunión de la Fed de septiembre. El rendimiento del bono a 10 años de Alemania opera en línea con los norteamericanos.

El petróleo baja, cerca de mínimos de 18 meses, mientras se evalúa una tormenta en el Golfo de México.

El oro baja, mientras se esperan señales sobre la magnitud potencial de la reducción de tasas de la Fed este mes.

La soja baja, a pesar que las condiciones climáticas ha generado temores de una reducción en los rendimientos.

El dólar (índice DXY) opera estable, mientras se evalúa la posible magnitud de una esperada reducción de tasas de la Fed.

La libra sube, luego que el crecimiento salarial en el Reino Unido se desaceleró al 5,1%, el nivel más bajo en aproximadamente dos años.

NOTICIAS CORPORATIVAS

ORACLE (ORCL) reportó un EPS de USD 1,39 por acción con ingresos de USD 13,31 Bn, superando las expectativas. A pesar que los ingresos en la nube quedaron ligeramente por debajo de las estimaciones, los ingresos por infraestructura aumentaron un 45% YoY a USD 2,2 Bn. ORCL declaró un dividendo de USD 0,40 por acción.

APPLE (AAPL) presentó sus nuevos modelos de iPhone 16 en el evento “Glowtime” el lunes, pero sus acciones cayeron un 1.4%. Los nuevos iPhones cuentan con capacidades avanzadas de inteligencia artificial y una nueva función de control de cámara, junto con el chip A18 de 3 nanómetros. Por otra parte, AAPL tuvo un revés judicial sobre una factura fiscal irlandesa por un valor de más de EUR 14 Bn. El Tribunal de Justicia de la Unión Europea respaldó una decisión histórica de 2016 que determinó que Irlanda violó las leyes de ayudas estatales al otorgar a AAPL una ventaja injusta.

ALIBABA (BABA) se vio beneficiada luego que fue incluida en las bolsas de China continental. Alibaba declaró su incorporación al Southbound (SB) Connect a última hora del lunes.

RUBRIK (RBRK) espera ingresos entre USD 830M y USD 838M para el año fiscal 2025, frente a un rango previo de USD 810M a USD 824M. El CEO Bipul Sinha destacó el creciente reconocimiento de la necesidad de planes sólidos de ciberresiliencia.

WOLFSPEED (WOLF) introdujo un nuevo módulo de carburo de silicio diseñado para transformar los sectores de energía renovable y carga rápida. La compañía también anunció una asociación con EPC Power para emplear estos módulos en sistemas solares y de almacenamiento de energía a nivel de servicios públicos.

UNDER ARMOUR (UAA) predice ahora que incurrirá en entre USD 140 y USD 160 M en costos de reestructuración y costos relacionados antes de impuestos durante los ejercicios fiscales 2025 y 2026. Además, prevé una pérdida de explotación de entre -USD 220 y -USD 240 M, frente a la proyección anterior de entre -USD 194 y -USD 214 M.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: La producción industrial de España cayó un 0,4% YoY en julio de 2024, tras una revisión a la baja del incremento del 0,2% en el mes anterior y frente a las previsiones de un aumento del 0,4%. En términos mensuales ajustados por estacionalidad, la actividad industrial disminuyó un 0,4% en julio, después de un alza revisada a la baja del 0,2% en el mes anterior.

ASIA: Las exportaciones de China crecieron un 8,7% YoY en agosto, y las importaciones aumentaron un 0,5% YoY, comparado con el pronóstico de 6,5% y 2%, respectivamente. En julio, las exportaciones aumentaron un 7% YoY, mientras que las importaciones superaron las expectativas con un crecimiento del 7,2%.

CHILE: El superávit comercial de Chile se amplió a USD 1.132 M en agosto de 2024, desde los USD 482 M en el mismo período del año anterior, debido a que las importaciones disminuyeron un 7,3% YoY, alcanzando los USD 6.879 M, mientras que, las exportaciones aumentaron un 1,4% YoY, alcanzando los USD 8.012 M.

MÉXICO: La tasa de inflación anual disminuyó al 4,99% en agosto de 2024, desde un máximo de 14 meses del 5,57% en el período anterior y ligeramente por debajo de las previsiones del mercado del 5,09%. Mensualmente, el IPC aumentó un 0,01%, tras un incremento del 1,05% en el mes anterior y por debajo de las estimaciones del mercado de un aumento del 0,09%.

ARGENTINA

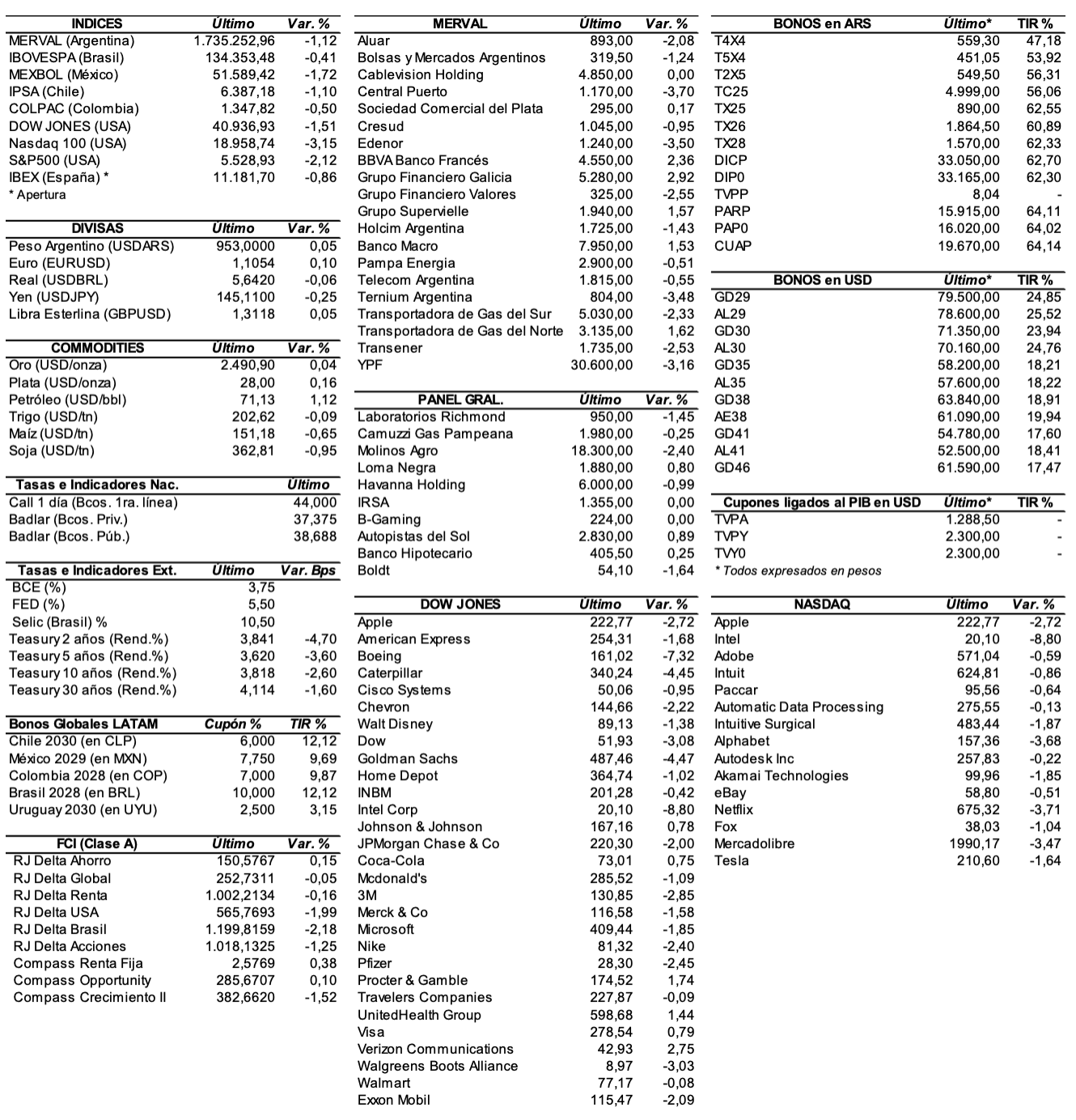

RENTA FIJA: El Tesoro realiza una nueva licitación de deuda en pesos para cubrir vencimientos de la semana. Bonos en dólares cerraron en alza.

La Secretaría de Finanzas anunció un nuevo llamado a licitación de deuda en pesos para realizarse mañana 11 de septiembre. Se incluirán seis LECAPs y tres BONCER. Los fondos recaudados serán utilizados principalmente para cubrir el vencimiento de la LECAP S13S4 por un monto de ARS 6.970 Bn.La recepción de las ofertas de todos los instrumentos comenzará a las 10 horas y finalizará a las 15 horas de mañana (T). Mientras que la liquidación de las ofertas recibidas y adjudicadas se efectuará el viernes 13 de septiembre (T+2).

Los bonos en dólares cerraron ayer con ganancias, en medio de positivas expectativas sobre el blanqueo de capitales y en parte por el buen clima externo a la espera que la Fed recorte finalmente las tasas de interés. Se suma a esto, los datos de producción industrial y de construcción del mes de julio, que continuaron mostrando caídas en forma interanual pero con una recuperación en forma mensual.

El riesgo país medido por el EMBI+Argentina se redujo el lunes 41 unidades (-2,8%) y cerró en 1442 puntos básicos.

En Nueva York, el AL29 subió 1,1%, el AL30 +0,1%, el AL35 +0,7%, el AE38 +0,5%, y el AL41 +0,9%. El GD29 ganó 1,6%, el GD30 +2,2%, el GD35 +1,9%, el GD38 +1,7%, el GD41 +2%, y el GD46 +1,6%. En ByMA, el AL30 subió ayer 2,8%, el AL41 ++2,7%, el AL35 +2,6%, el AE38 +2,6%, y el AL29 +1,8%. El GD41 tuvo un alza de 3,2%, el GD35 +3,1%, el GD30 +3%, el GD46 +1,2%, el GD38 +0,5%, y el GD29 +0,1%.

Los bonos en pesos ajustables por CER mostraron ayer mayoría de alzas: el T2X5 subió 0,4%, el DICP +0,4%, el TX28 +0,3%, el TC25 +0,3%, el CUAP +0,3%, y el TX26 +0,2%. El TX25 cayó 0,8%, el T5X4 -0,3%, y el T4X4 -0,1%.

El Gobierno de EE.UU. le pidió a la jueza Loretta Preska que difiera su decisión sobre la entrega de las acciones de YPF a los demandantes por la causa de la expropiación de la petrolera. El Departamento de Justicia norteamericano pide presentar una opinión antes de 6 de Noviembre, un día después de las elecciones presidenciales.

ROMBO COMPAÑÍA FINANCIERA colocará hoy ONs Serie 57 a tasa variable con vencimiento a 12 meses, y ONs Serie 58 a tasa variable con vencimiento a 24 meses, ambos títulos por un monto nominal en conjunto de hasta ARS 5.000 M (ampliable hasta ARS 10.000 M).

YPF tiene vigente un canje de ONs elegibles Clase XXXIX en circulación con vencimiento el 28 de julio de 2025 con cupón del 8,5%por ONs Clase XXXI adicionales por hasta USD 500 M. La fecha de participación temprana será el 18 de septiembre a las 17 horas de Nueva York, mientras que la fecha de expiración del canje será el 3 de octubre a las 17 horas de Nueva York.

Hoy se abonará la renta los títulos IRCMO y RIR1O, más el capital e intereses de los bonos MI31, RND25 y VSC8O.

RENTA VARIABLE: El S&P Merval arrancó la semana con una suba de 1%, pero se mantuvo por debajo de los 1.800.000 puntos

El índice S&P Merval arrancó la semana con una suba de 1% y se ubicó en los 1.738.555,72 puntos, después de registrar un mínimo valor de manera intradiaria de 1.721.667,94 unidades. Valuado en dólares (al CCL), el principal índice accionario ganó ayer 2% y cerró en 1.405,80 puntos.

El volumen operado en acciones alcanzó los ARS 46.652 M, mientras que en Cedears se negociaron ARS 46.941,6 M.

Las acciones que mejor performance tuvieron fueron las de: Edenor (EDN) +6,1%, Ternium Argentina (TXAR) +4,1%, Grupo Financiero Valores (VALO) +3,7%, Central Puerto (CEPU) +2,6%, y Banco Macro (BMA) +2,5%, entre las más importantes. Sólo cayeron: YPF (YPFD) -1,2%, Cresud (CRES) -0,9%, Loma Negra (LOMA) -0,8%, BBVA Banco Francés (BBAR) -0,4%, Transener (TRAN) -0,3%.

En el exterior, las acciones argentinas ADRs terminaron el lunes con mayoría de alzas: Despegar (DESP) +5%, Edenor (EDN) +4,6%, Central Puerto (CEPU) +4,1%, Grupo Supervielle (SUPV) +3,7%, e IRSA (IRS) +3,6%, entre las más importantes.

Terminaron en baja: Adecoagro (AGRO) -1,8%, Ternium (TX) -1,2%, Bioceres (BIOX) -1,1%, y Vista Energy (VIST) -0,5%, entre otras.

Indicadores y Noticias locales

La construcción cayó en julio 20,4% YoY pero creció 8% MoM (INDEC)

En julio, la actividad de la construcción (ISAC) mostró una baja del 20,4% YoY. El acumulado de los siete meses de 2024 de la serie original presentó una baja del 30,9% YoY. La serie desestacionalizada mostró una variación positiva del 8,0% MoM y la serie tendencia-ciclo registró una variación positiva del 0,5% MoM.

La producción industrial cayó 5,4% YoY en julio, pero mejoró 6,9% MoM (INDEC)

En julio, la producción industrial registró una caída del 5,4% YoY. El acumulado de enero-julio de 2024 presentó una disminución del 14,6% YoY. La serie desestacionalizada mostró una variación positiva del 6,9% MoM y la serie tendencia-ciclo registró una variación positiva del 0,6% MoM.

Se perdieron 182.500 puestos de trabajo en los primeros 7 meses de 2024 (SIPA)

Según los datos del SIPA publicados por la Secretaría de Trabajo, en los primeros 7 meses del año se perdieron 182.500 puestos de trabajo asalariado, mostrando una caída mayor al pico de empleo de 2023.

Los créditos bancarios aumentaron un 46% real entre mayo y agosto (ADEBA)

El crédito bancario al sector privado mostró un aumento real de 46% entre mayo y agosto, alcanzando ARS 10.942 M. La Asociación de Bancos Argentinos (ADEBA) reporta que los indicadores de septiembre también muestran una tendencia positiva, con tasas de crecimiento en los préstamos en pesos de entre el 7% y el 13% en los meses anteriores.

Los plazos fijos aumentaron en agosto un 3,6% real (BCRA)

Los depósitos en plazos fijos tradicionales crecieron un 3,6% real en agosto, lo que impulsó una mejora en la demanda de pesos. El informe del BCRA señala que el M3, que incluye plazos fijos y otros depósitos, aumentó 1,3% MoM en términos constantes respecto a julio, creciendo en seis de los últimos siete meses.

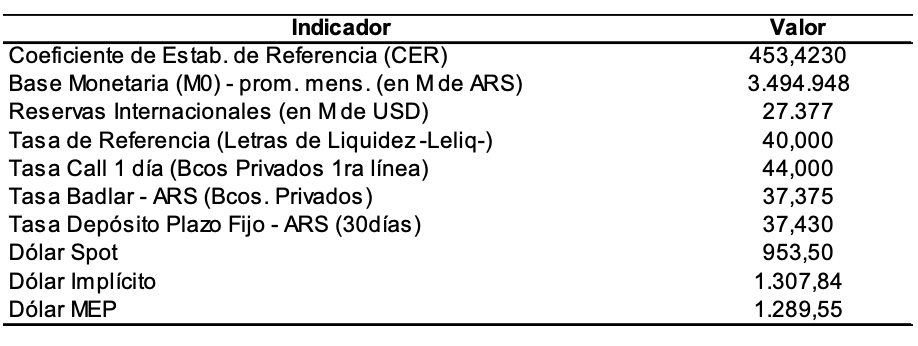

Indicadores monetarios

Las reservas internacionales brutas cayeron ayer USD 64 M y finalizaron en USD 27.399 M.

Tipo de cambio

El dólar contado con liquidación perdió el lunes ARS 12,43 (-1%) y cerró en USDARS 1.245,65, mostrando una brecha con la cotización del mayorista de 30%. En tanto, el dólar MEP (o Bolsa) bajó ARS 17,45 (-1,4%) y se ubicó en USDARS 1.226,42, marcando un spread con la divisa que opera en el MULC de 28%.

El tipo de cambio mayorista avanzó ayer 50 centavos (+0,05%) y cerró en USDARS 958,50 (vendedor), en un contexto en el que el BCRA debió vender USD 165 M y acumula en lo que va de septiembre un saldo negativo de USD 22 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.