Informe Diario 24 de Septiembre de 2024

- 24 de septiembre de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. suben; acuerdo de Boeing, discurso de Bowman y estímulo en China en el foco

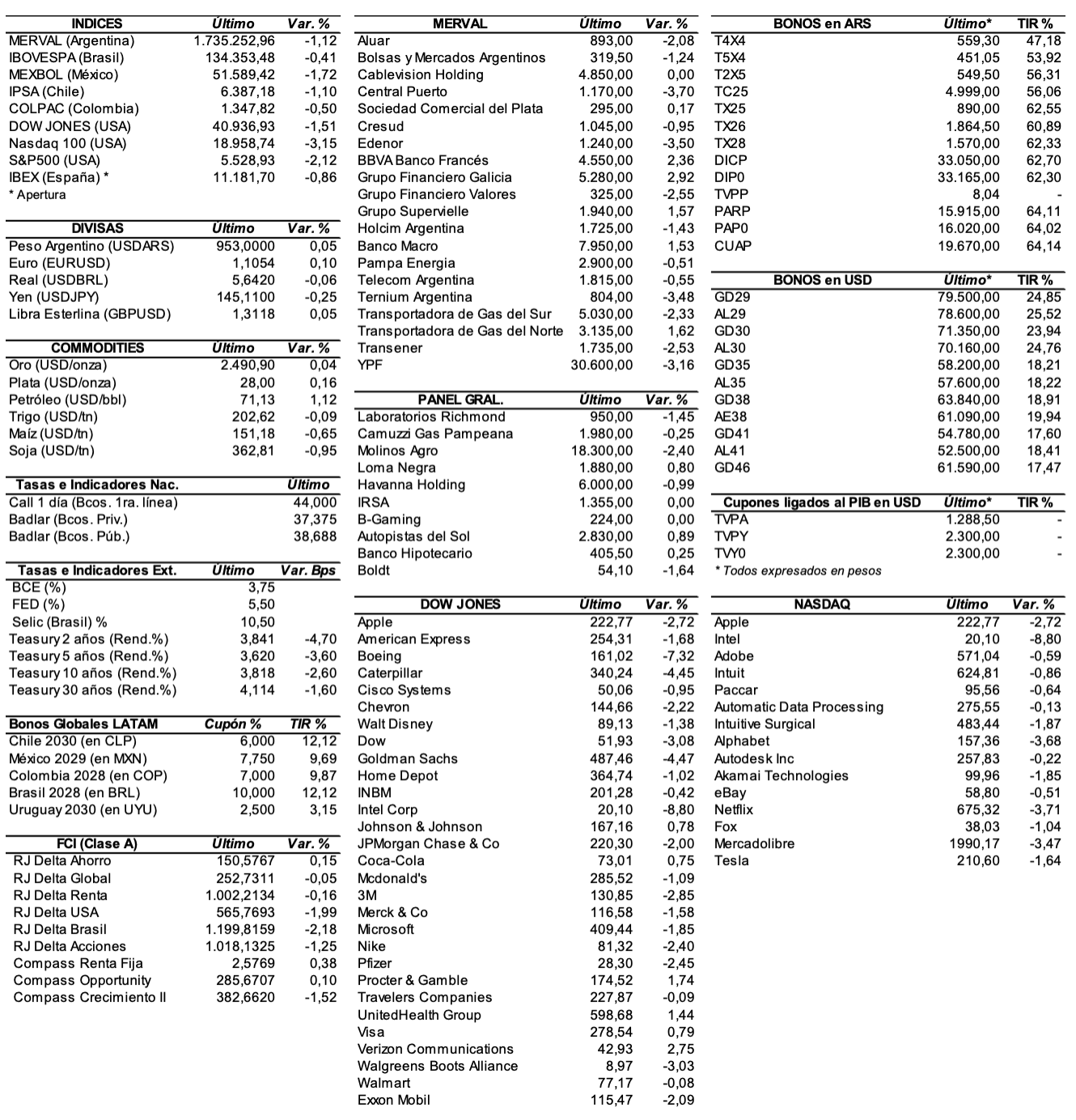

Los futuros de acciones de EE.UU. suben (Dow Jones +0,10%, S&P 500 +0,08%, Nasdaq +0,14%), manteniéndose cerca de máximos históricos, mientras se esperan nuevas señales de la Reserva Federal (Fed) sobre las tasas de interés.

Ayer el Dow Jones y el S&P 500 alcanzaron nuevos niveles récord ganando un 0,15% y un 0,28%, respectivamente. El Nasdaq Composite subió un 0,14%. Ocho de los 11 sectores del S&P terminaron con performance positiva, liderados por energía (+1,31%), consumo discrecional (+1,30%) y bienes raíces (+1,13%).

Estos movimientos ocurrieron mientras los mercados intentan continuar con las ganancias de la semana pasada impulsadas por el recorte de 50 puntos básicos de la tasa de la Reserva Federal.

Esta semana, el foco está en los discursos de varios funcionarios de la Fed, especialmente del presidente Jerome Powell el próximo jueves, en busca de más señales sobre los planes para recortar aún más las tasas de interés.

Mientras tanto, funcionarios de la Fed, incluidos Raphael Bostic, Neel Kashkari y Austan Goolsbee, respaldaron el reciente recorte y señalaron su preferencia por reducciones adicionales en los próximos meses.

Los comentarios más esperados de hoy serán los de la gobernadora de la Fed, Michelle Bowman, quien hablará en la Convención Anual de la Asociación de Banqueros de Kentucky, ya que fue la única disidente en el reciente recorte de tasas. Además, los datos del índice de precios del PCE que se publicarán el viernes, serán clave para los planes futuros de la Fed.

En el terreno corporativo, Intel (INTC) subió un 3,3% tras informes sobre posibles inversiones multimillonarias de Apollo Global Management. Tesla (TSLA) también aumentó un 4,9% ante las expectativas de los inversores sobre el esperado lanzamiento de su robotaxi y los resultados de ventas del tercer trimestre.

Las principales bolsas de Europa suben, mientras se van desestimando las preocupaciones sobre las perspectivas de crecimiento en la región. El Stoxx 600 sube 0,68%.

El índice DAX de Alemania avanza 0,64%, el CAC 40 de Francia gana 1,45%, mientras que el FTSE 100 del Reino Unido registra expansión de 0,30%.

Los mercados asiáticos subieron, luego que en China anunciaron un paquete de medidas de estímulo monetario diseñado para reactivar su economía y el sector inmobiliario. El Banco Popular de China recortó una tasa clave y planea reducir el monto de reservas que los bancos deben mantener.

El índice CSI 300 de China continental registró subió un 4,33%, marcando su mejor jornada desde julio de 2020. El índice Hang Seng subió un 4,13% tras la decisión. El índice Nikkei 225 de Japón cerró con un alza del 0,57%, mientras que el Topix ganó un 0,54%.

El rendimiento de los Treasuries a 10 años de EE.UU. sube a 3,80%, mientras se esperan nuevos datos económicos y más comentarios de los funcionarios de la Fed. El rendimiento del bono a 10 años de Alemania opera en línea con los norteamericanos.

El petróleo sube, debido a las preocupaciones que el conflicto entre Israel y Hezbollah pueda afectar el suministro en el Medio Oriente, además que una tormenta tropical podría afectar la producción en EE.UU.

El oro sube, impulsado por una mezcla de factores que incluyen la esperanza de nuevos recortes de tasas en EE.UU., las medidas de estímulo de China y las tensiones elevadas en Medio Oriente.

La soja sube, luego de la menor producción esperada en EE.UU. para la temporada 2024/25.

El dólar (índice DXY) baja, luego del selloff de la semana pasada, provocado por el recorte de tasas de la Fed.

El euro sube, luego de darse a conocer una fuerte contracción de la actividad empresarial en la Eurozona este mes.

NOTICIAS CORPORATIVAS

BOEING (BA) ha mejorado su oferta laboral a más de 30.000 trabajadores en huelga en el noroeste del Pacífico de EE.UU., aunque su sindicato ha indicado que no someterá la propuesta a votación. La última oferta de BA incluye un aumento salarial general del 30% en cuatro años, mejoras en los beneficios de jubilación y un mayor bono de ratificación si los trabajadores aceptan la propuesta antes del viernes.

SNOWFLAKE (SNOW) anuncia su intención de ofrecer USD 1.000 M en bonos convertibles senior con vencimiento en 2027 y otros USD 1.000 M con vencimiento en 2029 mediante una colocación privada.

AAR (AIR) reportó ganancias ajustadas de USD 0,85 por acción, un 9% más que el mismo período del año anterior. Los ingresos alcanzaron los USD 661,7 M, un aumento del 20% respecto al año anterior.

GAMESTOP (GME) completó su programa de oferta de acciones “at-the-market” de 20 millones de acciones, generando ingresos brutos de alrededor de USD 400 M. GME había revelado previamente este programa a principios de mes.

DEERE (DE) se vio afectada luego que el candidato presidencial estadounidense Donald Trump, amenazó con imponer un arancel del 200% a la compañía si traslada su fabricación a México.

AUTOZONE (AZO) obtuvo en el 4°T24 fiscal un EPS de USD 51,58, USD 2,03 peor de lo esperado, pues se preveía un EPS de USD 53,61. Los ingresos del trimestre se situaron en USD 6,2 Bn, frente a una previsión de USD 6,23 Bn.

VISA (V) se vio afectada tras informes que el Departamento de Justicia de EE.UU. (DoJ) planea demandar a la compañía por supuestamente monopolizar el mercado estadounidense de tarjetas de débito.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: El indicador de clima empresarial Ifo de Alemania cayó a 85,4 puntos en septiembre de 2024 desde 86,6 en agosto. Fue el dato más bajo desde enero y no alcanzó las expectativas de 86. El subíndice de condiciones actuales bajó a 84,4 puntos desde 86,5, mientras que las expectativas empresariales disminuyeron a 86,3 desde 86,8.

ASIA: El PMI manufacturero de Japón, elaborado por el banco au Jibun, cayó a 49,6 puntos en septiembre de 2024 desde 49,8 en el mes anterior, en comparación con las estimaciones del mercado de 49,9, lo que apunta a la tercera contracción mensual consecutiva en la actividad fabril según los datos preliminares.

MÉXICO: La actividad económica creció un 3,8% YoY en julio de 2024, revirtiendo la caída del 0,6% del mes anterior y superando con creces la expectativa del mercado de un aumento del 1,8%. Fue la mayor expansión en tres meses y la tercera más alta del año, lo que otorga cierto margen para que Banxico modere el ritmo de su próximo ciclo de flexibilización monetaria.

PERU: La economía peruana creció 4,47% en julio, superando las expectativas del mercado, según BBVA Research. Este aumento marca el cuarto mes consecutivo de crecimiento, y de enero a julio, el PIB de Perú ha registrado una expansión del 2,8%.

ARGENTINA

RENTA FIJA: Bonos en dólares cerraron ayer con precios mixtos, después que MIlei hablara del cepo cambiario en la bolsa de Nueva York

Los bonos en dólares cerraron la jornada del lunes con precios mixtos, después que el presidente Javier Milei diera un discurso en la bolsa de Nueva York (NYSE) como parte de su agenda en EE.UU., en el que ratificó que su gobierno mantendrá la pauta de equilibrio fiscal y afirmó uno de los pasos previos que necesita la economía antes de levantar el cepo cambiario. El riesgo país medido por el EMBI+Argentina se redujo 8 unidades (-0,6%) y se ubicó en los 1311 puntos básicos.

En ByMA, el AL29 bajó 0,7% y el AL35 -0,4%. El AE38 subió 0,1%. El GD29 perdió 1,5%, el GD46 -0,2%, el GD41 -0,1% y el GD30 -0,1%. El GD35 ganó 0,5% al igual que el GD38. En la pre-apertura de hoy, los soberanos cotizan con ligeras subas: el AL29 sube 0,2%, el AL30 +0,1%, el AL35 +0,1%, y el AL41 +0,4%. El AE38 cae 0,4%. El GD29 gana 0,1%, el GD30 +0,1%, el GD35 +0,2%, y el GD38 +0,1%, al igual que el GD41 y GD46.

Javier Milei participó ayer de la apertura de la bolsa de Nueva York. Previamente habló ante empresarios y dijo en que momento liberaría las restricciones cambiarias. Milei explicó que existe una inflación observada en el consumidor de 4% y una inflación inducida por el programa macroeconómico del 1,5%, dado los controles de capitales, el crawling peg y la inflación internacional del 2,5%.

Cuando ese 1,5% desaparezca, se va a dar en una situación donde además las LEFIs no existan más, y la base monetaria en el formato tradicional coincida con la base monetaria amplia. En ese momento, habrá desaparecido el money overhang (sobrante monetario) y se podrá abrir el cepo.

El ministro de Economía, Luis Caputo, afirmó que octubre será un mes clave para ver cómo se avanza en la apertura del cepo. Para eso se mirará como resultó el blanqueo de capitales, la evolución de la recaudación tributaria tras la moratoria y la modificación en el pago de bienes personales, y el desarrollo de la inflación, entre otras variables. Por otro lado, el Gobierno emitió el DNU 846/2024 que le permite reestructurar todos los títulos en moneda extranjera sin seguir las exigencias de la Ley de Administración Financiera ni la aprobación del Congreso.

Los bonos en pesos ajustables por CER cerraron con mayoría de subas ayer: el CUAP subió 1%, el TX25 +0,7%, el TC25 +0,3%, el T5X4 +0,2%, el TX28 +0,2%, el TX26 +0,2%, el T2X5 +0,1%, y el T4X4 +0,1%. El PARP perdió 1,6% y el DICP -1,4%.

Para este jueves está prevista una nueva licitación de deuda en pesos, en la que el Gobierno buscará renovar vencimientos por un total de ARS 7.100 Bn.

PAN AMERICAN ENERGY (PAE) colocará mañana ONs Clase 35 en dólares a tasa de interés fija a licitar con vencimiento a 60 meses. También licitará en ONs Clase 34 en dólares a tasa fija a licitar con vencimiento a 36 meses. El monto nominal a colocar por estas ONs en conjunto será de hasta USD 200 M.

Hoy se abonará la renta y amortización del título YCA1O.

RENTA VARIABLE: El índice S&P Merval inició la semana con una caída de 1,8% y cerró por debajo de los 1.800.000 puntos

El índice S&P Merval terminó ayer con una baja de 1,8% y se ubicó en los 1.790.228,16 puntos, después de registrar un máximo de manera intradiaria de 1.833.280,53 unidades. Valuado en dólares (al CCL), el principal índice accionario perdió 2,9% y cerró en 1.453,53 puntos.

El volumen operado en acciones alcanzó los ARS 42.669,7 M (un 24,1% menor al promedio diario de la semana pasada). En tanto, en Cedears se negociaron ARS 38.093,8 M.

Las acciones que más cayeron el lunes fueron las de: Loma Negra (LOMA) -4,6%, YPF (YPFD) -2,6%, Bolsas y Mercados Argentina (BYMA) -2,1%, Mirgor (MIRG) -2%, y Central Puerto (CEPU) -2%, entre otras.

Cerraron en alza: Aluar (ALUA) +1,8%, Telecom Argentina (TECO2) +1%, Cresud (CRES) +0,9%, Grupo Supervielle (SUPV) +0,5%, y Transportadora de Gas del Sur (TGSU2) +0,4%.

En el exterior, las acciones argentinas ADRs terminaron ayer con mayoría de bajas: Loma Negra (LOMA) -3,6%, YPF (YPF) -3,3%, Banco Macro (BMA) -3,1%, Pampa Energía (PAM) -3%, BBVA Banco Francés (BBAR) -2,4%, y Corporación América (CAAP) -2,4%, entre las más importantes.

Terminaron en alza: Ternium (TX) +2,1%, Globant (GLOB) +2%, Adecoagro (AGRO) +0,9%, Cresud (CRESY) +0,8%, Vista Energy (VIST) +0,3%, y Grupo Supervielle (SUPV) +0,1%.

Indicadores y Noticias locales

La confianza en el Gobierno de septiembre bajó un 14,8% MoM (UTDT)

Según un informe de la Universidad Torcuato Di Tella, la medición de septiembre del Índice de Confianza en el Gobierno (ICG) fue de 2,16 puntos, mostrando una baja del 14,8% MoM. El actual nivel de confianza es 14,6% menor al de la medición de septiembre 2016 al comienzo del gobierno de Mauricio Macri, y 4,6% menor al de la medición de septiembre 2020, al comienzo de la gestión de Alberto Fernández.

El sector metalúrgico registró una caída en agosto de 10,2% YoY (ADIMRA)

En agosto, el sector metalúrgico registró una caída del 10,2% YoY, manteniéndose sin cambios respecto a julio, según un informe de la Asociación de Industriales Metalúrgicos de la República Argentina (ADIMRA). Desde enero, el sector acumuló una contracción del 15,1% YoY, y respecto a diciembre de 2023, la caída es del 7,7%.

Las exportaciones cayeron 24% en 2023 alcanzando mínimo histórico (CERA)

Según la Cámara de Exportadores (CERA), en 2023, Argentina sufrió una caída del 24% en exportaciones, equivalentes a USD 22.000 M menos que en 2022, debido a una sequía histórica y desequilibrios macroeconómicos. Esto se refleja en la disminución de empresas exportadoras, que pasaron de 10.383 en 2014 a 8.798 en 2023, el número más bajo desde 1994.

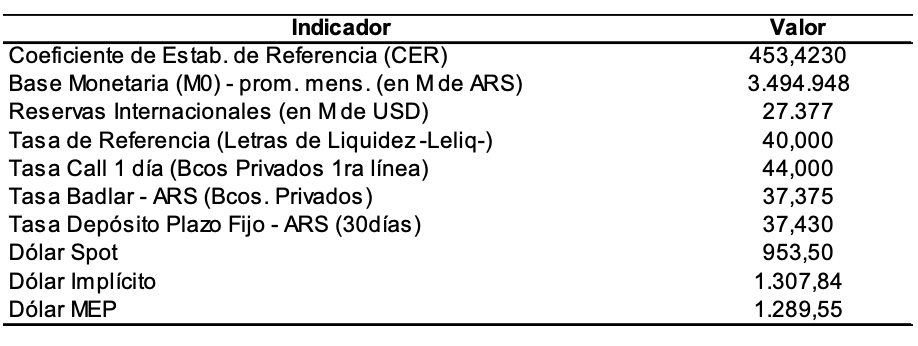

Indicadores monetarios

Las reservas internacionales brutas crecieron ayer USD 83 M y finalizaron en USD 27.346 M.

Tipo de cambio

El dólar contado con liquidación subió ayer ARS 7,52 (+0,6%) y cerró en USDARS 1.227,16, mostrando una brecha con la cotización del mayorista de 27%. El dólar MEP (o Bolsa) cerró con un alza de ARS 4,47 (+0,4%) y se ubicó en USDARS 1.204,57, marcando un spread con la divisa que opera en el MULC de 24,7%.

El tipo de cambio mayorista subió el lunes 50 centavos (+0,05%) a USDARS 966,00 (vendedor), en un contexto en el que el BCRA compró USD 21 M y acumula un saldo positivo cambiario en septiembre de USD 40 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.