Informe Diario 25 de Septiembre de 2024

- 25 de septiembre de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. bajan tras récords en Dow y S&P 500; la atención se centra en la Fed

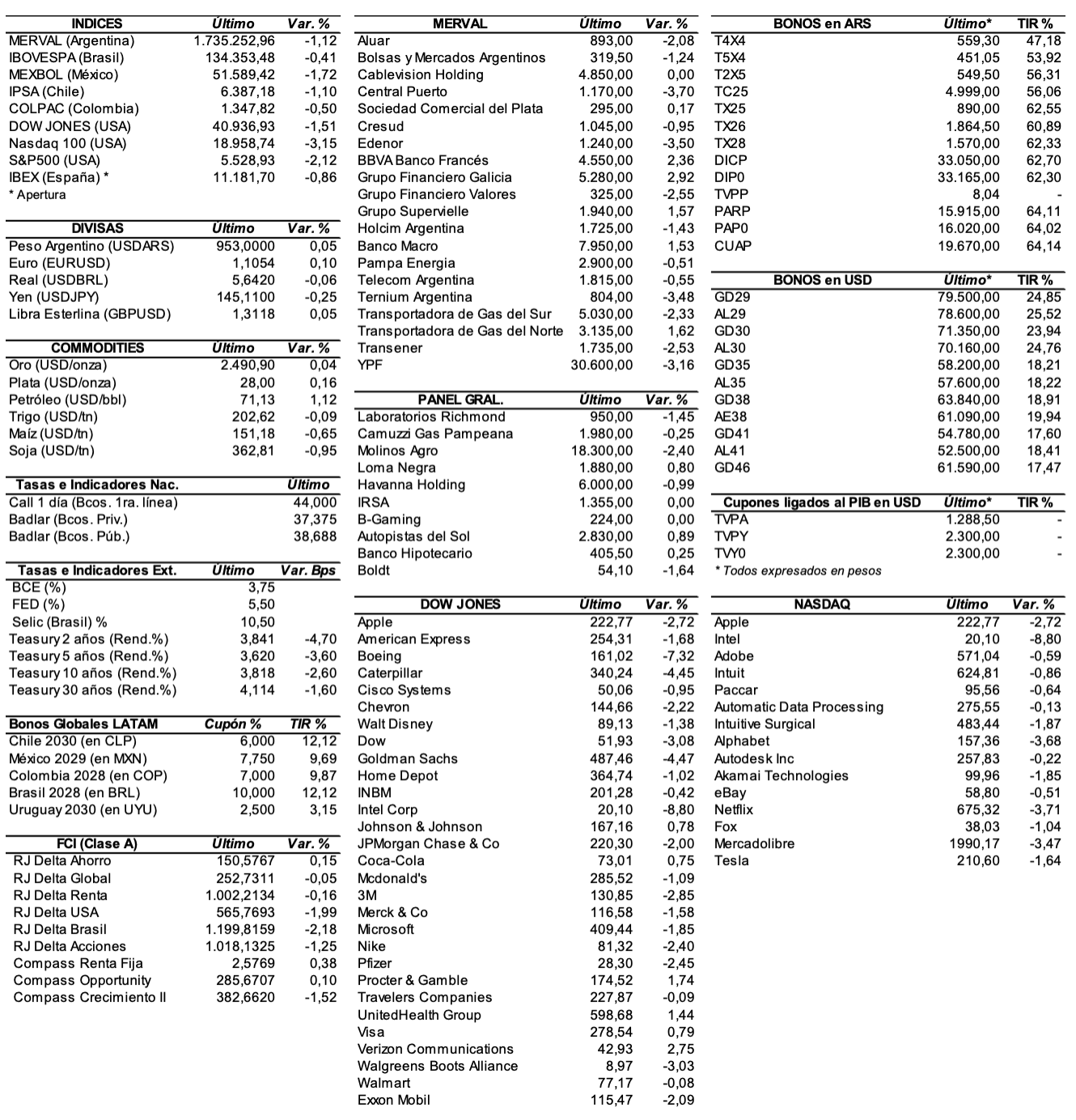

Los futuros de acciones de EE.UU. bajan (Dow Jones -0,03%, S&P 500 -0,08%, Nasdaq -0,22%), luego de los máximos históricos alcanzados recientemente, mientras se esperan más señales de la Reserva Federal (Fed) sobre las tasas de interés.

Los tres principales índices cerraron en terreno positivo con el Dow y el S&P 500 alcanzando nuevos máximos históricos. El Dow Jones subió un 0,2%, el S&P 500 ganó un 0,25% y el Nasdaq Composite avanzó un 0,56%. Las acciones de semiconductores lideraron la suba, con ganancias de Nvidia (+4%), Broadcom (+1,1%), AMD (+1%), Taiwan Semiconductor (+4,1%) e Intel (+1,1%).

Las empresas chinas que cotizan en EE.UU. también registraron importantes ganancias después que China anunciara una serie de medidas de relajación monetaria, entre ellas Alibaba (+7,9%) y PDD Holdings (+11,2%).

Los mercados aumentaron las expectativas sobre más recortes en las tasas de interés por parte de la Reserva Federal este año, después de datos decepcionantes sobre la confianza del consumidor (98,7 puntos vs 103,8 puntos est.), que cayó a su nivel más bajo en más de tres años.

A pesar del retroceso, los tres índices principales están en camino de cerrar septiembre con resultados positivos, aunque persisten temores de una desaceleración económica tras el recorte de tasas de la Fed la semana pasada

Hoy los mercados están a la espera de los datos de ventas de viviendas nuevas y las cifras de solicitudes de subsidio por desempleo el jueves, además del muy anticipado informe del PCE el viernes. Los mercados también se preparan para la temporada de resultados del tercer trimestre.

Las principales bolsas de Europa operan mixtas, luego de las sólidas ganancias de la sesión anterior. El Stoxx 600 sube 0,04%.

El índice DAX de Alemania retrocede 0,36%, el CAC 40 de Francia pierde 0,27%, mientras que el FTSE 100 del Reino Unido registra expansión de 0,32%.

Los mercados asiáticos cerraron mixtos, luego de las medidas de estímulo en China dadas a conocer ayer. El índice CSI 300 de China subió un 1,48%, impulsado por los sectores cíclicos de consumo e industriales. El índice Hang Seng de Hong Kong ganó un 0,68%.

El Nikkei 225 de Japón cayó un 0,19%, mientras que el índice Topix perdió un 0,23%.

El rendimiento de los Treasuries a 10 años de EE.UU. sube a 3,76%, mientras se evalúan los datos económicos y las perspectivas. El rendimiento del bono a 10 años de Alemania opera en línea con los norteamericanos.

El petróleo baja, en medio de la disminución del entusiasmo por el estímulo económico en China, aunque un informe de la industria que mostró una caída en los inventarios de crudo y combustible de EE.UU. frenó una mayor caída.

El oro sube, mientras los mercados están atentos a señales adicionales sobre la trayectoria de las tasas de interés de la Fed.

La soja baja, a pesar de la menor producción esperada en EE.UU. para la temporada 2024/25.

El dólar (índice DXY) sube, luego que la confianza del consumidor en EE.UU. cayó inesperadamente en septiembre.

El euro baja, luego que los datos apuntan a una debilidad económica en la Eurozona.

NOTICIAS CORPORATIVAS

NVIDIA (NVDA) se vio beneficiada impulsada por informes de que el CEO Jensen Huang había terminado de vender acciones, tras desprenderse de más de USD 700 M en acciones bajo un plan de venta.

SAP (SAP) y CARAHSOFT: El Departamento de Justicia de EE.UU. está investigando a las empresas tecnológicas SAP y Carahsoft por una posible fijación de precios. La investigación se centra en determinar si estas compañías acordaron de manera ilegal los precios de sus productos y servicios, lo que podría haber limitado la competencia en el mercado y potencialmente perjudicado a los consumidores.

KB HOME (KBH) reportó ganancias del tercer trimestre fiscal que no cumplieron con las expectativas. KB Home informó ganancias por acción de USD 2,04, ligeramente por debajo de los USD 2,06 esperados por los mercados, según LSEG. El margen bruto de las viviendas de la empresa disminuyó en comparación con el año anterior.

RITHM CAPITAL (RITM) anunció un plan para vender 30 millones de acciones. Rithm indicó que utilizará los ingresos de la venta de acciones para fines corporativos generales.

PROGRESS SOFTWARE(PRGS) superó las expectativas en los resultados del tercer trimestre fiscal. PRGS informó ganancias ajustadas de USD 1,26 por acción sobre ingresos de USD 178,7 M. Los mercados esperaban USD 1,14 en ganancias por acción sobre ingresos de USD 176,2 M.

AGILYSYS (AGYS) lanzó una presentación para inversores que reiteró sus previsiones para todo el año.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: Los precios de producción en España cayeron un 1,3% YoY en agosto de 2024, tras una caída revisada del 1,6% el mes anterior. Mensualmente, los precios de producción aumentaron un 1,5% en agosto, tras una tasa similar revisada en el mes anterior.

ASIA: El Banco Popular de China (PBOC) recortó la tasa de facilidad de préstamo a mediano plazo al 2%, desde el 2,3%. Este es el segundo recorte de la MLF en aproximadamente tres meses, después de que el banco central recortara las tasas del 2,5% al 2,3% a fines de julio.

BRASIL: El Índice de Confianza del Consumidor FGV-IBRE ajustado estacionalmente aumentó por cuarto mes consecutivo a 93,7 puntos en septiembre de 2024, desde los 93,2 de agosto. Este fue el nivel más alto desde septiembre del año pasado, debido a expectativas más optimistas para los próximos meses (+0,8 puntos a 102,2), mientras que las evaluaciones de la situación actual mostraron una leve disminución (-0,2 puntos a 81,7).

CHILE: Los precios al productor aumentaron un 9% YoY en agosto de 2024, alcanzando un nuevo mínimo de cinco meses, desacelerándose desde el incremento del 14,5% registrado en julio. En comparación con el mes anterior, el índice de precios al productor cayó un 2,7%, revirtiendo un aumento del 0,2% en el mes anterior, debido en gran parte a una caída del 5% en los costos mineros.

ARGENTINA

RENTA FIJA: El Tesoro saldrá mañana en busca de ARS 7.100 Bn para cubrir vencimientos. Bonos en dólares cerraron ayer en baja.

El Ministerio de Economía realizará mañana la última licitación de deuda en pesos de septiembre, mes con mayores compromisos. Se ofrecerán once títulos: ocho letras a tasa fija y tres bonos atados a la inflación. La recepción de las ofertas de todos los instrumentos será de 10 a 15 horas del 26 de septiembre (T). Mientras que la liquidación de las ofertas recibidas y adjudicadas se efectuará el día lunes 30 de septiembre (T+2).

Los bonos en dólares cerraron el martes con caídas, en un marco en el que los inversores estudian las implicancias de un eventual canje de deuda de los títulos globales.

Tal posibilidad se abrió a partir del DNU 846/2024 publicado ayer en el Boletín Oficial, en el que se modifican las condiciones para futuros intercambios de bonos en moneda extranjera. El riesgo país medido por el EMBI+Argentina se redujo 5 unidades (-0,4%) y se ubicó en los 1303 puntos básicos.

En ByMA, el AL29 bajó 0,8%, el AE38 -0,4%, el AL41 -0,3%, y el AL35 -0,1%. El AL30 se mantuvo estable. El GD46 perdió 1%, el GD35 -0,5%, el GD38 -0,5%, y el GD29 -0,4%. El GD41 ganó 0,3% y el GD30 +0,2%. Los bonos en pesos ajustables por CER cerraron con precios mixtos en la jornada del martes. El PARP cayó 1,3%, el CUAP -1,3%, el DICP -1,3%, el TX25 -0,9%, y el TX26 -0,1%. El TC25 subió 0,7%, el T4X4 +0,2%, y el T2X5 +0,1%.

La OCDE en su informe de Perspectivas Económicas, estimó que el PIB de Argentina caería 4% este año, siete décimas más de lo que anticipaba en el pasado mes de mayo. Sin embargo, para 2025 estimó un crecimiento de 3,9%, 1,2 puntos porcentuales (pp) por encima de la previsión de mayo. En cuanto a la inflación, la OCDE espera un aumento de 147,5%, 60,6 pp menos respecto a la estimación anterior. Para el próximo año, prevé un IPC de 46,7% (24,5 pp menos en relación a lo previsto hace cuatro meses).

A través de la Resolución General 5573/2024, la AFIP aclara normas del blanqueo para poder regularizar dólares o bienes en discusión administrativa, algo que no estaba previsto hasta el momento. Para que una deuda sea considerada en discusión administrativa, debe haberse notificado al contribuyente mediante la llamada “prevista” (un aviso previo de la AFIP), o a través de actas de inducción al régimen. Tal proceso le da la oportunidad al deudor de resolver la situación antes que se convierta en una deuda firme e inamovible.

PAN AMERICAN ENERGY (PAE) colocará hoy ONs Clase 35 en dólares a tasa de interés fija a licitar con vencimiento a 60 meses. También licitará en ONs Clase 34 en dólares a tasa fija a licitar con vencimiento a 36 meses.

RENTA VARIABLE: El índice S&P Merval mostró un ajuste de 0,9% y cerró por debajo de los 1.780.000 puntos

El índice S&P Merval finalizó la rueda del martes con una baja de 0,9% y cerró en los 1.774.667,88 puntos, muy cerca del valor mínimo registrado de manera intradiaria de 1.772.116,41 unidades. Valuado en dólares (al CCL), el principal índice accionario cayó1% y cerró en 1.439,20 puntos.

El volumen operado en acciones alcanzó los ARS 42.698,7 M, mientras que en Cedears se negociaron ARS 45.538,7 M.

Las acciones que más cayeron el martes fueron las de: Grupo Supervielle (SUPV) -3,9%, Banco Macro (BMA) -2,9%, Sociedad Comercial del Plata (COME) -2,7%, Grupo Financiero Galicia (GGAL) -2,7%, Bolsas y Mercados Argentina (BYMA) -2,5%, entre las más importantes.

Subieron: Transportadora de Gas del Norte (TGNO4) +5,7%, Transportadora de Gas del Sur (TGSU2) +4,2%, Transener (TRAN) +3,8%, Ternium Argentina (TXAR) +3,3%, y Aluar (ALUA) +1,6%, entre otras.

En la plaza de Nueva York, las acciones argentinas ADRs terminaron ayer con mayoría de alzas: Vista Energy (VIST) +5,4%, Tenaris (TS) +4,3%, Transportadora de Gas del Sur (TGS) +4%, Despegar (DESP) +3,2%, y Ternium (TX) +2,3%, entre las más importantes. Terminaron en baja: Grupo Supervielle (SUPV) -4,2%, Banco Macro (BMA) -3,6%, Telecom Argentina (TEO) -3,4%, Grupo Financiero Galicia (GGAL) -2,8%, y BBVA Banco Francés (BBAR) -1,3%, entre otras.

TRANSPORTADORA DE GAS DEL NORTE (TGNO4) abonará el próximo 1º de octubre un dividendo en efectivo de ARS 88.650 M, equivalente a ARS 201,76436 por acción, o el 20.176,436% del capital social de la compañía de VN ARS 439,4 M.

Indicadores y Noticias locales

El indicador sintético de energía subió un 1,3% YoY durante el 2°T24 (INDEC)

En el 2°T24, el indicador sintético de energía (ISE) registró una suba del 1,3% YoY. La serie desestacionalizada presentó un aumento del 1,5% QoQ y la serie tendencia-ciclo registró una variación negativa del 0,7% QoQ.

La facturación de la industria farmacéutica creció 326,7% YoY en el 2°T24

En el 2°T24, la facturación total de la industria farmacéutica registró ARS 1.717.379,4 M, lo que representó un incremento del 326,7% YoY. Esta variación surge por los aumentos de 298,7% en la facturación de producción nacional y de 398,3% en la reventa local de importados.

El consumo en hogares cayó en agosto un 1,8% MoM y 7,8% YoY (CAC)

Según el Indicador de Consumo de la Cámara Argentina de Comercio y Servicios (CAC), durante el mes de agosto, el consumo de los hogares cayó un 1,8% MoM y un 7,8% YoY.

Se prevé una desaceleración de la inflación al 3,5% (privados)

Hasta la tercera semana de septiembre, la inflación se habría desacelerado, con una proyección mensual cercana al 3,5% gracias a la reducción del impuesto PAÍS. En tanto, se prevé un aumento de 1,1% en los precios de los alimentos respecto a la semana anterior, según privados.

Los depósitos en dólares aumentaron hasta el 20/09 USD 4.500 M en 10 días

Hasta el 20 de septiembre del corriente año, los depósitos en dólares crecieron más de USD 4.500 M en sólo 10 días y USD 3.000 M en 5 días. Dichas cifras son récords para esos períodos, y superan a los máximos registrados durante el blanqueo del gobierno de Mauricio Macri.

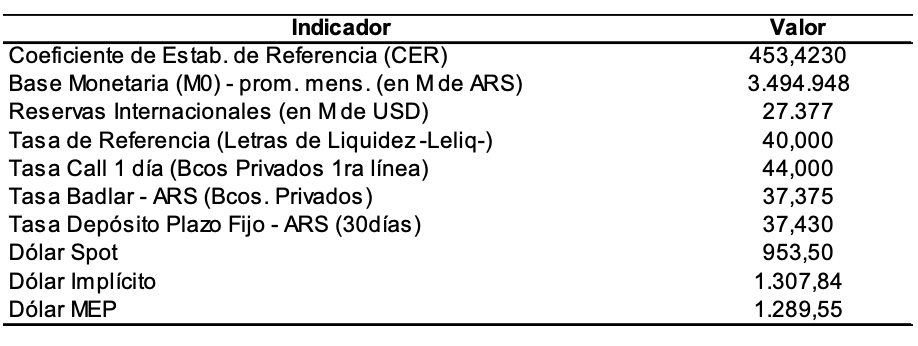

Indicadores monetarios

Las reservas internacionales brutas crecieron ayer USD 893 M y finalizaron en USD 28.239 M.

Tipo de cambio

El dólar contado con liquidación bajó el martes ARS 4,14 (-0,3%) y cerró en USDARS 1.223,02, mostrando una brecha con la cotización del mayorista de 26,5%. El dólar MEP (o Bolsa) cerró con una baja de ARS 2,44 (-0,2%) y se ubicó en USDARS 1.202,13, marcando un spread con la divisa que opera en el MULC de 24,4%.

El tipo de cambio mayorista subió ayer otros 50 centavos (+0,05%) a USDARS 966,50 (vendedor), en un contexto en el que el BCRA compró USD 191 M y acumula un saldo positivo cambiario en septiembre de USD 231 M, revirtiendo el saldo negativo de comienzo de mes.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.