Informe Diario 30 de Septiembre de 2024

- 30 de septiembre de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. bajan, en medio de la cautela previa al informe de empleo del viernes

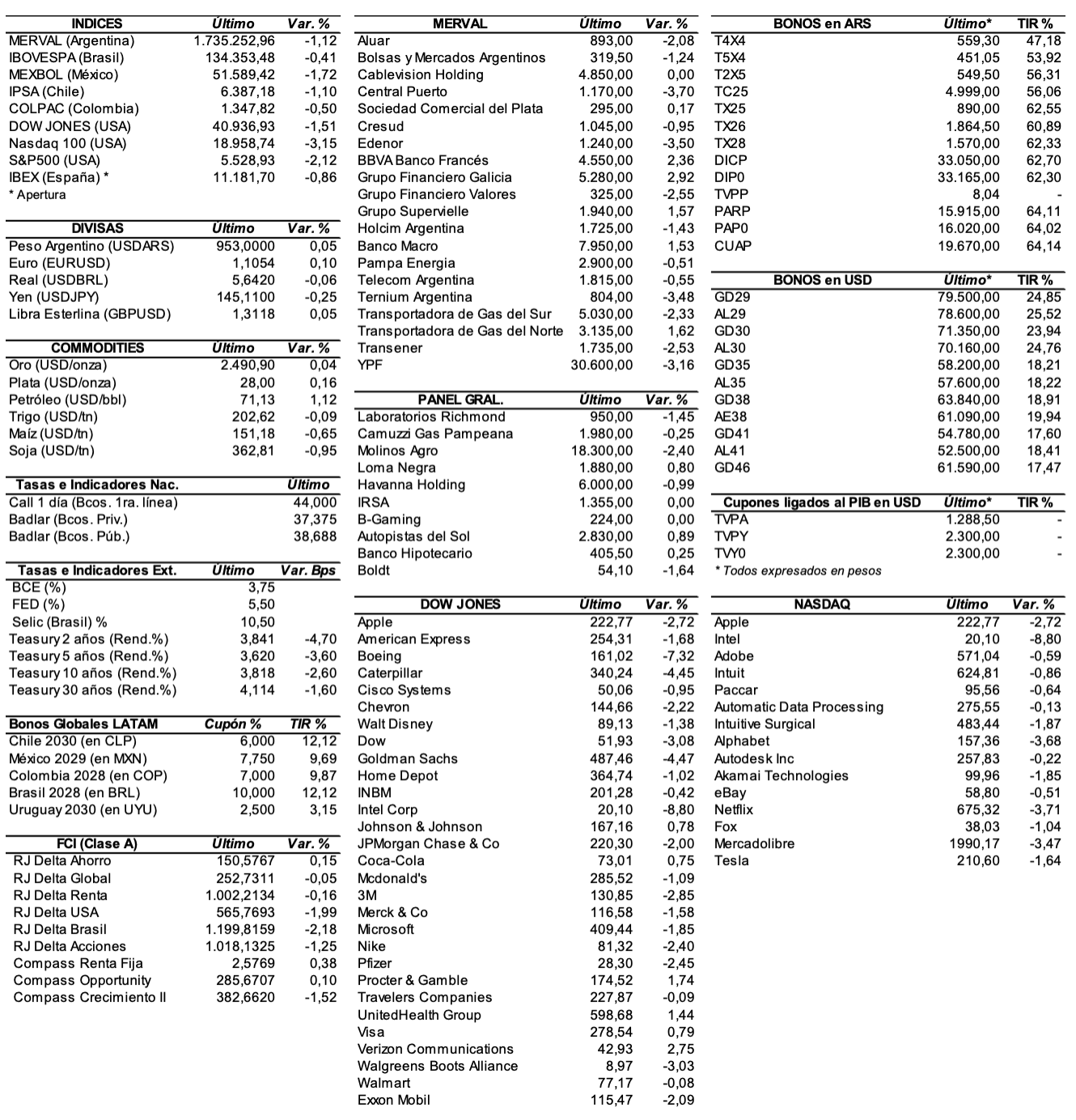

Los futuros de acciones de EE.UU. bajan (Dow Jones -0,46%, S&P 500 -0,46%, Nasdaq -0,60%), con los inversores regresando del fin de semana largo por el Labor Day de ayer, en un ambiente de cautela antes de la publicación de datos clave del mercado laboral.

Los tres principales índices cerraron agosto con ganancias moderadas, con el S&P 500 liderando tras un aumento del 2,28%. El Dow y el Nasdaq Composite también subieron un 1,76% y un 0,65%, respectivamente, el mes pasado.

El S&P 500 se enfrenta a un mes complicado. En los últimos 10 años, el S&P 500 ha perdido un promedio del 2,3% en septiembre, según FactSet, lo que convierte a este mes en el peor para este índice en ese período de tiempo. Además, el S&P 500 ha retrocedido en los últimos cuatro septiembres, incluyendo una caída del 9,3% en 2022.

Los mercados están a la espera del informe de empleo mensual el viernes, ya que la Fed enfoca su atención en los crecientes riesgos del mercado laboral. La Fed, que sigue de cerca el mercado laboral, utilizará este próximo informe para decidir la magnitud de la reducción de tasas de interés en su próxima reunión.

Los mercados están valorando en un 69% la probabilidad de una reducción de 25 puntos básicos cuando la Fed se reúna el 17-18 de septiembre, con una probabilidad del 31% para una reducción de 50 pbs, según CME FedWatch.

Antes del informe del viernes, los datos de la encuesta de manufactura ISM de EE.UU. se publicarán más tarde hoy, siendo el primer indicador importante en una semana cargada de datos en EE.UU.

Previo a eso, los datos de ofertas de empleo el miércoles y el informe de solicitudes de desempleo el jueves también estarán en el centro de atención.

La temporada de resultados también continúa, con empresas como Broadcom (AVGO), C3 AI (AI), Zscaler (ZS), DocuSign (DOCU) y UiPath (PATH), entre otras, que publicarán sus resultados esta semana.

Las principales bolsas de Europa bajan, mientras se esperan nuevos drivers y una serie de datos económicos clave que se publicarán durante la semana. El Stoxx 600 baja 0,34%.

El índice DAX de Alemania retrocede 0,28%, el CAC 40 de Francia pierde 0,19%, mientras que el FTSE 100 del Reino Unido registra contracción de 0,44%.

Los mercados asiáticos cerraron mixtos, luego que la inflación de Corea del Sur marcó su nivel más bajo desde 2021. El Nikkei 225 cerró con una ligera baja (-0,04%), pero el Topix subió un 0,64%, cerrando en 2.733,27 puntos.

El CSI 300 de China continental subió un 0,26%, rebotando desde un mínimo de siete meses el lunes, mientras que el índice Hang Seng de Hong Kong cayó un 0,23%.

El rendimiento de los Treasuries a 10 años de EE.UU. sube a 3,92%, mientras los mercados reabren después del Labor Day y se esperan datos económicos clave programados para esta semana. El rendimiento del bono a 10 años de Alemania opera en línea con los norteamericanos.

El petróleo baja, mientras se asimila el débil crecimiento económico en China, así como la detención de la producción y exportaciones desde Libia.

El oro baja, mientras se evalúa el potencial recorte de tasas de interés por parte de la Fed este mes.

La soja sube, recuperándose de un mínimo de 4 años, ante las preocupaciones de suministro debido a condiciones climáticas adversas en el Medio Oeste que han generado temores de una reducción en los rendimientos.

El dólar (índice DXY) sube, mientras se esperan los datos clave de empleo en EE.UU. esta semana, que podrían influir en la magnitud de la esperada reducción de tasas de interés por parte de la Fed este mes.

El euro baja, manteniéndose cerca de mínimos no vistos desde mediados de agosto, ya que se espera que el BCE reducirá las tasas de interés por segunda vez en su reunión del 12 de septiembre.

NOTICIAS CORPORATIVAS

TESLA (TSLA) planea producir una nueva versión de seis asientos de su vehículo Model Y, con el objetivo de lanzarla en China para finales de 2025. Este movimiento es parte de la estrategia de la compañía para renovar su vehículo eléctrico (EV) más vendido y mejorar el atractivo del Model Y ante la creciente competencia de los fabricantes de EV nacionales en China.

ALIBABA (BABA) obtuvo la aprobación para su cotización principal en Hong Kong y ahora debería unirse pronto a Stock Connect para que los ciudadanos de China continental puedan comprar acciones.

ALPHABET (GOOGL): Morgan Stanley publicó un análisis sobre la demanda antimonopolio del Departamento de Justicia (DOJ) contra Alphabet, destacando cuatro posibles medidas contra Google. Cada medida varía en severidad y su impacto potencial en los beneficios antes de intereses e impuestos (EBIT) de la empresa.

U.S. STEEL (X) se vio afectada tras la desaprobación de la Vicepresidenta Kamala Harris sobre la compra de la empresa por Nippon Steel. Su postura se suma a las críticas de otros influyentes desde que la adquisición se anunció en diciembre.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: Las ventas minoristas en el Reino Unido aumentaron un 0,8% en agosto de 2024 en comparación con el mismo mes del año anterior, acelerando desde un incremento del 0,3% en julio y alcanzando el nivel más alto en cinco meses, ya que el clima cálido impulsó la compra de ropa de verano, según el último monitoreo de la BRC.

ASIA: El índice de precios al consumidor de Corea del Sur registró un aumento del 2% YoY en agosto, bajando desde el 2,6% de julio y en línea con las expectativas de mercado. En términos mensuales, el IPC subió un 0,4%, ligeramente por encima del 0,3%.

BRASIL: El PMI manufacturero de S&P Global Brasil cayó a 50,4 puntos en agosto de 2024 desde 54,0 en julio, marcando el dato más bajo del año e indicando una desaceleración significativa en el impulso de crecimiento del sector. El aumento de las presiones de costos, que alcanzaron su nivel más alto desde marzo de 2022, y la disminución de la demanda llevaron a los fabricantes a reducir la producción por primera vez en 2024.

CHILE: El índice de actividad económica Imacec de Chile aumentó un 4,2% YoY en julio de 2024, superando el consenso de un crecimiento del 2,7% y acelerándose significativamente desde un aumento revisado al alza del 0,2% en el período anterior. En términos mensuales ajustados estacionalmente, la actividad económica chilena aumentó un 1%, después de un aumento revisado al alza del 0,4% en junio.

PERU: En agosto, la inversión pública en Perú alcanzó los USD 1.206 M, un aumento del 26,26% respecto al mismo mes del año anterior. Este crecimiento marca nueve meses consecutivos de expansión, según el Ministerio de Economía y Finanzas (MEF).

ARGENTINA

RENTA FIJA: Bonos en dólares iniciaron la semana con ganancias en ByMA. Milei podría presentar el Presupuesto 2025 personalmente en el Congreso.

Ante la falta de mercado de referencia por el feriado de EE.UU., los bonos en dólares cerraron en BYMA en alza, en medio de la rebaja del Impuesto PAÍS para la importación de bienes y fletes, y luego que el presidente Milei vetara totalmente la reforma previsional aprobada por el Congreso.

El riesgo país medido por el EMBI+Argentina se mantuvo estable en los 1433 puntos básicos.

En BYMA, el AE38 subió ayer 1,8%, el AL29 +1,5%, el AL41 +1,4%, el AL35 +1,1%, y el AL30 +0,8%. El GD46 ganó 2,7%, el GD38 +1,2%, el GD29 +1%, el GD30 +0,9%, el GD35 +0,8% y el GD41 +0,6%.

Los bonos en pesos ajustables por CER se manifestaron el lunes con precios mixtos. Subieron: el CUAP subió 2,1%, el T5X4 +0,3%, el TX25 +0,2%, y el T4X4 +0,1%. Bajaron: el TX28 -0,7%, el DICP -0,4%, el PARP -0,4%, y el TC25 -0,2%.

El presidente Javier Milei concurriría personalmente al Congreso para presentar el proyecto de Presupuesto 2025. Según la prensa, se está pensando en una exposición extensa ante los legisladores, similar a la que el mandatario realizó en la apertura de sesiones ordinarias el 1º de marzo de este año. Se estima que la presentación de la iniciativa sea el lunes 16 de septiembre.

Mientras el Gobierno elabora el Presupuesto 2025, se retomarían las negociaciones con el FMI para la aprobación de la novena revisión del acuerdo de Facilidades Extendidas y el envío de un nuevo desembolso por USD 530 M.

La PROVINCIA DE BUENOS AIRES completó el pago de la segunda cuota del año de deuda en moneda extranjera por un total de USD 332,8 M (USD 307,6 M correspondiente al bono con cupón 6,625%, USD 21,4 al bono con cupón 5,875% y USD 3,8 M al bono con cupón 5,25%, los tres con vencimiento el 1/9/2037), y EUR 15 M (EUR 9,6 M correspondiente al bono con cupón 5,125%, EUR 2,6 M al bono con cupón 5,125%, y EUR 2,8 M al bono con cupón 4,5%, los tres con vencimiento el 1/9/2037).

YPF colocará una ON Clase XXXI con vencimiento en 2031 a tasa fija por un monto nominal de hasta USD 500 M, para recomprar parte de las ONs Clase XXXIX con cupón de 8,5% con vencimiento el 28 de julio de 2025 y de las ONs Clase LIII con cupón de 6,95% con vencimiento el 21 de julio de 2027.

PAMPA ENERGÍA colocará este jueves ONs Clase XXI en dólares emitidas bajo ley extranjera, a tasa fija a licitar con vencimiento entre 5 y 10 años, por un monto de hasta USD 750 M. La subasta tendrá lugar el jueves 5 de septiembre entre las 13 y 17 horas.

RENTA VARIABLE: Sin mercado de referencia, el índice S&P Merval ganó 2,2% y se afirmó sobre los 1.700.000 puntos

Sin mercado de referencia, por el feriado de EE.UU., el índice S&P Merval mostró el lunes una suba de 2,2% para ubicarse en los 1.754.832,93 puntos, después de registrar de manera intradiaria un máximo valor de 1.765.080 unidades.

El volumen operado en acciones alcanzó la semana anterior los ARS 14.781,9 M, en tanto en Cedears se negociaron en la semana ARS 8.135 M.

Las acciones que tuvieron una mejor performance en el inicio de la semana fueron las de: Sociedad Comercial del Plata (COME) +3,7%, YPF (YPFD) +3,3%, Edenor (EDN) +3,2%, Mirgor (MIRG) +3%, y Transener (TRAN) +2,9%, entre las más importantes.

No se registraron caídas ayer en el panel líder.

En la plaza de Nueva York, las acciones argentinas ADRs no operaron debido al feriado norteamericano por el Día del Trabajador.

ALUAR (ALUA): El presidente de la compañía, Javier Madanes Quintanilla, en una reunión junto al gobernador de Chubut, Nacho Torres, y el jefe de Gabinete, Guillermo Francos, comprometió una inversión de USD 700 M para la ampliación del parque eólico de Puerto Madryn, con una desembolso inicial de USD 400 M. La ampliación prevista por ALUA se trata de la quinta etapa del proyecto que contempla la instalación de una nueva estación transformadora, una línea de alta tensión de 132 KV y 56 nuevos aerogeneradores de 6 MW de potencia, 165 metros de diámetro de palas y 100 metros de altura de buje. El parque estará finalizado en 2026 y ocupará una superficie de 200 km2, con una potencia instalada de 582 MW, equivalente al consumo de 600.000 hogares.

LOMA NEGRA (LOMA): El proceso de venta de la cementera habría ingresado a una nueva etapa. El pasado 12 de agosto había vencido el plazo de exclusividad para negociar que beneficiaba a la brasileña Companhia Siderúrgica Nacional (CSN), y el mismo no fue renovado. Si bien las gestiones con el grupo brasileño aún se mantienen, podría haber otros interesados con algunas propuestas. Entre ellos está el empresario Marcelo Mindlin, dueño de la constructora Sacde, que no resigna sus pretensiones con obtener la cementera para integrarla a su negocio.

Indicadores y Noticias locales

La recaudación impositiva de agosto cayó 13,7% en términos reales (AFIP)

En agosto, la recaudación de impuestos alcanzó los ARS 11.700 Bn, lo que representó un aumento en forma nominal del 189,6% YoY. Sin embargo, en términos reales, la recaudación disminuyó un 13,7%. Dicho monto incluye los primeros ingresos provenientes de las Medidas Fiscales Paliativas y Relevantes, como la moratoria y el blanqueo.

Privados estiman una inflación para agosto en torno al 3,8%

Previo a conocerse la inflación oficial, privados proyectan un IPC para agosto en torno al 3,8% MoM. No obstante, otros prevén que la cifra podría superar el 4%.

Autorizan a las prepagas a aplicar aumentos según la región

La Superintendencia de Servicios de Salud oficializó la desregulación de las prepagas, estableciendo derechos y obligaciones tanto para las empresas como para los usuarios. Según la nueva normativa, los aumentos en las cuotas de los planes de cobertura podrán variar según las condiciones del plan (con o sin copagos) y la región donde se brinde la atención médica.

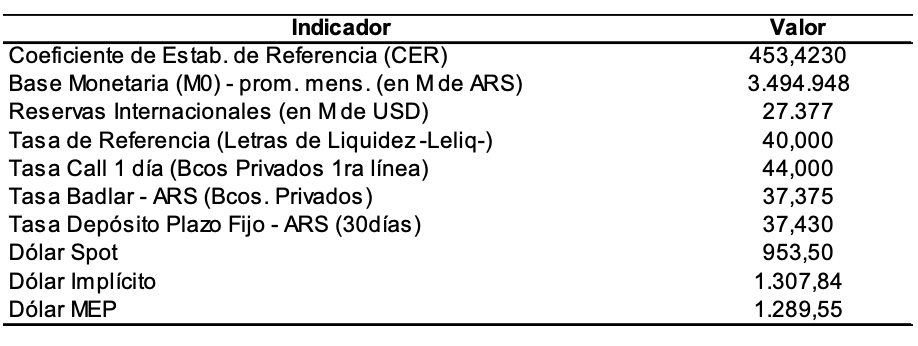

Indicadores monetarios

Las reservas internacionales brutas cayeron ayer USD 66 M y finalizaron en USD 26.651 M.

Tipo de cambio

El dólar contado con liquidación inició la semana con una baja de ARS 3,45 (-0,3%) y cerró en USDARS 1.295,36, mostrando una brecha con la cotización del mayorista de 35,9%. El dólar MEP (o Bolsa) subió ayer ARS 5,05 (+0,4%) y se ubicó en USDARS 1.285,01, marcando un spread con la divisa que opera en el MULC de 34,8%.

El tipo de cambio mayorista perdió el lunes 50 centavos (-0,05%) y cerró en USDARS 953,00 (vendedor), en un contexto en el que el BCRA compró USD 65 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.