Informe Diario del 16 de Noviembre de 2017

- 16 de noviembre de 2017

- Posted by: Administrador

- Categoría: Competitive research, Economics, informes economiocos

GLOBAL: Votación de la reforma tributaria en EE.UU. será el foco de la jornada.

Estados Unidos

Los futuros de EE.UU. operaban en alza a la espera de noticias respecto a la reforma tributaria que hoy será votada por la Cámara Baja, mientras los inversores también se enfocan en la publicación de nueva data macro y resultados trimestrales de empresas relevantes.

En caso que la Cámara Baja apruebe su proyecto de reforma, el mismo irá al Senado que cuenta con su propio proyecto tributario (con varias diferencias), por lo que ambos planes deberán de ser reconciliados, antes que se conviertan en ley (una meta que se han fijado para antes de fin de año).

La inflación de octubre mostró ayer una leve desaceleración en línea con lo esperado. La encuesta manufacturera de NY correspondiente al mes de noviembre mostró una importante caída, mayor a la esperada por el mercado.

Por su parte, las ventas minoristas anticipadas de octubre mostraron una importante desaceleración pero menor a la proyectada.

Hoy se espera una leve caída en los pedidos iniciales por desempleo correspondientes a la semana finalizada el 11 de noviembre.

La producción industrial de octubre mostraría un aumento, mientras que el índice del Panorama de negocios de la Fed Filadelfia registraría una caída.

Wal-Mart (WMT) reportó esta mañana, ganancias e ingresos mayores a los esperados. La empresa además revisó al alza su outlook para 2017. La acción subía 4,5% en el pre-market.

Viacom (VIAB), Wal-Mart (WMT) y Best Buy (BBY) serán algunas de las empresas que reportarán sus resultados trimestrales antes de la apertura del mercado, mientras que Ross (ROST), GAP (GPS) y Foot Locker (FL) lo harán al finalizar la jornada.

Europa

Los principales mercados europeos subían mientras los inversores reaccionan a la publicación de nuevos resultados corporativos.

Las ventas minoristas del Reino Unido mostraron un retroceso durante octubre (aunque menos de lo esperado).

La revisión final de la inflación de octubre de la Eurozona se mantuvo estable en 1,4% anual.

Asia y Oceanía

Los principales índices bursátiles de Asia mostrando cierres dispares, con el índice Nikkei 225 de Japón en alza (cortando una racha de seis jornadas consecutivas de pérdidas), y el Shangai Compiste en baja.

Hoy no se publicarán indicadores económicos de relevancia.

América Latina

COLOMBIA: El Gobierno informó que la economía creció 2% interanual en el 3ºT17, ubicándose por debajo de lo esperado de 2,4%, proyectando una expansión del PIB para el 4ºT17 de 2,5% interanual. Tras la publicación de estas cifras, el ministro de Hacienda anunció la reducción en la meta de crecimiento a un rango entre 1,7% y 1,9% para este año, desde el previo de 2% anual. Sin embargo, mantuvo la meta de 3% para el 2018.

COLOMBIA: El Banco Central reveló que la inversión extranjera neta subió 4,8% en octubre a USD 738,9 M respecto al mismo mes del año 2016, impulsada por el sector minero petrolero a pesar de la fuerte caída de los flujos destinados a carteras de portafolio, que cayeron 66% YoY.

PERÚ: El Instituto Nacional de Estadísticas e Informática (INEI) informó que la economía creció a un ritmo de 3,18% interanual en septiembre, superando las expectativas del mercado de una expansión de 3,1%. El crecimiento se vio impulsado por una mayor producción minera y un repunte de la actividad de la construcción.

PERÚ: Según el presidente del Banco Central, este año la inflación finalizaría en 1,8% anual, convirtiéndose así en una de las tasas más bajas de Latinoamérica, debido a una rápida caída de precios de alimentos. La estimación de la inflación de este año es menor a la proyección previa de entre 1,9% y 2%.

CHILE: La Cámara Chilena de la Construcción (CChC) informó que la actividad de la construcción cayó 1,5% interanual en septiembre, registrando así once meses consecutivos de bajas. De todas formas, a pesar que la variación fuese negativa moderó su ritmo de contracción en medio de señales de un gradual repunte de la economía. En agosto la actividad había caído 4,1% anual.

Bonos del Tesoro

Los rendimientos de Treasuries de EE.UU. subían. Los mercados se preparan para recibir nueva data económica y los comentarios de la Fed, mientras aguardan novedades respecto a la votación de la reforma tributaria en la Cámara Baja. El retorno a 10 años se ubicaba en 2,3603%.

Los rendimientos de bonos soberanos europeos operaban en línea con los Treasuries, luego que la aversión global al riesgo impulsara ayer a la demanda de activos seguros y redujera los rendimientos.

Monedas Extranjeras

Esta mañana, el dólar (índice DXY) subía levemente (+0,15%), a pesar del contexto adverso por dudas sobre la implementación de la reforma tributaria, un debilitamiento de acciones y de los bonos de alto rendimiento.

El euro en contraposición con el dólar, mostraba un leve retroceso (-0,14%). La caída que sufrieron ayer los rendimientos de los bonos presionó a la moneda común a la baja.

La libra esterlina cotizaba en alza (+0,20%) luego que los datos económicos en el Reino Unido no fueron tan pesimistas como se esperaba. Se esperan comentarios de funcionarios del BoE respecto a los recientes datos de inflación y desempleo.

Commodities

El petróleo WTI caía -0,14% luego que se revelará un aumento de inventarios en EE.UU. No obstante, la OPEP continuará recortando la producción para reducir el exceso de oferta mundial.

El oro operaba estable luego del retroceso observado ayer. El fortalecimiento del dólar y las expectativas de aumentos de las tasas de referencia de la Fed mantienen al metal bajo presión.

La soja abrió estable cotizando en USD/tn 358,86 luego del impulso visto ayer. La sólida demanda de exportaciones desde EE.UU. a China sostiene al precio. El maíz operaba en USD/tn 138,19 y el trigo en USD/tn 161,38.

CORPORATIVAS

SNAP (SNAP): Las acciones fueron rebajadas a «market perform» desde «outperform» por JMP Securities, debido a las preocupaciones por el impacto del próximo rediseño de la aplicación SnapChat y como podría impactar en el crecimiento de usuarios.

ALPHABET (GOOG): El motor de búsqueda principal de la compañía, Google, es una vez más el predeterminado para el navegador Firefox de Mozilla. Desplazando en EE.UU. a Verizon’s Yahoo! Que había sido el motor de búsqueda predeterminado anteriormente.

ASTRAZENECA (AZN): El fabricante de medicamentos recibió la aprobación de la Food and Drug Administration (FDA) para su fármaco Fasenra que trata el asma grave. Eso sigue a una recomendación positiva de los reguladores europeos la semana pasada.

AMAZON.COM (AMZN): Abandonó los planes para un servicio de transmisión en línea (streaming). La empresa cree que no puede ganar suficiente dinero en el servicio, y según informes Amazon no ha podido convencer a las principales emisoras y canales de cable básicos para que se unan a su servicio a la carta Amazon Channels.

SODEXO (SDXAY): Caía 5% esta mañana, a pesar de reportar mayores ganancias netas e ingresos para el año fiscal que finalizó en agosto, debido a que estos resultados se ubicaron ligeramente por debajo del consenso.

NINTENDO (NTDOY): Está cerca de un acuerdo con Universal Pictures de Comcast para hacer una película animada de «Super Mario Brothers», basada en el popular videojuego. Comcast es la empresa matriz de NBC Universal, que opera CNBC.

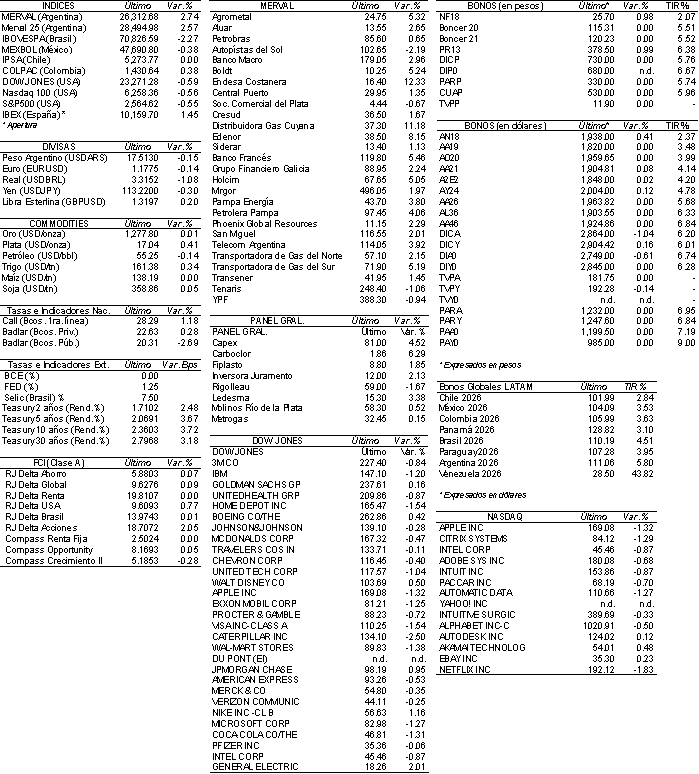

Merval / Economía Argentina

RENTA FIJA: Bonos soberanos en dólares continúan operando en baja en el exterior

Los bonos denominados en dólares en el exterior (mercado OTC) operaron el miércoles con ligeras bajas, a pesar que el retorno de los Treasuries a 10 años de EE.UU. mostró una reducción a 2,322%. Hoy dicho rendimiento cotiza en alza (a 2,36%), ante un mercado a la espera de importantes datos económicos norteamericanos y de la votación en la Cámara Baja del proyecto de reforma tributaria.

Los soberanos argentinos continúan ajustando sus precios, ante la aversión al riesgo de los inversores, que se encuentran con la mirada puesta en lo que sucede en el exterior, y en el contexto local atentos al proyecto de reforma tributaria enviado al Congreso.

En la BCBA, los principales bonos en dólares finalizaron ayer con precios mixtos, en un marco en el que el tipo de cambio mayorista cerró con una suba de apenas tres centavos a ARS 17,54.

El riesgo país medido por el EMBI+Argentina se ubicó en los 386 puntos básicos, subiendo 1,3% (cinco unidades) respecto al día anterior.

Se espera que la Ciudad de Buenos Aires coloque un bono por hasta ARS 26 Bn con un vencimiento a 10 años y una tasa variable que devengará intereses de manera trimestral. Ayer la Ciudad confirmó que busca endeudarse entre USD 500 M y USD 1.500 M pero sólo USD 500 M es considerado como nueva deuda.

El miércoles, la Ciudad exitosamente concluyó la recompra de nueve clases de bonos diferentes y ahora busca fondear este tender offer con el nuevo bono. Aunque aún no se conocen los resultados del rescate anticipado de las nueve Obligaciones Negociables (ONs), se estima que estaría cercano a los USD 700 M.

Argentina continúa reduciendo el número de reclamos pendientes de liquidación presentados por holdouts que optaron por no participar en los canjes de deuda soberana de los años 2005 y 2010.

El miércoles, el país anunció que llegó a un acuerdo con un acreedor individual, elevando la cantidad en dólares de casos cerrados en 2017 a USD 93 M.

RENTA VARIABLE: Luego de su mayor caída en cinco meses, el índice Merval rebotó 2,74%.

El principal índice accionario local manifestó un rebote después de cinco ruedas de caídas, y a pesar que todavía las elevadas tasas de interés en pesos que ofrecen las Lebacs siguen siendo atractivas.

En este contexto, el Merval cerró en 26.312,63 puntos, ganando 2,74%, después que en forma intradiaria testeara un mínimo de 25.194 puntos.

El volumen operado en acciones en la BCBA se ubicó en los ARS 1.097,9 M, mientras que en Cedears se negociaron ARS 5,7 M.

Las principales alzas se observaron en las acciones de Endesa Costanera (CECO2), Distribuidora de Gas Cuyana (DGCU2) -que subió fuerte luego que el Gobierno anunciara un aumento de gas del 45% a partir de diciembre para usuarios residenciales-, Edenor (EDN), Banco Francés (FRAN), Agrometal (AGRO) y Boldt (BOLT).

Sin embargo, las únicas acciones que cayeron fueron las de: Tenaris (TS), YPF (YPFD) y Sociedad Comercial del Plata (COME).

Molino Cañuelas, hoy a las 12 horas finaliza el período de suscripción de la Oferta Pública Inicial (OPI) de la empresa. La misma busca emitir 29.250.000 de nuevas acciones ordinarias Clase B y, a consideración de los colocadores, ejercer la compra de 8.775.000 acciones ordinarias Clase B. La cantidad de nuevas acciones le permitirán a la empresa un ingreso de hasta USD 141,6 M aproximadamente, que equivalen a ARS 2.451,5 M. En caso que Molino Cañuelas no logre recaudar el monto para recomponer la situación patrimonial comprometedora que posee, se declarará sin efecto la OPI.

NOTICIAS MACROECONÓMICAS

En octubre, el costo de la construcción aumentó 0,8% MoM (INDEC)

El Índice del Costo de la Construcción (ICC) creció 0,8% MoM en el mes de octubre y 25,8% YoY. En lo que va del año lleva una crecimiento de 23%. El ICC estuvo impulsado por las subas de materiales (1,6%), mano de obra (0,4%) y gastos generales (0,3%).

El IPIM subió 1,5% MoM en octubre (INDEC)

El Índice de Precios Internos al por Mayor (IPIM) correspondiente a octubre, mostró un avance de 1,5% respecto al mes anterior. Dicha suba se justifica por un aumento de 1,4% en productos nacionales y de 1,4% en los productos importados. De forma intermensual dicho índice varió +17,3%. Además, el Índice de Precios Internos Básicos (IPIB) creció 1,4% MoM y 16,5% YoY.

El Gobierno llegó a un acuerdo con la CGT por la reforma laboral

La CGT y el ministro de trabajo, Jorge Triaca, acordaron los principales puntos del proyecto de reforma laboral que será enviado al Congreso en las próximas semanas. Según reportaron se logró consenso con los representantes de cada sector. El Gobierno habría accedido a dar marcha atrás con la tercerización de servicios de transporte, limpieza y seguridad para empresas y se introdujeron cambios en la propuesta inicial para la categoría de «trabajador independiente».

Argentina tuvo una caída de 17,8% en sus exportaciones entre 2010 y 2015 (BID)

En base al Monitor de Comercio del Banco Interamericano de Desarrollo (BID) las exportaciones de Argentina sufrieron una contracción de 17,8% entre 2010 y 2015 explicada por una pérdida de competitividad en el mercado intrarregional de -26,4 puntos básicos. Además aseguró que desde la crisis financiera el país ha perdido el 21% de su cuota de mercado global.

Tipo de Cambio

El dólar minorista cerró ayer con una suba de cinco centavos y se ubicó en ARS 17,82 vendedor, un día después de la suba de tasas de Lebacs por parte del BCRA. Por su lado, el tipo de cambio mayorista subió tres centavos y cerró en ARS 17,54 para la punta vendedora. Según fuentes de mercado, el BCRA renovó el 87% de los vencimientos de Lebacs, mientras que el resto se redirigió a la recompra de activos o al dólar.

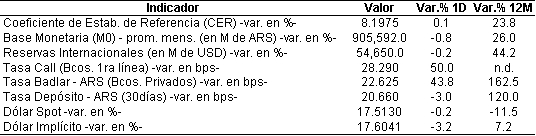

Indicadores Monetarios

Las reservas internacionales cayeron el miércoles USD 96 M y se ubicaron en USD 54.650 M.

Indicadores Financieros

Fuente: Bloomberg

Ver precios de acciones, bonos, y otra info. útil en: http://www.fundacioncapital.org.ar/index.php?codigo=21010

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA