Informe Diario 30 de Abril de 2024

- 30 de abril de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. bajan, mientras la atención se centra en la próxima reunión de la Fed y resultados de AMZN

Los futuros de acciones de EE.UU. bajan (Dow Jones -0,08%, S&P 500 -0,10%, Nasdaq -0,16%), mientras se aguardan los resultados de Amazon (AMZN) y una decisión clave de política monetaria de la Reserva Federal (Fed) más adelante en la semana.

AMZN está lista para encabezar las ganancias el martes, ya que publicaría sus últimos resultados trimestrales después del cierre del mercado. Se espera que registre un EPS de USD 0,8445 sobre ingresos de USD 142,65 Bn.

Es probable que los mercados estén ansiosos por ver cómo está evolucionando el rendimiento en la división de computación en la nube AWS de AMZN, que es de mucha importancia. La unidad, que sigue recuperándose de una desaceleración reciente en el gasto de los clientes en servicios en la nube, ha estado incorporando más funciones impulsadas por inteligencia artificial en sus ofertas en un intento por aumentar la demanda.

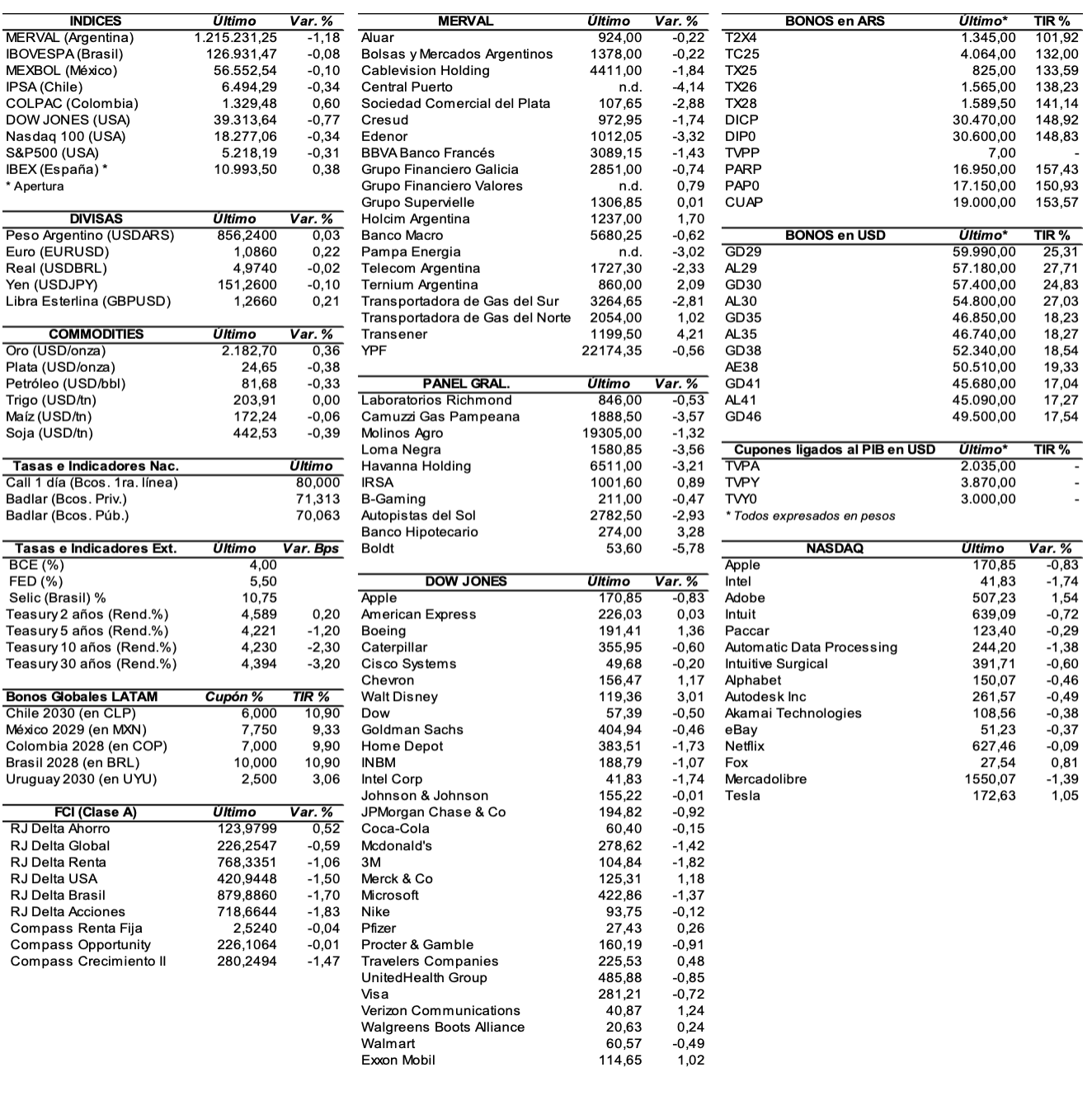

Los mercados cerraron en terreno positivo en la jornada previa impulsados por Tesla (TSLA), luego pasara un hito importante en el despliegue de tecnología avanzada de asistencia al conductor en China. El S&P 500 ganó 0,32%, mientras que el Nasdaq Composite subió un 0,35%. El Dow Jones subió 146,43 puntos, o un 0,38%.

Aun así, las acciones van rumbo hacia su primer mes perdedor desde octubre, ya que las expectativas de recorte de tasas cayeron significativamente desde el inicio del año. El Dow jones se encamina a una pérdida de más del 3% en abril. El S&P 500 y el Nasdaq Composite se dirigen hacia caídas de más del 2% cada uno.

Los mercados están cotizando un recorte de 25 puntos básicos en 2024, frente a los seis o siete anticipados al comienzo del nuevo año, ya que la persistente inflación y una economía resistente aumentaron la probabilidad que la Fed mantenga las tasas más altas por más tiempo.

La Reserva Federal está lista para iniciar su reunión de dos días hoy que se espera ampliamente que culmine en una decisión sin cambios sobre las tasas de interés. Los mercados estarán pendientes de los comentarios del presidente de la Fed, Jerome Powell, ante los temores de mayor agresividad con relación a la política monetaria en su discurso.

Además de AMZN, se espera que Advanced Micro Devices (AMD), Pinterest (PINS), Super Micro (SMCI) y Starbucks (SBUX) publiquen resultados después del cierre.

Las principales bolsas de Europa baja, a pesar que la inflación se mantuvo estable en la región y el PIB superó las expectativas. El Stoxx 600 baja 0,07%.

El índice DAX de Alemania pierde 0,42%, el CAC 40 de Francia baja 0,08%, mientras que el FTSE 100 del Reino Unido registra expansión de 0,53%.

Los mercados en Asia operaron mixtos. El índice Hang Seng de Hong Kong subió un 0,09%, mientras que el CSI 300 de China cayó un 0,54% para cerrar en 3.604,39.

El Nikkei 225 de Japón subió un 1,24% a 38.405,66, mientras que el Topix subió más del 2% a 2.743,17.

El rendimiento de los Treasuries a 10 años de EE.UU. sube a 4,62%, luego que el Departamento del Tesoro elevó su estimación de endeudamiento neto para el 2ºT24 a USD 243 Bn, frente a los USD 202 Bn previos. El rendimiento del bono a 10 años de Alemania sube, en línea con los Treasuries norteamericanos.

El petróleo sube, mientras el enfoque está en cualquier avance en las conversaciones de alto el fuego entre Israel y Hamás.

El oro baja, pero se encamina a registrar su tercer aumento mensual consecutivo.

La soja sube, ante la cobertura de posiciones cortas y señales que el clima húmedo podría impactar en la siembra.

El dólar (índice DXY) sube, mientras se aguarda por la última reunión de fijación de políticas de la Reserva Federal.

El euro sube, luego que las ventas minoristas alemanas aumentaron más de lo esperado en marzo.

NOTICIAS CORPORATIVAS

MCDONALD’S (MCD) registró ganancias un EPS en el primer trimestre de USD 2,70, ligeramente por debajo de la estimación del consenso de USD 2,72. Los ingresos ascendieron a USD 6.170 M, superando marginalmente la estimación de consenso de USD 6.160 M.

NVIDIA (NVDA): UBS elevó su precio objetivo para NVIDIA a USD 1.200 desde USD 1.150, manteniendo una calificación de Compra para las acciones antes de la próxima publicación de resultados de la compañía el 22 de mayo.

WALMART (WMT) anunció la difícil decisión de cerrar Walmart Health y Walmart Health Virtual Care debido a que, según ellos, no existe un modelo de negocio sostenible para que puedan continuar con dichos centros.

COCA-COLA (KO) informó un EPS de USD 0,72, superando la estimación del consenso de USD 0,70. Los ingresos del trimestre también superaron las previsiones, alcanzando los USD 11.300 M frente a los USD 11.020 M previstos.

PARAMOUNT GLOBAL (PARA) anunció que su CEO, Bob Bakish, renunciaría y sería reemplazado por un discípulo del CEO. PARA reportó ganancias por acción de USD 0,62, superando los USD 0,36 anticipados por los mercados. Sin embargo, los ingresos de USD 7,69 Bn quedaron por debajo de los USD 7,73 Bn esperados.

CHEGG (CHGG) anunció un cambio en el CEO y emitió una guía de ingresos decepcionante para el 2ºT24 de USD 159 M a USD 161 M, por debajo de los USD 174 M esperados por los mercados.

NXP SEMICONDUCTORS (NXPI) publicó ganancias ajustadas de USD 3,24 por acción, más que el consenso de USD 3,16 por acción de los mercados. Los ingresos de USD 3,13 Bn estuvieron en línea con las previsiones.

AMKOR TECHNOLOGY (AMKR): Las ganancias del 1ºT24 de USD 0,24 por acción superaron una estimación de USD 0,11 por acción de Factset. Los ingresos de USD 1,37 Bn fueron más de los USD 1,36 Bn anticipados. Las previsiones de ganancias e ingresos del segundo trimestre también fueron mejores de lo esperado.

COURSERA (COUR) estimó unos ingresos del segundo trimestre de entre USD 162 M y USD 166 M, lo que fue menor que los USD 178 M esperados por los mercados.

WOODWARD (WWD) superó las expectativas de ingresos en el segundo trimestre. Los ingresos de USD 835,3 M superaron la estimación del consenso de FactSet de USD 807 M, y la compañía elevó su pronóstico para el año.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: El PIB de la Eurozona se expandió un 0,3% QoQ en el 1ºT24, la mayor cifra desde el tercer trimestre de 2022, superando las expectativas del mercado de una expansión del 0,1% e indicando una recuperación fortalecida en la región tras una recesión leve el año pasado.

ASIA: El índice compuesto PMI del NBS en China bajó a 51,7 puntos en abril de 2024 desde el máximo de 10 meses de marzo de 52,7, reflejando una desaceleración en los sectores manufacturero y de servicios. Las últimas cifras sugieren que la economía todavía está luchando por recuperarse de manera sólida debido a la débil demanda interna, el riesgo de deflación persistente y la prolongada debilidad en el sector inmobiliario.

ARGENTINA

RENTA FIJA: El Gobierno logró la aprobación en general de la Ley Bases, y ahora se discute por capítulos en particular. Bonos en dólares cerraron ayer en alza.

Con 142 votos a favor, 106 en contra, y 5 abstenciones, el Gobierno logró la aprobación en general de la Ley Bases gracias al apoyo mayoritario de los bloques dialoguistas (PRO, UCR, Hacemos e Innovación Federal).

Sin embargo, la aprobación de los capítulos en particular será larga dado que todavía podrían ser rechazados o modificados puntos clave como: el impuesto a las Ganancias, el régimen de grandes inversiones, la reforma laboral, los impuestos al tabaco y las privatizaciones. Ya se votó el capítulo de las facultades delegadas, que tuvo 134 votos a favor, 117 en contra y 1 abstención.

De acuerdo a lo votado en la voz parlamentaria, ahora se discutirá por capítulos enteros y no artículo por artículo como plantearon algunos legisladores. Luego se discutirá el paquete fiscal.

En la rueda de ayer, los bonos en dólares terminaron en alza, atentos al debate en la Cámara Baja del Congreso de los proyectos de Ley Bases y del paquete fiscal. El riesgo país se redujo ayer apenas 2 unidades (-0,2%) y se ubicó en 1208 puntos básicos.

Los bonos en pesos ajustables por CER se mostraron con mayoría de bajas.

El proyecto de la Ley Bases, permite entre los puntos más relevantes, delegar facultades legislativas al Gobierno para modificar o privatizar organismos públicos, generar facilidades para grandes inversiones y una reforma laboral acotada. Mientras que el paquete fiscal contiene varios capítulos referidos a modificaciones claves en el Impuesto a Ganancias, monotributo, moratoria previsional, blanqueo de capitales, entre otros puntos de la agenda fiscal e impositiva.

A la espera de la liquidación de la cosecha gruesa, que por ahora se ve demorada, el Gobierno enfrenta esta semana pagos por USD 2.740 M al FMI, cuya misión para la octava revisión acaba de llegar al país. Se trata del pago de USD 1.936 M de capital y de USD 799 M de intereses. El Gobierno espera que las metas del 1ºT24 (reservas, fiscal y monetaria) estén sobrecumplidas para lograr el desembolso del Fondo de unos USD 790 M.

VISTA ENERGY colocará hoy ONs Clase XXIII en dólares a una tasa fija de 6,5% con vencimiento el 6 de marzo de 2027, y ONs Clase XXIV en dólares a tasa fija a licitar con vencimiento el 3 de mayo de 2029, por un monto conjunto de hasta USD 40 M (ampliable hasta USD 140 M).

CALENDARIO: Hoy se abonará la renta de los títulos BACFO, LDCEO, PNDCO, TDA24, TN52O y TV24.

RENTA VARIABLE: El S&P Merval arrancó la semana con una suba de 2,2% y superó la barrera de los 1.300.000 puntos

El índice S&P Merval subió el lunes 2,2% y quebró la barrera psicológica de los 1.300.000 puntos para cerrar en 1.308.068,81 puntos, después de registrar un valor máximo intradiario de 1.322.000 unidades y alcanzando el punto más alto marcado a comienzos del pasado mes de febrero. Valuado en dólares (al CCL), el principal índice subió ayer 1,2% y cerró en 1.200,34 puntos.

El volumen operado en acciones en ByMA alcanzó los ARS 518,8 M, en tanto en Cedears se negociaron ARS 1.060,9 M.

Las acciones que mejor performance tuvieron en la jornada del lunes fueron las de: Grupo Supervielle (SUPV) +5,6%, Transportadora de Gas del Sur (TGSU2) +4,7%, Banco Macro (BMA) +4,3%, Transener (TRAN) +3,6%, y Grupo Financiero Galicia (GGAL) +2,8%, entre las más importantes. Cerraron en baja: Mirgor (MIRG) -2,1%, Grupo Financiero Valores (VALO) -1,1 y Telecom Argentina (TECO2) -0,5%.

En el exterior, las acciones argentinas ADRs cerraron ayer con mayoría de alzas. Sobresalieron: Transportadora de Gas del Sur (TGS) +3,8%, Grupo Supervielle (SUPV) +3,5%, Banco Macro (BMA) +3,4%, MercadoLibre (MELI) +2,3%, y Edenor (EDN) +2%, entre otras. Terminaron cayendo: Tenaris (TS) -1,5%, Ternium (TX) -1,1%, Despegar (DESP) -1%, y Telecom Argentina (TEO) -0,9%.

Indicadores y Noticias locales

Comienzan a importarse alimentos de Brasil y Uruguay

Luego del anuncio del Gobierno sobre la apertura de importaciones para productos de la canasta básica, comenzaron a llegar con más regularidad productos del exterior, sobretodo de Brasil y Uruguay. De esta manera, se busca ampliar la oferta para evitar la cartelización y fortalecer la competencia.

El Consejo de Salario sesionará para fijar un nuevo haber mínimo

El Consejo Nacional del Empleo, la Productividad y el Salario Mínimo (CNS) se reunirá hoy con la supervisión de secretaría de Trabajo, donde deberían fijar la actualización del haber mínimo vigente hoy en ARS 202.800. Más allá de los términos protocolares del encuentro, se conoció que el Salario Mínimo, Vital y Móvil (SMVM) cayó 34,1% en lo que va de la gestión de Milei.

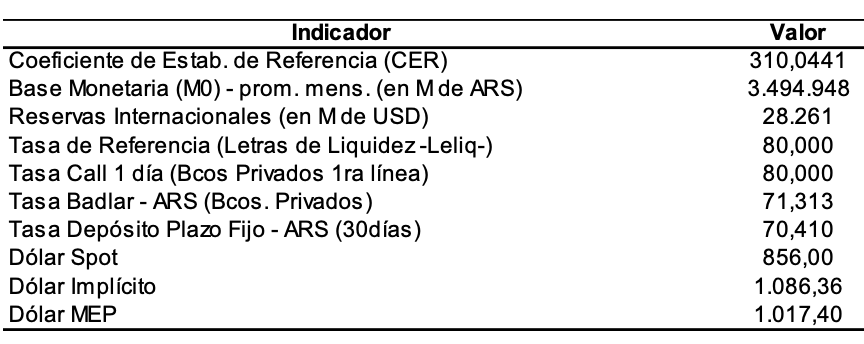

Indicadores monetarios

Las reservas internacionales disminuyeron ayer USD 260 M y finalizaron por debajo de los USD 30.000 M (en USD 29.877 M).

Tipo de cambio

El dólar contado con liquidación (implícito) comenzó la semana con una ligera suba de ARS 5,58 (+0,5%) y se ubicó en los USDARS 1.090,65, dejando una brecha con la cotización del mayorista de 24,4%. En tanto, el dólar MEP (o Bolsa) ganó ayer ARS 3,73 (+0,4%) y terminó ubicándose en ARS 1.037,77, marcando un spread con la divisa que opera en el MULC de 18,4%.

El tipo de cambio mayorista subió el lunes ARS 1,50 (+0,2%) y cerró en USDARS 876,50 (vendedor), en un marco en el que el BCRA debió vender USD 92 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.