Informe Diario 07 de Mayo de 2024

- 07 de mayo de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. operan mixtos, anticipando más informes de ganancias y discursos de la Fed

Los futuros de acciones de EE.UU. operan mixtos (Dow Jones +0,06%, S&P 500 +0,01%, Nasdaq -0,16%), mientras se aguardan por más informes corporativos y próximos discursos de la Fed esta semana.

Los mercados registraron tres días seguidos de ganancias el lunes, con el S&P 500 subiendo un 1%, el Nasdaq Composite añadiendo un 1,2%, y el Dow Jones cerrando con un aumento del 0,5%.

Los fabricantes de chips estuvieron entre las acciones de mejor rendimiento el lunes, con Arm Holdings (ARM) en particular subiendo un 5,2% antes de sus resultados del cuarto trimestre fiscal después del cierre del mercado el 8 de mayo.

Las acciones de Paramount Global (PARA) también avanzaron (+3,10%) después que expiraran las negociaciones exclusivas con Skydance Media sobre un posible acuerdo, lo que dará a la compañía la oportunidad de explorar ofertas competidoras.

El presidente de la Fed de Richmond, Thomas Barkin, afirmó que las tasas de interés en EE.UU. se encuentran actualmente en niveles restrictivos que pueden ayudar a frenar la demanda y enfriar las presiones inflacionarias persistentes que están siendo difíciles de controlar. El presidente de la Fed de Nueva York, John Williams, también dijo que las condiciones monetarias actuales eran adecuadas para reducir la inflación.

Los mercados han aumentado sus apuestas en un recorte de tasas en septiembre, con la herramienta CME Fedwatch mostrando que están valorando un 49,7% de probabilidad de una reducción de 25 puntos básicos en septiembre.

La temporada de ganancias continúa hoy con los resultados de las principales empresas de petróleo y gas, Duke Energy Corporation (DUK) y Occidental Petroleum Corporation (OXY), así como Kenvue (KVUE), una división de Johnson & Johnson (JNJ).

Las principales bolsas de Europa suben, mientras se evalúan una serie de informes de ganancias en la región. El Stoxx 600 sube 0,65%.

El índice DAX de Alemania gana 0,57%, el CAC 40 de Francia sube 0,33%, mientras que el FTSE 100 del Reino Unido registra expansión de 0,95%.

Los mercados en Asia cerraron mixtos. El índice Hang Seng de Hong Kong cayó un 0,53% y puso fin a una racha de ganancias de 10 días. El CSI 300 de China continental finalizó estable en 3.659,0.

El Nikkei 225 de Japón reanudó sus operaciones después de un feriado para cerrar con un alza del 1,57% a 38.835,1, mientras que el Topix de base amplia ganó un 0,65% para cerrar en 2.746,22.

El rendimiento de los Treasuries a 10 años de EE.UU. baja a 4,47%, mientras se consideran las perspectivas para la política monetaria de la Fed tras los últimos datos económicos y comentarios de funcionarios.

El rendimiento del bono a 10 años de Alemania baja, en línea con los Treasuries norteamericanos.

El petróleo baja, luego que los ataques israelíes en la ciudad de Rafah, en el sur de Gaza, generaran dudas sobre un posible alto el fuego en la región.

El oro baja, a pesar de las expectativas que EE.UU. recortaría las tasas de interés más adelante este año y la demanda de refugio seguro en lingotes mientras el alto el fuego en Gaza genera incertidumbre.

La soja baja, luego de alcanzar máximos de tres meses, debido a preocupaciones relacionadas con las inundaciones en Brasil y las huelgas en Argentina.

El dólar (índice DXY) sube, recuperándose ligeramente de las pérdidas de la semana pasada luego de los datos de nóminas no agrícolas más débiles de lo esperado.

El euro baja, luego que las exportaciones alemanas repuntaron 0,9% MoM en marzo.

NOTICIAS CORPORATIVAS

WALT DISNEY (DIS) registró un EPS del segundo trimestre de USD 1,21, USD 0,11 mejor que la estimación del mercado de USD 1,10. Los ingresos del trimestre ascendieron a USD 22.080 M, frente a la estimación de consenso de USD 22.120 M.

UBS (UBS) informó de un retorno a las ganancias tras dos trimestres de pérdidas y superó las expectativas del primer trimestre. Menores gastos y beneficios de consolidación tras la adquisición de Credit Suisse en junio de 2023 ayudaron al banco a registrar una ganancia neta de USD 1,8 Bn en el primer trimestre, superando el pronóstico consensuado de USD 721,4 M.

BP (BP) publicó beneficios subyacentes menores de lo anticipado en el 1ºT24 debido a una caída en los precios del petróleo y el gas. El beneficio subyacente cayó a USD 2,72 Bn, frente a USD 4,96 Bn en el mismo período de tres meses del año pasado. Las previsiones compiladas por la compañía esperaban una cifra de USD 2,87 Bn.

PALANTIR TECHNOLOGIES (PLTR) emitió una guía para ingresos anuales más ligera de lo esperado. Las ganancias ajustadas del primer trimestre estuvieron en línea con las expectativas en USD 0,08 por acción, según LSEG. Mientras tanto, los ingresos trimestrales de USD 634 M superaron las previsiones de USD 625 M.

LUCID GROUP (LCID) registró una pérdida de -USD 0,30 por acción, según los principios contables generalmente aceptados. Lucid también reafirmó su guía de producción para 2024 de alrededor de 9.000 vehículos.

HIMS & HERS HEALTH (HIMS) prevé ingresos que oscilan entre USD 292 M y USD 297 M, en comparación con las previsiones de los mercados de USD 288 M, según LSEG. Los resultados del primer trimestre también superaron las estimaciones de los mercados.

SIMON PROPERTY GROUP (SPG) registró USD 1,30 Bn en ingresos, ligeramente por encima de las estimaciones de USD 1,29 Bn, según LSEG.

MICROCHIP TECHNOLOGY (MCHP) espera ingresos del primer trimestre entre USD 1,22 Bn y USD 1,26 Bn, en comparación con las estimaciones de USD 1,34 Bn, según LSEG. La gerencia pronostica ganancias ajustadas en un rango entre USD 0,48 y USD 0,56 por acción, también por debajo de las expectativas de los mercados de USD 0,59 por acción.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: Las ventas minoristas en la Eurozona aumentaron un 0,8% MoM en marzo de 2024, recuperándose del declive del 0,3% revisado al alza del mes anterior y superando las expectativas del mercado de 0,6%. En comparación con el año anterior, las ventas minoristas aumentaron un 0,7% respecto al descenso revisado del 0,5% en el mes anterior, lo que indica el primer crecimiento en ventas minoristas desde septiembre de 2022.

ASIA: El Banco Central de Australia mantuvo su tasa de interés de referencia en el 4,35% por cuarta reunión consecutiva, en línea con las expectativas de los mercados. El banco central dijo en un comunicado que datos recientes han demostrado que, si bien la inflación está disminuyendo, se ha desacelerado más de lo esperado anteriormente, y agregó que sigue siendo alta.

BRASIL: El Índice Compuesto PMI de S&P para Brasil cayó a 54,8 puntos en abril de 2024, mostrando una ligera desaceleración desde el pico reciente de 55,1, que marcó la expansión más grande en la actividad del sector privado en 20 meses.

ARGENTINA

RENTA FIJA: Comienza hoy el debate de la Ley Bases y el paquete fiscal en comisiones del Senado. Bonos en dólares cerraron ayer en alza.

Los bonos en dólares cerraron el lunes con mayoría de alzas, después de varias jornadas de caídas, en un marco en el que los inversores mantienen las miradas puestas en el tratamiento de la Ley Bases y el paquete fiscal, que a partir de hoy comienza a debatirse en comisiones del Senado.

El riesgo país se redujo ayer 14 unidades (-1,1%), y se ubicó en los 1229 puntos básicos.

En ByMA, el AL30 subió 1,8%, el GD30 +1,7%, y el AL29 +1,5%. Por el contrario, el GD38 bajó 0,2%.

Comienza el debate en el plenario de comisiones de la Cámara Alta sobre la Ley Bases y el paquete fiscal. Siete funcionarios harán exposiciones para defender el proyecto. El primero será el ministro del Interior, Guillermo Francos.

El objetivo es tener dictamen este jueves para votar el próximo 16 de mayo y obtener la sanción. En el caso de haber cambios, la norma deberá volver a Diputados.

El Gobierno continúa con las negociaciones en el Senado para alcanzar los 37 votos y aprobar en general los proyectos. Existe la posibilidad que el Senado introduzca modificaciones a la media sanción de Diputados, a la hora de votar en particular capítulos como la delegación de facultades, Ganancias o el Régimen de Incentivo a las Grandes Inversiones (RIGI).

Los bonos en pesos ajustables por CER mostraron subas en la jornada de ayer. El tramo corto terminó con subas de 0,4% en promedio, mientras que el tramo medio y largo de la curva subió 3,5% en promedio.

Esta semana el BCRA retoma las licitaciones de la Serie 3 del BOPREAL (BPY26). El Central canalizará las ofertas durante mañana y el jueves a través de la rueda BPAL de SIOPEL en el horario de 11 a 15 horas. El monto máximo a colocar será de VN USD 1.803,36 M, a un precio de USD 100,575 por cada 100 nominales.

NEWSAN colocará hoy ONs en pesos Clase 21 a tasa Badlar más un margen de corte a licitar, con vencimiento a 12 meses, por un monto nominal de hasta ARS 10.000 M (ampliables hasta ARS 20.000 M).

Hoy se abonará la renta de los bonos MRCIO, MRCJO, MRCKO, PNICO, PNJCO, PNRCO y PNTCO, más el capital e intereses del AY24.

RENTA VARIABLE: Transener (TRAN) reportó en el 1ºT24 una ganancia neta de ARS 10.333 M (-38% YoY)

El índice S&P Merval arrancó la semana con una suba de 3% y cerró por debajo de los 1.500.000 puntos (en 1.495.826,64 unidades), después de registrar de manera intradiaria un máximo de 1.498.000 puntos. Valuado en dólares (al CCL), el principal índice tuvo un alza ayer de 4,2% y cerró en los 1.349,59 puntos.

El volumen operado en acciones alcanzó el lunes los ARS 21.028,9 M, mientras que en Cedears se negociaron ARS 8.770,7 M.

Las acciones que mejor performance tuvieron fueron las de: Edenor (EDN) +8,7%, Grupo Supervielle (SUPV) +8,4%, BBVA Banco Francés (BBAR) +8%, Grupo Financiero Galicia (GGAL) +6% y Banco Macro (BMA) +5,1%, entre las más importantes. Cerraron en baja: Ternium Argentina (TXAR) -2,7%, Transportadora de Gas del Norte (TGNO4) -2,4% y Transener (TRAN) -0,3%.

En la plaza externa, las acciones argentinas ADRs cerraron el lunes con mayoría de alzas. Sobresalieron: Despegar (DESP) +8,9%, Grupo Supervielle (SUPV) +8,7%, BBVA Banco Francés (BBAR) +8,4%, Edenor (EDN) +8,1%, IRSA (IRS) +7,5%, y Grupo Financiero Galicia (GGAL) +7,2%, entre otras.

TRANSENER (TRAN) reportó en el 1ºT24 una ganancia neta de ARS 10.333 M, que se compara con la utilidad del mismo período del año pasado de ARS 16.684 M (-38% YoY). Los ingresos por ventas alcanzaron en el 1ºT24 los ARS 52.411 M vs. los ARS 60.768 M del 1ºT23 (-13,8% YoY).

Indicadores y Noticias locales

Las exportaciones de carne cayeron en marzo 3,6% MoM (CICCRA)

Según la Cámara de la Industria y Comercio de Carnes y derivados de la República Argentina, las exportaciones de carne vacuna sufrieron una caída del 3,6% MoM en marzo, donde exportó 54.500 toneladas. En el 1°T24 las ventas totalizaron 163.900 toneladas y acumularon un crecimiento de 25,1% YoY.

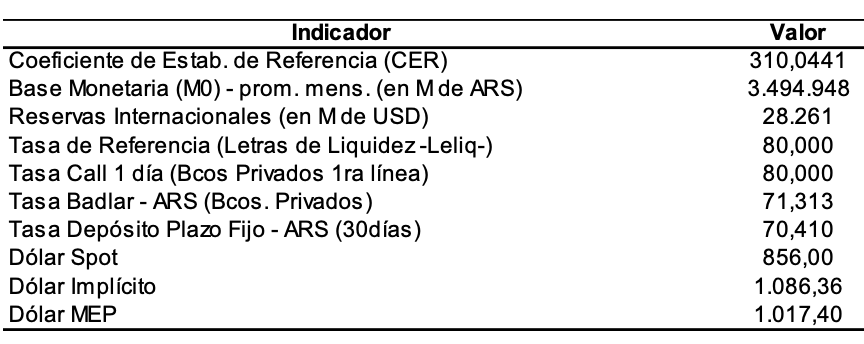

Indicadores monetarios

Las reservas internacionales disminuyeron ayer USD 687 M, tras el pago de intereses al FMI por USD 799 M. De esta forma, las reservas brutas finalizaron en USD 27.687 M.

Tipo de cambio

El dólar contado con liquidación (implícito) cayó el lunes ARS 12,81 (-1,1%) y se ubicó en los USDARS 1.108,31, dejando una brecha con la cotización del mayorista de 25,9%. Mientras que el dólar MEP (o Bolsa) bajó ARS 8,17 (-0,8%) y terminó ubicándose en ARS 1.064,47, marcando un spread con la divisa que opera en el MULC de 21%.

El tipo de cambio mayorista bajó 50 centavos ayer y cerró en USDARS 878 (vendedor), en un marco en el que el BCRA compró USD 65 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.