Informe Diario 20 de Septiembre de 2024

- 20 de septiembre de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. retroceden tras máximos históricos del S&P 500 y Dow Jones

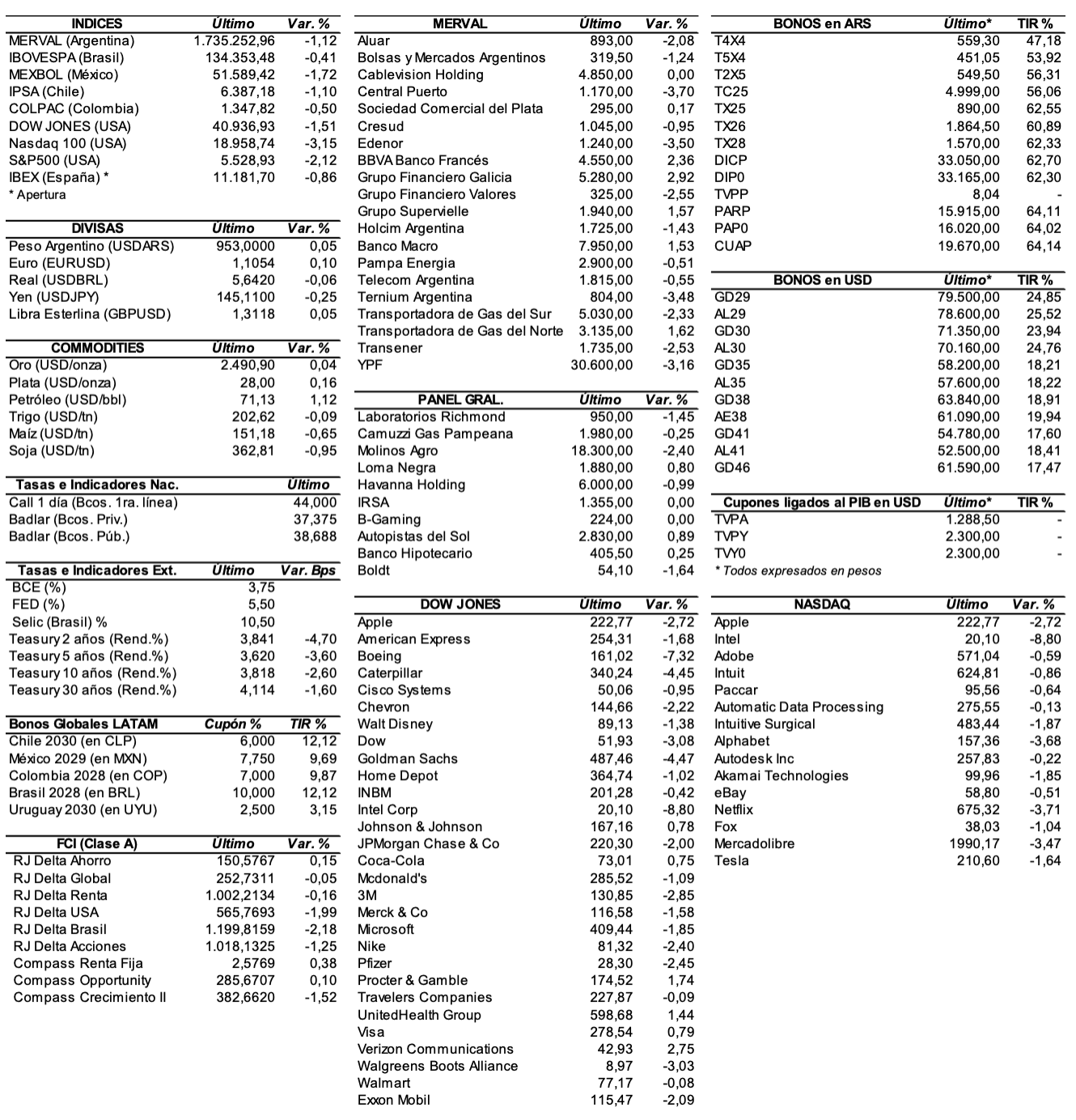

Los futuros de acciones de EE.UU. bajan (Dow Jones -0,06%, S&P 500 -0,32%, Nasdaq -0,47%), luego del recorte de 50 pb de la tasa de interés por parte de la Reserva Federal (Fed) y las expectativas de un aterrizaje suave para la economía estadounidense, lo que impulsó una suba en los mercados en la rueda previa.

Las acciones de FedEx (FDX) caen un 13% en el premarket después de reducir sus pronósticos de ingresos y ganancias para el año, mientras que Nike (NKE) sube un 6% tras anunciar que el CEO John Donahoe dejará su cargo en octubre.

Ayer el Dow Jones y el S&P 500 ganaron 1,26% y 1,7%, respectivamente, alcanzando nuevos máximos históricos. El Nasdaq Composite también avanzó un 2.51% a un máximo de dos meses.

Las grandes tecnológicas lideraron la suba, con ganancias destacadas en Nvidia (+4%), Tesla (+7,4%), Apple (+3,7%), Meta Platforms (+3,9%) y AMD (+5,7%). Los sectores vinculados al crecimiento económico, como el financiero (+1,2%), industrial (+1,8%) y de materiales (1,5%), también se beneficiaron.

El rally se extendió más allá de las acciones de gran capitalización, con las de pequeña capitalización subiendo por séptima sesión consecutiva reflejándose en una suba de 2,1% para el Russell 2000.

La Fed recortó las tasas en 50 puntos básicos, el extremo superior de las expectativas del mercado, y comenzó un ciclo de flexibilización que se espera que reduzca las tasas en un total de 125 puntos básicos para fin de año. Sin embargo, la perspectiva a mediano y largo plazo de la Fed para las tasas parece menos acomodaticia.

El presidente Powell dijo que no tienen intención de implementar tasas ultra bajas y que la tasa neutral probablemente sea mucho más alta de lo que se ha visto en el pasado. El recorte significativo de tasas también plantea preguntas sobre el estado de la economía de EE.UU., en medio de recientes señales de una marcada desaceleración en el mercado laboral.

Hoy se registrará el mayor vencimiento de opciones de septiembre, con más de USD 5,1 Tr en exposición nocional, impulsado por opciones sobre índices y ETFs. Alrededor de USD 3 Tr vencerán en la apertura y el resto al cierre. Aunque es un récord para septiembre, es menor que otros vencimientos trimestrales de 2024. Este vencimiento coincide con el reequilibrio trimestral de los ETFs.

Las principales bolsas de Europa bajan, mientras se asimilan una serie de decisiones de política monetaria. El Stoxx 600 cae 0,76%, con las acciones automotrices cayendo un 3,12%, mientras el sector tecnológico cae 1,62%.

El índice DAX de Alemania retrocede 0,81%, el CAC 40 de Francia pierde 0,84%, mientras que el FTSE 100 del Reino Unido registra contracción de 0,74%.

Los mercados asiáticos subieron, luego que el Banco de Japón y el Banco de China mantuvieron sus tasas de interés de referencia. El Nikkei 225 de Japón subió un 1,53%, registrando ganancias semanales superiores al 3%.

El CSI 300 de China continental subió un 0,16%, cerrando la semana con ganancias del 1,3%.

El rendimiento de los Treasuries a 10 años de EE.UU. sube a 3,74%, luego que las solicitudes de subsidio por desempleo fueran más bajas de lo esperado. El rendimiento del bono a 10 años de Alemania opera en línea con los norteamericanos.

El petróleo baja, pero lograría una suba semanal ante el optimismo de la demanda y los posibles riesgos de la oferta en medio de las crecientes tensiones en Medio Oriente.

El oro sube, alcanzando un nuevo máximo histórico ante la mayor demanda de activos refugio.

La soja baja, a pesar de la menor producción esperada en EE.UU. para la temporada 2024/25.

El dólar (índice DXY) sube, pero cerca de mínimos de 14 meses ante el repunte en los activos de riesgo.

La libra sube a su nivel más alto desde marzo de 2022, después que el BoE mantuviera las tasas de interés en 5%.

NOTICIAS CORPORATIVAS

NIKE ( NKE) anunció que el CEO, John Donahoe, dejará el cargo el 13 de octubre. Elliott Hill, un veterano de la compañía con 32 años en la empresa antes de retirarse en 2020, asumirá el puesto.

FEDEX (FDX) recortó su pronóstico de ganancias anuales y también su guía de ingresos. Los resultados del primer trimestre fiscal no alcanzaron las expectativas. FDX reportó un EPS de USD 3,60 con ingresos de USD 21,58 Bn, mientras que los mercados esperaban USD 4,76 por acción en ganancias y USD 21,93 Bn en ingresos.

MILLERKNOLL (MLKN) reportó ganancias ajustadas de USD 0,36 por acción con ingresos de USD 861,5 M. Los mercados esperaban USD 0,40 por acción con ingresos de USD 889,4 M. Además, la empresa emitió una guía débil para el trimestre actual.

LENNAR (LEN) reportó ganancias de USD 4,26 por acción con ingresos de USD 9,42 Bn. Los mercados encuestados por LSEG esperaban ganancias de USD 3,63 por acción con USD 9,17 Bn en ingresos.

CHEWY (CHWY) anunció una oferta pública de USD 500 M de acciones Clase A por Buddy Chester Sub LLC, una entidad afiliada a fondos asesorados por BC Partners Advisors, el mayor accionista de Chewy. Además, Chewy acordó comprar USD 300 M en acciones a Buddy Chester; la empresa dijo que cancelará y retirará esas acciones una vez que se complete la transacción.

MERCEDES BENZ (MBGAF) anunció una reducción en sus expectativas de ganancias para este año, afectadas por la débil demanda en China y las disputas comerciales en el sector automotriz. La empresa indicó que sus ganancias antes de intereses e impuestos (EBIT) serán menores que el año anterior, y que su margen ajustado de ventas se situará entre el 7,5% y el 8,5%, por debajo de la previsión anterior de 10% a 11%.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: Las ventas minoristas en el Reino Unido aumentaron un 1% MoM en agosto de 2024, tras una revisión al alza del 0,7% en julio y muy por encima de las previsiones de un 0,4%. En términos interanuales, las ventas minoristas saltaron un 2,5%, el mayor aumento desde febrero de 2022, después de una revisión al alza del 1,5% en julio y por encima de las previsiones del 1,4%.

ASIA: El Banco de Japón (BoJ) mantuvo por unanimidad su tasa de interés clave a corto plazo en torno al 0.25% durante su reunión de septiembre, manteniéndola en el nivel más alto desde 2008. Por otra parte, China también mantuvo sin cambios sus tasas de interés clave, con la tasa preferencial de préstamo a un año en el 3,35% y la tasa a cinco años en el 3,85%.

MEXICO: La actividad económica habría crecido por segundo mes consecutivo en agosto, tras un estancamiento en julio, según el Instituto Nacional de Estadística y Geografía (Inegi). El Indicador Oportuno de la Actividad Económica (IOAE) indica que la economía se habría expandido un 0,3% MoM en agosto.

ARGENTINA

RENTA FIJA: Bonos en dólares continuaron subiendo después de la baja de tasas de la Fed, y por un nuevo mes de superávit fiscal

Los bonos en dólares volvieron a cerrar con ganancias ayer, impulsados por la baja de tasas de interés de la Fed Funds el miércoles, y luego que el Gobierno mostrara en agosto superávit primario y financiero, sumando ocho meses consecutivos con saldo positivo. El riesgo país medido por el EMBI+Argentina se redujo ayer 62 unidades (-4,6%) y se ubicó en los 1301 puntos básicos.

En ByMA, el AL35 subió 2,3%, el AL29 +1,7%, el AL41 +1,5%, el AE38 +1%, y el AL30 +0,8%. El GD35 ganó 2,1%, el GD29 +2%, el GD46 +1,8%, el GD30 +1,5%, el GD38 +1,3% y el GD41 +1,1%.

Los bonos en pesos ajustables por CER volvieron a cerrar con precios mixtos en la jornada del jueves. El CUAP subió 2,9%, el PARP +1%, el T5X4 +0,4%, el T4X4 +0,2%, y el T2X5 +0,1%. El TX28 bajó 1,3%, el TC25 -0,6%, el TX25 -0,6%, el TX26 -0,6%.

El Ministerio de Economía informó que en agosto, el Sector Público Nacional (SPN) registró un resultado primario de ARS 899,7 Bn y un superávit financiero de ARS 3.531 M, luego del pago de intereses por ARS 896, 13 Bn. El superávit financiero alcanzado el mes pasado contrasta con el déficit registrado en agosto de 2023, que a precios actuales fue equivalente a casi ARS 1.300 Bn. El superávit financiero acumulado en los primeros ocho meses del año representa cerca del 0,4% del PIB (superávit primario de aproximadamente 1,5% del PIB).

Después de la presentación de Milei en el Congreso del Presupuesto 2025, las reuniones informativas para iniciar el debate del proyecto están previstas para la primera semana de octubre.

Según la prensa, en las últimas semanas se habría acelerado la adhesión al blanqueo de capitales, dado que depósitos en dólares se incrementaron en USD 3.337 M desde el 14 de agosto. La expectativa era que la regularización de activos, más allá de no tener casi impacto en las reservas netas, sí ayudara a mejorar el nivel de tenencias internacionales brutas del BCRA. En ese lapso, las reservas brutas bajaron USD 442 M.

A través de la Resolución General 1019/2024, la CNV modificó el régimen especial para la constitución de los Fideicomisos Financieros destinados al financiamiento de PyMEs, y amplió transitoriamente el universo de activos elegibles para los Fondos Comunes de Inversión para las pequeñas y medianas empresas. La normativa asegura que tiene como objetivo principal flexibilizar y ampliar las condiciones para que las PyMEs puedan acceder al financiamiento a través del mercado de capitales.

Hoy se pagará la renta y amortización de los títulos JUS22 y PUC1O.

RENTA VARIABLE: El S&P Merval cerró neutro y se mantuvo por encima de los 1.800.000 puntos

El índice S&P Merval cerró el jueves con una ganancia de 1,8% y se ubicó en los 1.847.053,09 puntos, después de registrar un valor máximo de manera intradiaria de 1.855.227,99 unidades. Valuado en dólares (al CCL), el principal índice accionario subió 3% el jueves y cerró en 1.518,26 puntos.

El volumen operado en acciones cayó 14,5% respecto a la rueda previa y alcanzó los ARS 60.432,5 M, mientras que en Cedears se negociaron ARS 46.897,9 M.

Las acciones que mejor comportamiento tuvieron ayer fueron las de: Telecom Argentina (TECO2) +6,1%, Pampa Energía (PAMP) +4,1%, Mirgor (MIRG) +3,9%, Banco Macro (BMA) +3,8%, y Loma Negra (LOMA) +2,6%, entre otras.

Sólo cayeron: Aluar (ALUA) -1,6%, y Sociedad Comercial del Plata (COME) -0,2%.

En Nueva York, las acciones argentinas ADRs terminaron con mayoría de alzas: Telecom Argentina (TEO) +6,3%, Banco Macro (BMA) +5,6%, Pampa Energía (PAM) +5%, Ternium (TX) +4,3%, e IRSA (IRS) +3,9%, entre las más importantes.

La única acción que cerró en baja fue la de Despegar (DESP), que perdió 0,7%.

Indicadores y Noticias locales

La tasa de desocupación alcanzó el 7,6% en el 2°T24 (INDEC)

En el 2°T24, la tasa de actividad se situó en un 48,5%, lo que refleja el porcentaje de la población económicamente activa respecto al total. La tasa de empleo alcanzó el 44,8%, indicando la proporción de personas ocupadas en relación a la población total. La tasa de desocupación, que representa a quienes están disponibles y en búsqueda activa de trabajo, fue del 7,6%.

El superávit comercial en agosto fue de USD 1.963 M (INDEC)

Según el INDEC, en agosto el saldo comercial arrojó un superávit de USD 1.963 M, producto de la suba de las exportaciones de 14,9% YoY a USD 6.793 M, y la caída de las importaciones de 29,8% YoY a USD 4.830 M. El intercambio comercial fue de USD 11.623 M, mostrando una baja del 9,2% YoY.

La confianza del consumidor en septiembre cae un 5,92% MoM (UTDT)

Según la Universidad Torcuato Di Tella, la confianza del consumidor (ICC) cae en septiembre un 5,92% MoM, revirtiendo la suba de 6% del mes anterior. Desde enero este es el segundo mes con caída, el anterior había sido en junio. Comparado con el piso de enero, el índice se ubica en septiembre un 9.56% arriba, pero en la comparación interanual cae 10,1%.

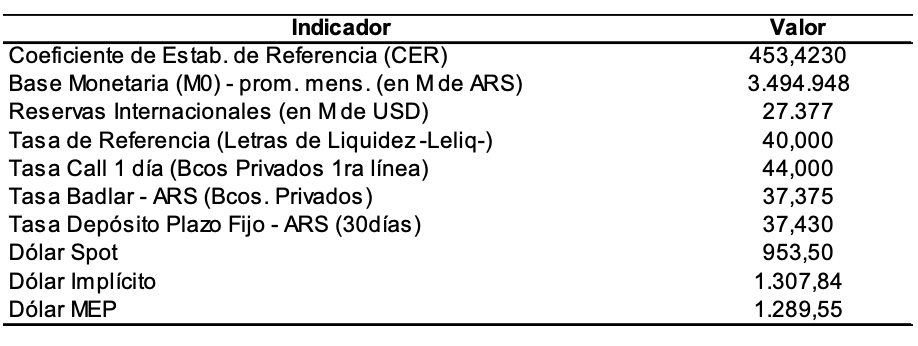

Indicadores monetarios

Las reservas internacionales brutas crecieron ayer USD 34 M y finalizaron en USD 27.129 M.

Tipo de cambio

El dólar contado con liquidación bajó ayer ARS 15,15 (-1,2%) y cerró en USDARS 1.217,96, mostrando una brecha con la cotización del mayorista de 26,4%. El dólar MEP (o Bolsa) cerró con una caída de ARS 8,98 (-0,7%) y se ubicó en USDARS 1.197,74, marcando un spread con la divisa que opera en el MULC de 24,3%.

El tipo de cambio mayorista se mantuvo estable el jueves en USDARS 963,50 (vendedor), en un contexto en el que el BCRA compró USD 34 M y acumula un saldo negativo cambiario en septiembre de -USD 45 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.