Informe Diario 03 de Octubre de 2024

- 04 de octubre de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros en EE.UU. caen por tensiones en Medio Oriente; Nike y nóminas ADP en la mira

Los futuros de acciones de EE.UU. bajan (Dow Jones -0,38%, S&P 500 -0,26%, Nasdaq -0,20%), con el sentimiento de riesgo afectado por las tensiones en aumento en Medio Oriente y las decepcionantes noticias de Nike.

Las acciones de Nike (NKE) caen un 7% en el premarket, luego que retirara su guidance para el año fiscal completo, coincidiendo con el próximo cambio en su liderazgo. Elliott Hill asumirá como CEO de Nike a partir del 14 de octubre. Aunque las ganancias del 1°T25 (fiscal) superaron las expectativas, los ingresos no alcanzaron las proyecciones.

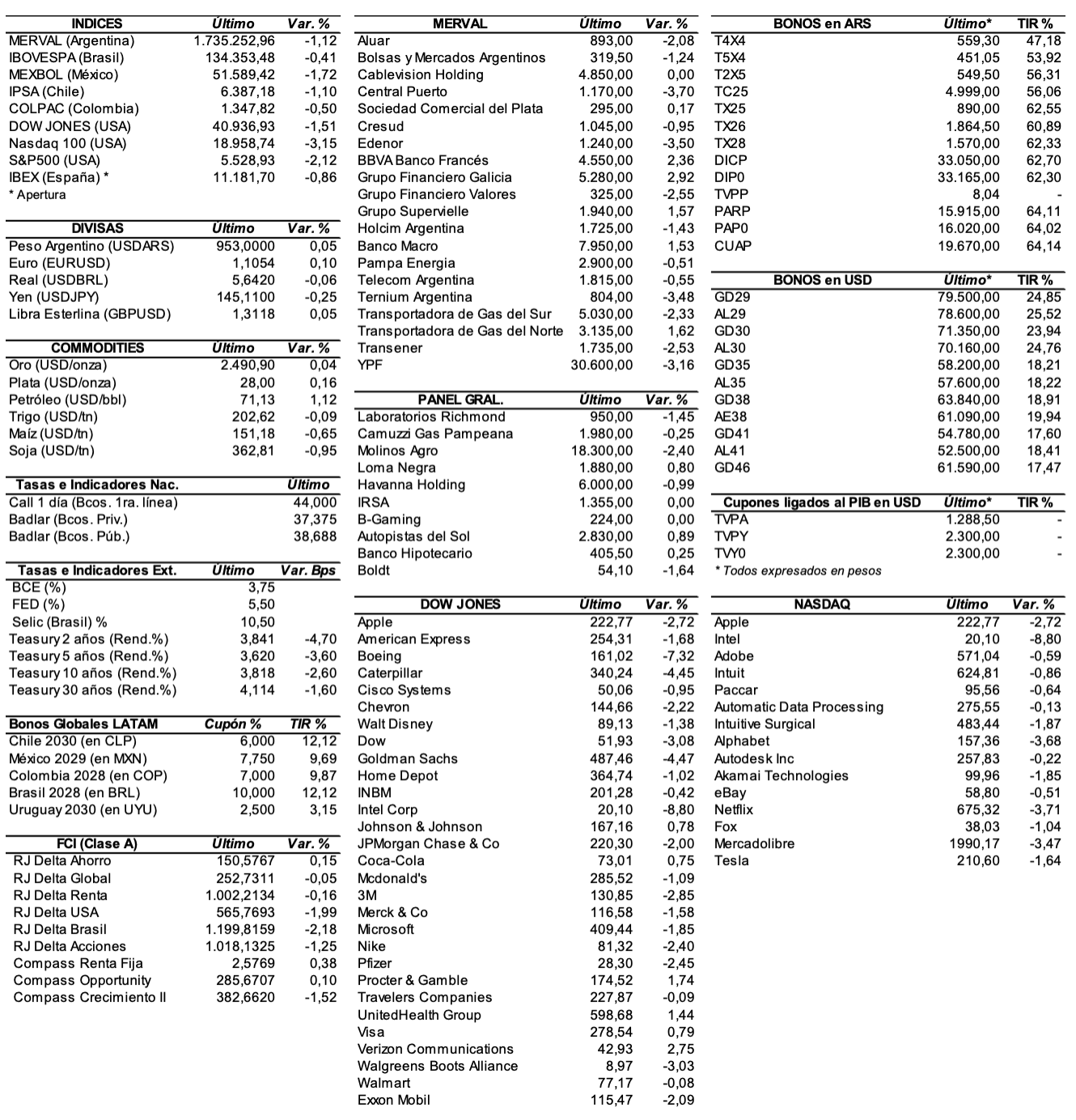

Ayer el Dow Jones cayó un 0,41%, el S&P 500 perdió un 0,93% y el Nasdaq Composite descendió un 1,53%. Las pérdidas más pronunciadas provinieron de grandes empresas tecnológicas como Nvidia (-3,7%), Tesla (-1,4%) y Apple (-2,9%). El sector de tecnología del S&P 500 cayó un 2,7% y registró su peor sesión en casi un mes.

Mientras tanto, las acciones de energía como Exxon Mobil (+2,3%) y Chevron (+1,6%) subieron, ya que los precios del petróleo aumentaron tras el lanzamiento de misiles de Irán contra Israel en respuesta a una operación terrestre israelí en el Líbano.

El índice de volatilidad VIX, también conocido como el indicador del miedo, se mantiene por encima de 19 puntos mientras persiste el nerviosismo de los mercados.

El primer ministro israelí, Benjamin Netanyahu, prometió una represalia a los ataques aéreos de Teherán. EE.UU. también ha dicho que habrá severas consecuencias por el ataque de Irán, y el secretario de Defensa, Lloyd Austin, agregó que Washington está bien posicionado para defender sus intereses en Medio Oriente.

Antes del esperado informe de empleo de septiembre que se publicará el viernes, los mercados prestarán atención hoy al informe ADP sobre las nóminas privadas. El informe de nóminas no agrícolas del viernes podría ser clave para la dirección de los mercados y para las futuras decisiones de la Fed respecto a su ciclo de recortes de tasas.

Las principales bolsas de Europa bajan, continuando con las pérdidas de la rueda previa mientras se evalúan los últimos datos de desempleo en la región. El Stoxx 600 baja 0,25%.

El índice DAX de Alemania retrocede 0,69%, el CAC 40 de Francia pierde 0,20%, mientras que el FTSE 100 del Reino Unido registra expansión de 0,12%.

El índice Hang Seng de Hong Kong subió más del 6%, alcanzando un máximo de 22 meses con seis días consecutivos de ganancias, en medio de un mayor optimismo sobre las últimas políticas de estímulo de Pekín.

El Nikkei 225 de Japón cayó un 2,18%, mientras que el Topix retrocedió un 1,44%.

El rendimiento de los Treasuries a 10 años de EE.UU. sube a 3,76%, mientras se evalúan las perspectivas de la economía estadounidense. El rendimiento del bono a 10 años de Alemania opera en línea con los norteamericanos.

El petróleo sube, ya que las tensiones crecientes en Medio Oriente generaron preocupación por un posible impacto en la producción de esa región.

El oro baja, ya que un dólar más firme compensó parcialmente la demanda de refugio seguro.

La soja baja luego de hacer un máximo de ocho semanas impulsado por riesgos de suministro y una fuerte demanda.

El dólar (índice DXY) opera estable, ya que el ataque con misiles de Irán a Israel intensificó las tensiones en la región.

El euro sube, tras registrar su mayor caída en casi cuatro meses el martes, a raíz de más señales de una inflación moderada en la Eurozona.

NOTICIAS CORPORATIVAS

NIKE (NKE) reportó ganancias por acción de USD 0,70 en el primer trimestre, superando las estimaciones por USD 0,18. Sin embargo, los ingresos de USD 11,6 Bn quedaron USD 50 M por debajo de las expectativas, lo que representa una disminución interanual del 10,4%. Los ingresos directos cayeron un 13% a USD 4,7 Bn, mientras que los ingresos mayoristas bajaron un 8% a USD 6,4 Bn.

META (META) anunció que estaba ampliando su Intercambio Recíproco de Inteligencia sobre Fraude (FIPE) para permitir que los bancos del Reino Unido compartan información directamente con la compñía, en un intento de ayudarlo a detectar y eliminar cuentas fraudulentas y esquemas de fraude coordinados.

LPL FINANCIAL HOLDINGS (LPLA) despidió a su presidente y CEO, Dan Arnold, por violar el compromiso de la empresa con un entorno laboral respetuoso. Rich Steinmeier, director general y director de crecimiento, ha sido nombrado CEO interino.

DIAMONDBACK ENERGY (FANG) revisó su orientación de producción y capital para el tercer trimestre tras su fusión con Endeavor Energy Resources. Ahora espera una producción de petróleo de 319K-321K barriles/día y un gasto de capital de USD 675M – USD 700 M.

LAMB WESTON HOLDINGS (LW) obtuvo en el 3ºT24 un EPS de USD 0,73, USD 0,01 mejor de lo esperado, pues se preveía un EPS de USD 0,72. Los ingresos del trimestre se situaron en USD 1,65 Bn, frente a una previsión de USD 1,55 Bn.

PAYCHEX (PAYX) registró en el 1ºT24 un EPS de USD 1,16, USD 0,02 mejor de lo esperado, pues se preveía un EPS de USD 1,14. Los ingresos del trimestre se situaron en USD 1,32 Bn, frente a una previsión de USD 1,31 Bn.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: La tasa de desempleo en la Eurozona se mantuvo sin cambios respecto al mes anterior en 6,4% en agosto de 2024, manteniéndose en su nivel más bajo registrado y en línea con las expectativas del mercado. El desempleo fue más alto en España (11,3%), Grecia (9,5%), Suecia (8,4%) y Finlandia (8,3%). Por otro lado, la tasa de desempleo fue más baja en Polonia (2,9%), Malta (3%), Eslovenia (3,3%) y Alemania (3,5%).

ASIA: El índice de confianza del consumidor en Japón aumentó a 36,9 puntos en septiembre de 2024 desde el 36,7 de agosto, aunque por debajo de las previsiones del mercado de 37,1.

BRASIL: El PMI manufacturero subió a 53,2 puntos en septiembre de 2024, desde el 50,4 registrado en agosto, lo que indica una sólida recuperación del sector tras una breve desaceleración. La producción repuntó debido a un aumento en los pedidos de fábrica, especialmente en el sector de bienes de capital, que experimentó el mayor crecimiento en ventas y producción.

CHILE: El índice de actividad económica Imacec subió un 2,3% YoY en agosto de 2024, desacelerándose respecto al aumento del 4,2% registrado el mes anterior. En términos ajustados estacionalmente, la actividad económica chilena se contrajo un 0,2%, revirtiendo el aumento del 1% del período anterior.

PERÚ: La tasa de inflación anual se desaceleró por tercer mes consecutivo, alcanzando el 1,78% en septiembre de 2024, el nivel más bajo desde octubre de 2020, tras el 2% registrado en agosto. En términos mensuales, los precios al consumidor cayeron un 0,24% en septiembre, la mayor baja en casi un año, después de un aumento del 0,3% en agosto.

ARGENTINA

RENTA FIJA: Pampa Energía coloca hoy ONs en dólares por hasta USD 100 M. Bonos en dólares cerraron ayer con mayoría de alzas.

BONOS: En el inicio de un nuevo mes, los bonos en dólares cerraron con mayoría de alzas, con la mirada puesta en un nuevo acuerdo con el FMI después de incumplir las últimas metas de acumulación de reservas, y en el blanqueo de capitales, el cual se prorrogó hasta fin de octubre la Etapa 1.

Pero además la atención estuvo puesta en el marco externo, en medio de un conflicto en Medio Oriente que Irán lanzara misiles a Israel.

El riesgo país se redujo ayer 2 unidades (-0,2%) y se ubicó en los 1288 puntos básicos.

En ByMA, el AE38 subió ayer 0,5%, el AL35 +0,2%, y el AL30 +0,2%. El AL29 cayó 0,1%. El GD38 ganó 0,8%, el GD35 +0,6%, el GD29 +0,4%, y el GD30 +0,3%. El GD41 perdió 1,3%, y el GD46 -0,5%.

Los bonos en pesos ajustables por CER se mostraron con mayoría de subas: el TX28 +0,5%, el TX26 +0,5%, el DICP +0,4%, el TC25 +0,2%, el T5X4 +0,1%, y el T4X4 +0,1%. Cayeron: el PARP -1,2%, el CUAP -0,8%, y el TX25 -0,4%.

Con 143 votos a favor, 87 en contra y 5 abstenciones, la Cámara de Diputados convirtió en ley la Boleta Única de Papel, y se modifica la forma de votar en las elecciones del año próximo.

El Gobierno logró compensar la caída de ingresos por el recorte en el impuesto PAÍS con la recaudación que le otorgaron las medidas impositivas incluidas en la Ley Bases, entre ellas el esquema para anticipar el pago de Bienes Personales de los próximos cinco años y la moratoria de deudas tributarias.

PAMPA ENERGÍA colocará hoy ONs Clase 22 en dólares (en Argentina) a tasa de interés fija a licitar con vencimiento a 48 meses, por un monto nominal de hasta USD 50 M (ampliable hasta USD 100 M). Estas ONs devengarán intereses en forma semestral y amortizarán al vencimiento (bullet). La subasta tendrá lugar de 10 a 16 horas.

ARCOR colocará hoy ONs Clase 24 en pesos a tasa Badlar más un margen de corte a licitar con vencimiento a 12 meses, por un monto nominal de hasta ARS 20.000 M. Estas ONs devengarán intereses en forma trimestral y amortizarán al vencimiento (bullet). La subasta tendrá lugar de 10 a 16:15 horas.

RENTA VARIABLE: El índice S&P Merval inició octubre con una suba de 1,9%

El índice S&P Merval arrancó el mes de octubre con una suba de 1,9% y cerró en los 1.728.761,16 puntos, muy cerca del valor máximo registrado de manera intradiaria de 1.737.279,32 unidades.

Valuado en dólares (al CCL), el principal índice accionario ganó ayer 0,9% y se ubicó en los 1.380,73 puntos.

El volumen operado en acciones alcanzó los ARS 53.700,2 M, en tanto en Cedears se negociaron ARS 48.890,9 M.

Las acciones que mejor comportamiento tuvieron el martes fueron las de: Telecom Argentina (TECO2) +7,1%, Central Puerto (CEPU) +4,7%, YPF (YPFD) +3,5%, Edenor (EDN) +3,4%, y Transportadora de Gas del Sur (TGSU2) +3,3%, entre las más importantes.

Sólo cerró en baja la acción de Transportadora de Gas del Norte (TGNO4), que perdió 2,6%.

En el exterior, las acciones argentinas ADRs terminaron el martes con mayoría de alzas: Adecoagro (AGRO) +4%, Telecom Argentina (TEO) +3,3%, Central Puerto (CEPU) +3,1%, Cresud (CRESY) +2,9%, Transportadora de Gas del Sur (TGS) +2,8%, y Banco Macro (BMA) +2,8%, entre otras.

Cerraron con caídas: Globant (GLOB) -0,9%, Despegar (DESP) -0,6%, Loma Negra (LOMA) -0,2%, y Bioceres (BIOX) -0,1%.

Indicadores y Noticias locales

La AFIP alcanzó los ARS 12.800 Bn en recaudación impositiva (AFIP)

La AFIP reportó que la recaudación de impuestos en septiembre alcanzó los ARS 12.800 Bn, lo que representó un aumento nominal del 198,5%. Sin embargo, este incremento se ubica por debajo de la inflación, resultando en una disminución real del 3,4% YoY, según estimaciones privadas.

Precios de departamentos en AMBA habrían subido 5,1% YoY en septiembre

Según estimaciones privadas, en septiembre, los precios en dólares de departamentos en el Área Metropolitana de Buenos Aires (AMBA) habrían subido un 5,1% YoY, registrando un aumento del 8,8% en CABA, donde el precio mediano por metro cuadrado llegó a USD 2.388. El incremento mensual habría sido del 0,5%, marcando la undécima suba consecutiva.

La pobreza en CABA aumentó al 32,1% YoY en el 2ºT24 (IDECBA)

Según el Instituto de Estadísticas y Censos de Buenos Aires, en el 2ºT24, el 32,1% de los porteños (989.000 personas) vive en pobreza, con 13,5% (417.000) en indigencia. La pobreza aumentó 5,1% YoY, sumando 159.000 personas más, y la indigencia creció 3,3% YoY (+102.000). Sin embargo, 54.000 personas salieron de estas condiciones desde el 1ºT24.

El Gobierno anunció la reducción de aranceles para algunos bienes e insumos

El ministro de Economía, Luis Caputo, anunció la reducción de aranceles a la importación para varios bienes e insumos, incluyendo neumáticos de automóviles, maquinarias, motos, pequeños electrodomésticos, café y luminarias LED, a través de un decreto que aún no se ha publicado en el Boletín Oficial.

El consumo en supermercados habría caído en septiembre un 18% YoY

Según datos privados, en septiembre, el consumo en supermercados habría registrado una caída del 18% YoY en las primeras tres semanas. Supermercadistas estiman que la disminución acumulada hasta este mes es del 12% a 13%. Estos datos coinciden con un descenso del 17,9% en las ventas de agosto y un acumulado de 11,9% en lo que va del año.

Los agroexportadores ingresaron USD 2.480 M en septiembre (CIARA-CEC)

La Cámara de la Industria Aceitera de Argentina (CIARA) y el Centro de Exportadores de Cereales (CEC) informaron que en septiembre el sector agroexportador liquidó USD 2.480 M, lo que representó un aumento del 21% YoY y un incremento del 1,2% MoM. En los primeros nueve meses de 2024, la liquidación también mostró un aumento del 11% YoY.

El ABL aumentará hasta un 100% en algunas zonas de CABA

El gobierno de la Ciudad de Buenos Aires presentó el proyecto de Presupuesto 2025, que propone aumentar hasta un 100% el ABL y eliminar el ajuste por inflación en Patentes. Se estima que los recursos alcanzarán ARS 13.936 Bn, con un gasto de ARS 13.926 Bn. Se necesitarán al menos 31 votos de los 60 diputados para su aprobación.

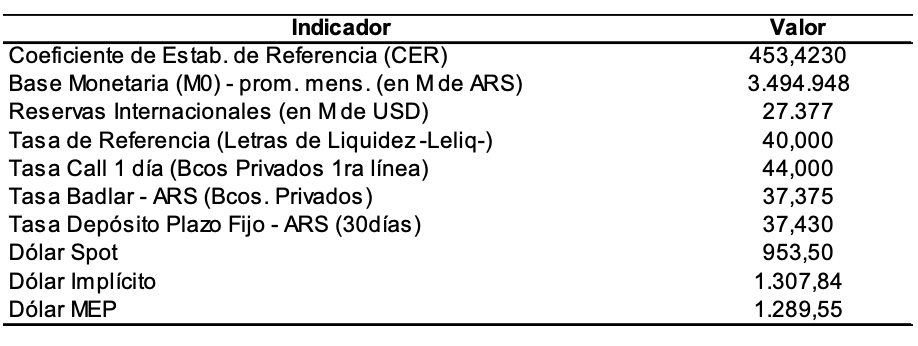

Indicadores monetarios

Las reservas internacionales brutas crecieron ayer USD 1.291 M y finalizaron en USD 28.458 M.

Tipo de cambio

El dólar contado con liquidación subió el martes ARS 2,08 (+0,2%) y cerró en USDARS 1.245,99, mostrando una brecha con la cotización del mayorista de 28,3%. El dólar MEP (o Bolsa) terminó ayer con un alza de ARS 5,04 (+0,4%) y se ubicó en USDARS 1.220,07, marcando un spread con la divisa que opera en el MULC de 25,7%.

El tipo de cambio mayorista avanzó ayer 50 centavos (+0,05%) y cerró en los USDARS 971,00 (vendedor), en un contexto en el que el BCRA arrancó octubre con una compra de USD 122 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.