Informe Diario 24 de Octubre de 2024

- 24 de octubre de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. operan mixtos tras los sólidos resultados de Tesla

Los futuros de acciones de EE.UU. operan mixtos (Dow Jones -0,13%, S&P 500 +0,54%, Nasdaq +0,93%), recuperándose después de las fuertes pérdidas de la sesión anterior, impulsados por resultados trimestrales mejores de lo esperado de Tesla.

Las acciones de Tesla (TSLA) suben un 14% en el premarket después de superar las expectativas de ganancias en el 3°T24. A pesar de no alcanzar los ingresos esperados, Tesla ha logrado reducir sus costos, lo que le ha permitido compensar esta diferencia. Por otra parte, IBM (IBM) cae un 4%, ya que sus ingresos por consultoría estuvieron por debajo de las estimaciones.

Los principales índices cayeron el miércoles, debido a la expectativa de una elección presidencial reñida y las tasas de interés relativamente más altas en EE.UU., lo que redujo el apetito por el riesgo.

El Dow terminó la sesión del miércoles con su mayor pérdida diaria desde principios de septiembre, cayendo más de 400 puntos o un 0,96%. El S&P 500 bajó un 0,92%, y el Nasdaq Composite retrocedió un 1,6%, marcando el tercer día consecutivo de pérdidas para ambos índices.

Hoy informan sus resultados de ganancias empresas como United Parcel Service (UPS), Honeywell (HON), Northrop Grumman (NOC), Southwest Airlines (LUV) y American Airlines (AAL) que informarán antes de la apertura del mercado.

Más allá del sector corporativo, los mercados también analizarán las solicitudes semanales de subsidio por desempleo (242K est vs 241k prev), datos de ventas de viviendas nuevas y permisos de construcción, junto con los datos del índice PMI, que proporcionarán más señales sobre la economía estadounidense.

Las principales bolsas de Europa suben, mientras se evalúan los resultados corporativos entre ellos el de Barclays (BCS), que superó las expectativas de ganancias para el 3°T24. El Stoxx 600 sube 0,53%.

El índice DAX de Alemania sube 0,77%, el CAC 40 de Francia gana 0,67%, mientras que el FTSE 100 del Reino Unido registra expansión de 0,46%.

Las principales bolsas asiáticas cayeron, pero el Nikkei 225 de Japón fue la excepción, revirtiendo las pérdidas para ganar un 0,1% y cerrar en 38.143,29 puntos, mientras el Topix perdió un 0,05% y terminó en 2.635,57 puntos.

El índice Hang Seng de Hong Kong cayó un 1,35%, mientras que el CSI 300 de China continental registró una pérdida mayor del 1,12%, rompiendo una racha de cuatro días de ganancias.

El rendimiento de los Treasuries a 10 años de EE.UU. baja a 4,19%, revirtiendo las ganancias después de superar el umbral del 4,25% en la sesión anterior, mientras se continúa asimilando la trayectoria de los recortes de tasas de interés. El rendimiento del bono a 10 años de Alemania opera en línea con los norteamericanos.

El petróleo sube, recuperándose después de las pérdidas de la sesión anterior, debido a preocupaciones que una escalada del conflicto en el Medio Oriente pudiera afectar el suministro de esta región.

El oro sube por encima de los USD 2,730 por onza en un probable rebote técnico, tras retroceder desde máximos históricos con una caída de más del 1% en la sesión anterior.

La soja sube extendiendo la recuperación desde el mínimo de casi dos meses de USD 9,7 alcanzado el 18 de octubre, beneficiándose de una mayor demanda de alternativas de biocombustible.

El dólar (índice DXY) baja, pero se mantiene cerca de máximos de tres meses, respaldado por expectativas de un ritmo más lento de recortes de tasas de interés por parte de la Fed antes de las elecciones presidenciales en EE.UU.

El euro sube, mientras se asimilaban los últimos datos de actividad económica de la Eurozona.

NOTICIAS CORPORATIVAS

TESLA (TSLA) reportó ganancias ajustadas de USD 0,72 por acción en el tercer trimestre, superando las estimaciones de Wall Street de USD 0,58 centavos, según LSEG. Sin embargo, los ingresos fueron ligeramente inferiores a las expectativas, con USD 25,18 Bn frente a los USD 25,37 Bn esperados. A pesar de no alcanzar los ingresos esperados, Tesla ha logrado reducir sus costos, lo que le ha permitido compensar esta diferencia. Además, los anuncios sobre el aumento en las ventas de vehículos y el próximo lanzamiento de un nuevo modelo, entusiasmó a los mercados.

HASBRO (HAS) reportó una caída en las ventas mayor de lo esperado, ya que los consumidores redujeron el gasto en juguetes. Sin embargo, los estrictos controles de costos de la compañía mejoraron sus márgenes.

INTERNATIONAL BUSINESS MACHINES (IBM): Aunque las ganancias ajustadas de USD 2,30 por acción superaron la estimación de consenso de USD 2,23, los ingresos quedaron cortos. IBM informó un aumento de ingresos del 1,5% a USD 14,97 Bn, inferior a los USD 15,07 Bn esperados.

LAM RESEARCH (LRCX) reportó ganancias e ingresos ajustados del primer trimestre fiscal que superaron las estimaciones. Lam Research también emitió una sólida guía de ganancias e ingresos para el trimestre actual.

LAS VEGAS SANDS (LVS) reportó ganancias ajustadas de USD 0,44 por acción, frente a los USD 0,53 esperados, según LSEG. Los ingresos de USD 2,68 Bn también fueron inferiores a los USD 2,78 Bn proyectados.

MATTEL (MAT) informó ganancias ajustadas de USD 1,14 por acción en el tercer trimestre, superando ampliamente el pronóstico de consenso de USD 0,95 de los mercados. No obstante, Mattel registró ingresos de USD 1,84 Bn, por debajo de los USD 1,86 Bn estimados.

SOUTHWEST AIRLINES (LUV): Bloomberg informó que la aerolínea y Elliott Investment Management están cerca de llegar a un acuerdo que evitaría una lucha por poderes. Además, la aerolínea reportó una sólida ganancia en el 3°T24, beneficiándose de una mejora en los precios y la demanda.

T-MOBILE U.S.(T) informó ganancias por acción de USD 2,61 sobre ingresos de USD 20,16 Bn, mientras que los mercados esperaban ganancias de USD 2,42 por acción con ingresos de USD 20,01 Bn.

UNITED PARCEL SERVICE (UPS) reportó ganancias e ingresos en el 3°T24 que superaron las expectativas.

WESTERN UNION (WU) registró ganancias ajustadas de USD 0,46 por acción sobre ingresos de USD 1,04 Bn. Los mercados esperaban USD 0,44 por acción y USD 1,03 Bn en ingresos.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: El PMI compuesto adelantado de la Eurozona de HCOB subió a 49,7 puntos en octubre de 2024 desde un mínimo de siete meses de 49,6 en septiembre, aunque estuvo ligeramente por debajo de las previsiones de 49,8. La actividad empresarial en el área del euro disminuyó por segundo mes consecutivo, ya que el crecimiento de los servicios se desaceleró ligeramente (51,2 vs 51,4) y la contracción en la manufactura se suavizó (45,9 vs 45).

ASIA: El PMI manufacturero de au Jibun Bank Japón cayó a 49,0 puntos en octubre de 2024 desde un 49,7 final el mes anterior, por debajo de las previsiones del mercado de 49,9, marcando el cuarto mes consecutivo de contracción en la actividad fabril, según estimaciones preliminares.

MÉXICO: Las ventas minoristas en México cayeron un 0,8% en agosto de 2024 en comparación con el año anterior, prolongando la disminución del 0.6% registrada el mes anterior y superando las expectativas del mercado, que preveían una caída del 0,4%.

ARGENTINA

RENTA FIJA: El Gobierno espera un desembolso de USD 1.000 M del FMI. Bonos en dólares se manifestaron al alza.

Los bonos en dólares se manifestaron ayer con mayoría de ganancias, en un contexto donde el Ministro de Economía, Luis Caputo, presentó su plan en Washington para enfrentar los próximos vencimientos de la deuda pública. Explicó también su enfoque para aliviar las restricciones cambiarias y elogió el apoyo político de Javier Milei para implementar un programa de ajuste económico.

El riesgo país medido por el EMBI+Argentina aumentó ayer 4 unidades (+0,36%) y se ubicó en los 1103 puntos básicos, muy cerca de sus niveles mínimos desde agosto de 20219.

En ByMA, el GD41 ganó 1,0%, el GD30 +0,7%, el AE38 +0,7%, el AL35 +0,6%, el AL30 +0,3% y el GD35 +0,3%. Bajó el AL29 -1,0%, el GD29 -0,6%, el GD46 -0,3% y el AL41-0,1%. El GD38 se mantuvo estable.

Los bonos en pesos ajustables por CER se mostraron el martes con mayoría de alzas: el TC25P ganó 1,2%, el TX28 +0,6%, el T2X5 +0,2%, el TX26 +0,2% y el T5X4 +0,2%. Bajaron: el TX25 -0,5%, el CUAP -0,5% y el PARP -0,3%. Se mantuvo sin variaciones el DICP.

El Ministro señaló que ya negocian con el FMI, pero no firmarán si las condiciones no son favorables. También confirmó que esperan más de USD 1.000 M en desembolsos por las revisiones pendientes con el FMI.

El Banco Mundial y el Banco Interamericano de Desarrollo desembolsarán USD 8.800 M durante la gira del ministro de Economía por EE.UU. Este financiamiento fue confirmado en un comunicado del Palacio de Hacienda en el contexto de las Reuniones Anuales del FMI y el Banco Mundial.

El Gobierno negocia con organismos multilaterales un apoyo financiero que podría superar los ARS 20.000 M. Javier Milei afirmó que la apertura del cepo cambiario está cerca y podría darse «con o sin dinero». Fuentes oficiales sugieren que, si se consigue el desembolso y la inflación sigue bajando, el cepo podría levantarse a principios del próximo año.

El Ministerio de Economía autorizó la ampliación de una emisión de deuda pública por USD 816.651, mediante la Resolución Conjunta 58/2024, publicada en el Boletín Oficial, con el objetivo de cubrir el vencimiento de intereses de una letra intransferible del Tesoro Nacional en manos del BCRA.

TELECOM ARGENTINA S.A. colocará ONs Adicionales Clase XXI con una tasa de interés fija del 9,500%, pagadera en dólares, venciendo el 18 de julio de 2031. El valor nominal es de hasta USD 250 M, ampliable a USD 382,7 M, y forma parte de un Programa Global de Emisión de ONs de hasta USD 3.000 M.

Hoy se abonará la renta del título RAC5O, más la amortización de los bonos LB5O4, LBO24 y RICAO.

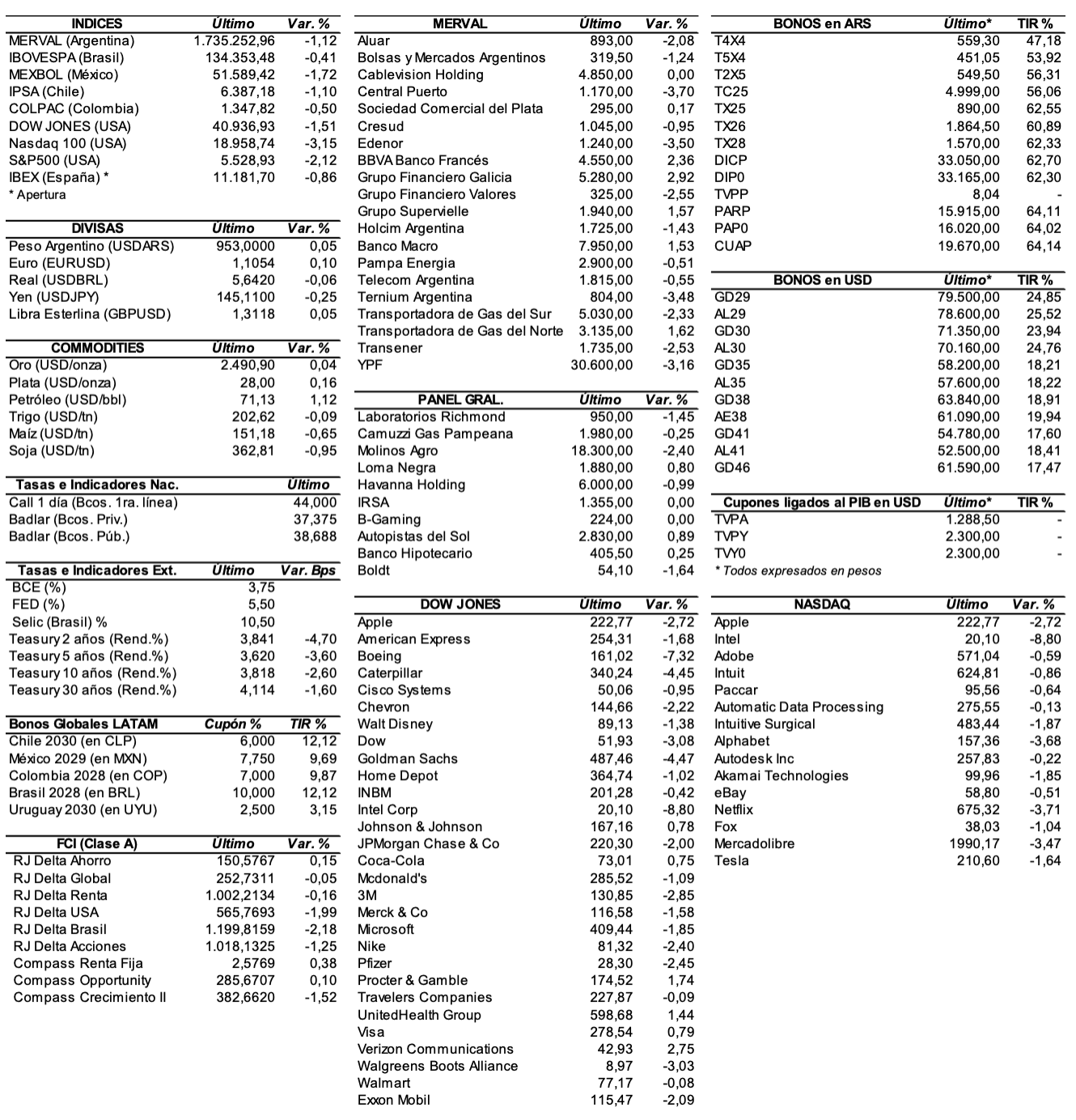

RENTA VARIABLE: Vista Energy (VIST) reportó ganancias trimestrales mientras el S&P Merval perdió 1,8%

VISTA ENERGY (VIST) reportó ganancias trimestrales de USD 1,66 por acción, superando en un 42,05% la estimación promedio del mercado, que era de USD 1,17 por acción. Esto representa un crecimiento del 102,44% YoY. VIST informó ingresos trimestrales de USD 462,38 M, superando la proyección de USD 444,22 M en un 4,09%.

El S&P Merval perdió 1,8% acumulando tres jornadas consecutivas a la baja y quedó debajo de 1.800.000 puntos, cerrando en las 1.774.318,59 unidades. Valuado en dólares (al CCL), el principal índice accionario cerró en 1.188,06 puntos. De todos modos, conserva una ganancia próxima al 91% en pesos y el 57% en dólares en lo que va del año.

El volumen operado en acciones alcanzó ayer los ARS 47.655,1 M, mientras que en Cedears se negociaron ARS 441.516,0 M. Subieron: Edenor (EDN) +3,9%, Cresud (CRES) +3,4% y Loma Negra (LOMA) +1,0%.

Cerraron a la baja: Transportadora de Gas del Sur (TGSU2) -3,3%, YPF (YPFD) -3,3%, Telecom (TECO2) -3,1%, Banco BBVA Francés (BBAR) -2,7%, Grupo Galicia (GGAL) -2,6%, entre las más importantes.

En la plaza de Nueva York, las acciones argentinas ADRs terminaron el martes con mayoría de bajas. Se destacaron al alza: Despegar (DESP) +9,6%, Adecoagro (AGRO) +6,6%, Globant (GLOB) +4,8%, Edenor (EDN) +3,1%, Pampa Energía (PAM) +2,4%, entre otras.

Sobresalieron a la baja: Banco BBVA Argentina (BBAR) -8,3%, Corporación America Airports (CAAP) -7,3%, Cresud Sacip (CRESY) -6,8%, Banco Macro (BMA) -5,2%, Ternium (TX) -4,1%, entre las más relevantes.

Indicadores y Noticias locales

La economía cayó agosto 3,8% YoY pero mejoró 0,2% MoM (INDEC)

En agosto, el Estimador mensual de actividad económica (EMAE) registró una caída del 3,8% YoY y un incremento de 0,2% MoM en la medición desestacionalizada. El EMAE venía de un alza desestacionalizada del 2,1% MoM y una caída del 0,9% YoY.

AFIP reglamentó la prórroga para adherir al régimen especial

La AFIP extendió el plazo para adherirse al Régimen Especial de Ingreso del Impuesto sobre los Bienes Personales (REIBP) debido a que muchos contribuyentes no completaron el trámite antes del vencimiento del 30 de septiembre de 2024. La medida permite pagar anticipadamente por los períodos fiscales de 2023 a 2027.

El Gobierno privatizará la concesión de Belgrano Cargas y Logística SA

El Gobierno traspasará al sector privado las concesiones de Belgrano Cargas y Logística SA (Bcylsa), clave para el transporte agropecuario. Esta empresa, creada en 2013 para gestionar las líneas de carga Belgrano, San Martín y General Urquiza, abarca 7.600 kilómetros en 17 provincias, siendo esencial para el traslado de granos destinados a la exportación.

Las escrituras de inmuebles en CABA habría aumentado en septiembre un 30,4% YoY

Según un relevamiento privado, en septiembre, CABA registró 5.157 escrituras de compraventa de inmuebles, un aumento del 30,4% YoY. El monto total de las transacciones fue de ARS 484.692 M, un 232,7% más que en 2023. De estas operaciones, 705 (13,67%) se realizaron con créditos hipotecarios, marcando un récord desde el auge de los UVA entre 2016 y 2018.

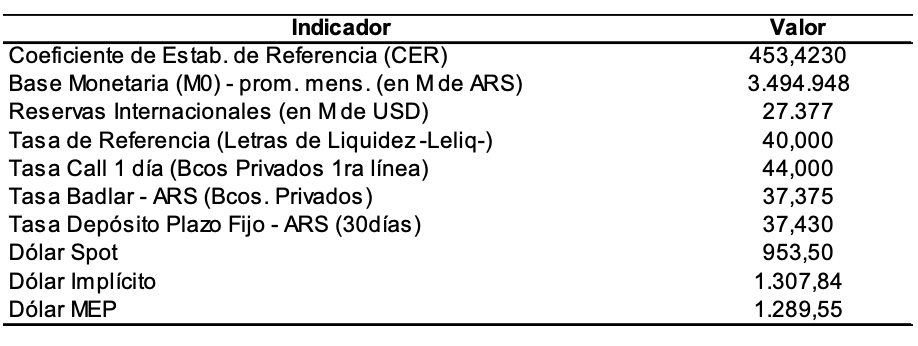

Indicadores monetarios

Las reservas internacionales brutas aumentaron ayer USD 108 M, acumulando un monto de USD 28.515 M.

Tipo de cambio

El dólar contado con liquidación bajó ayer ARS 11,02 (-0,92%) y cerró en USDARS 1.183,91, mostrando una brecha con la cotización del mayorista de 20,1%. El dólar MEP (o Bolsa) se mantuvo casi estable subiendo tan solo ARS 0,02 ubicándose en los USDARS 1.161,99, marcando un spread con la divisa que opera en el MULC de 17,9%.

El tipo de cambio mayorista avanzó ayer USDARS 1,00 (+0,10%) a USDARS 985,50 (vendedor), en un contexto en el que el BCRA compró USD 40 M en divisas.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.