Informe Diario 11 de Octubre de 2018

- 11 de octubre de 2018

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, informes economiocos

www.maxintavalores.com opere on line , consulte sus inversiones, precios e informes.

ARGENTINA

El dólar minorista cerró prácticamente estable, después que gran parte de la jornada se mantuviera con tono alcista, ante la cobertura de inversores frente a un complicado contexto global, y cerró en ARS 38,18 vendedor. Hoy abre $ 36.30/ 37.80

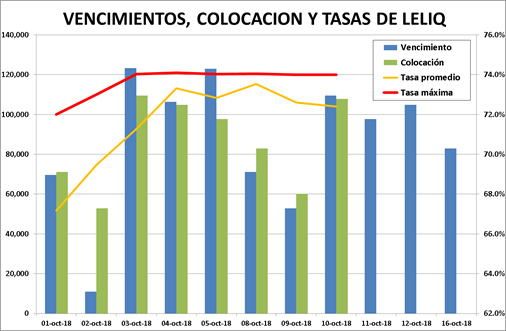

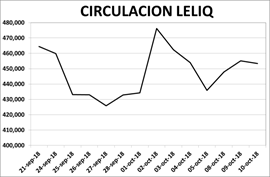

Asimismo, el BCRA bajó marginalmente la tasa de Leliq por segundo día consecutivo, en el marco de una nueva licitación en la que colocó ARS 107.774 M, convalidando un rendimiento promedio de 72,409% anual (-19,3 bps respecto al día previo), mientras que la tasa máxima de corte se ubicó en un 73,988%. Las reservas internacionales disminuyeron USD 126 M y finalizaron en USD 48.760 M.

LETES: se licito Lecap, a 139 días con precio de corte de ARS 1.003 por cada 1.000 nominales, lo que representó una tasa nominal anual de 59,34%. Con los pesos colocados en dichas Lecap, el Gobierno cubrió el 81,7% del vencimiento de la semana de ARS 33.000 M.

En la licitación de las Letes en dólares a 224 días de plazo remanente se adjudicó un total de USD 654 M a un precio máximo anunciado de USD 964,49, equivalente a una tasa nominal anual del 6%. La tasa resultó menor respecto a la licitación anterior de estos activos y con el monto obtenido logró cubrir un 62,9% de los vencimientos de la semana de USD 1.039 M.

BONOS EN DÓLARES: Los soberanos en moneda extranjera que cotizan en el exterior (mercado OTC) cerraron ayer con nuevas pérdidas, ante la caída de las principales bolsas mundiales frente a las preocupaciones sobre una mayor tasa de interés en EE.UU. Esto se dio en un marco en el que la tasa de retorno de los Treasuries a 10 años había testeado un máximo intradiario de 3,24%, para luego cerrar en 3,16%. Los bonos argentinos hoy extienden las bajas en el pre-market. El riesgo país medido por el EMBI+Argentina subió 3% el miércoles a 681 puntos básicos.

El índice Merval perdió el miércoles 3,6% y cerró en los 28.549,77 puntos, en parte por la caída del Bovespa después que Jair Bolsonaro diera declaraciones anti mercado, y además por la baja de las empresas del sector de gas, luego que el Gobierno diera marcha atrás con el anuncio del cobro de un adicional a usuarios para compensar a distribuidoras el impacto de la devaluación. Influyó además, la cobertura de inversores frente al complicado contexto externo, en medio de una suba de tasas externas.

De esta manera, el principal índice acumula una merma en dos ruedas de 6,5%, alcanzando el techo del canal bajista de fondo, luego de quebrar la media móvil de 50 ruedas.

El volumen operado en acciones en la BCBA alcanzó los ARS 749,3 M, siendo el mismo menor al registrado el día anterior. En Cedears se negociaron ARS 70,9 M.

TGLT anunció que nombró a Manuel Luis Moreno (ex segundo CFO de TGNO4) como el nuevo CFO de la compañía, reemplazando a Alberto López Gaffney. El nuevo CFO entrante tiene una amplia experiencia en mercados de capitales, incluida la captación de capital, reestructuración de deuda y control de costos. TGLT no especificó la razón detrás de la partida de Gaffney.

GENNEIA: Los accionistas de la compañía votaron a favor de emitir una ON por USD 50 M a ser totalmente suscripta por dos de sus dueños, según un comunicado oficial enviado al regulador del mercado local. Genneia venderá deuda a Argentum Investments y Fintech Energy LLC, quienes poseen un 70,6% de las acciones de la compañía. La nueva deuda tendría una tasa de cupón de hasta 15% para un vencimiento aún por determinar. El bono de Genneia con cupón de 8,75% a 2022 se está negociando actualmente con un rendimiento de 11,3%. La empresa continúa aumentando el capital necesario para financiar proyectos energéticos planificados fuera de los mercados transfronterizos.

TURISMO: El INDEC reportó que la llegada de turistas extranjeros aumentó en agosto 7,4% YoY, mientras que los viajes de residentes en el país al exterior cayeron 11,9% YoY, como consecuencia de la depreciación cambiaria que hacen más caros los viajes turísticos al extranjero y más baratos los costos para visitar la Argentina.

GAS: El Gobierno dio marcha atrás su decisión de elevar las tarifas del gas natural para cumplir con una ley que exige ajustes periódicos a los distribuidores cuando las fluctuaciones en el tipo de cambio alteran significativamente los flujos de efectivo del sector. El Ejecutivo ahora pagará los ajustes de tarifa y compensará a las empresas con ARS 10 Bn (USD 268 M), según informes de prensa no confirmados. Se dice que el gobierno realizaría pagos a plazos hasta 2021, a fin de no arriesgar la meta presupuestaria de déficit cero para 2019.

WALL STREET HOY

https://www.youtube.com/watch?v=2jlKNI4IFVg

GLOBAL

Las principales bolsas de Europa caían en promedio -1,55% a su menor nivel en 20 meses, presionadas por el sell-off en EE.UU. En Asia, el índice Nikkei de Japón cayó -3,89%, mientras que en China, el índice Shanghai Composite cerró con una pérdida de 5,22%, alcanzando valores mínimos de más de dos años. Pese a datos positivos del CPI americanos las acciones de EE.UU. operaban en baja (en promedio -0,9%), extendiendo las caídas de ayer. Trump volvió a comentar su desconformidad con la Fed por su política de aumentos en la tasa de interés de referencia, aumentando las preocupaciones sobre la independencia de la Reserva Federal. El índice VIX subía esta mañana a 24 puntos porcentuales, su valor más alto desde abril de este año.

Estados Unidos:

Los futuros de acciones de EE.UU. operaban en baja, extendiendo las caídas de ayer, ante las preocupaciones de mayores incrementos en las tasas de interés.

Trump volvió a comentar su desconformidad con la Fed por su política de aumentos en la tasa de interés de referencia, aumentando las preocupaciones sobre la independencia de la Reserva Federal.

El índice VIX subía esta mañana a 24 puntos porcentuales, su valor más alto desde abril de este año.

Hoy se conocerá la inflación de septiembre, que mostraría una leve caída. Este dato será clave para los inversores que temen mayores incrementos de tasas de interés. Los pedidos de subsidios por desempleo no mostrarían cambios en la semana finalizada el 6 de octubre.

AMAZON (AMZN), TRAVELERS (TRV): Las dos compañías han anunciado una asociación de seguros de hogar. Los titulares de pólizas recibirán descuentos en los parlantes, cámaras de seguridad y otros dispositivos de Amazon Echo, y el asistente virtual Alexa de Amazon podrá manejar las preguntas de la póliza.

MCDONALD’S (MCD): Guggenheim Securities mejoró la calificación de la compañía a “buy” desde “neutral” con un precio objetivo de USD 200 por acción. Guggenheim dijo que el descuento de valoración entre McDonald’s y sus pares de gran capitalización se ha ampliado a un nivel injustificable.

Europa

Las principales bolsas de Europa caían a su menor nivel en 20 meses, presionadas por el sell-off en EE.UU. tras los temores de un rápido aumento de las tasas de interés y la desaceleración esperada del crecimiento mundial.

Hoy no se publicarán indicadores económicos de relevancia.

Asia y Oceanía

Los mercados asiáticos cerraron con importantes bajas, siguiendo el sell-off de los mercados en EE.UU.

El índice Shanghai Composite de China cayó 5,2%, alcanzando valores mínimos de más de dos años.

En Japón, el índice de precios al productor no mostró variaciones en septiembre respecto al dato anterior.

América Latina

BOLIVIA: El Instituto Nacional de Estadística (INE) dio a conocer que la economía creció 4,61% YoY en el 1ºS18, impulsada principalmente por la dinámica del sector agropecuario industrial, uno de los motores del crecimiento del PIB. El Gobierno sostiene que la economía crecerá 4,7% en 2018, dos puntos porcentuales más que las proyecciones del Banco Mundial.

COLOMBIA: La Dirección de Impuestos y Aduanas Nacionales (DIAN) informó que la recaudación de impuestos aumentó 1,6% YoY entre enero y septiembre a COP 110.500 Bn (USD 36.140 M), debido a un mayor ingreso de tributos sobre la renta y las ventas. Sin embargo, en septiembre la recaudación cayó 3,8% YoY logrando COP 14.900 Bn (USD 4.873 M). El Gobierno estableció una meta de recaudación tributaria de COP 135.700 Bn para el 2018.

MÉXICO: Según estimaciones del mercado, se da por descontado un incremento de la tasa de interés de referencia en 25 puntos básicos antes que concluya el año, al tiempo que la inflación no se desacelera y los recientes shocks externos suman presión. Sin embargo, el mercado está dividido sobre si el Banco Central elevará la tasa de referencia en su próxima reunión de noviembre o en la última del año en diciembre. La entidad mantuvo su tasa de referencia en 7,75% la semana pasada tras haberla subido dos veces este año a su mayor nivel desde enero de 2009, buscando contener la inflación general.

PERÚ: El Ministro de Comercio Exterior y Turismo, Rogers Valencia, informó que las exportaciones alcanzarían los USD 55 Bn en 2019, favorecidos por un mejor desempeño del sector tradicional. Las alianzas comerciales permitirán el acceso preferencial a 55 países, y que más de 3.500 millones de personas consuman los productos peruanos. Asimismo, indicó que el país ocupa el tercer lugar en el mundo por su tasa de crecimiento exportador, mientras que en el continente americano se ubica en el primer lugar.

Bonos del Tesoro

Los rendimientos de Treasuries de EE.UU. mostraban un leve rebote tras las fuertes caídas previas. Si bien aumentó la aversión al riesgo de los inversores, ahora aguardan por nuevos datos de inflación para definir posiciones. El retorno a 10 años se ubicaba en 3,1753%.

Los retornos de Europa registraban importantes bajas, al tiempo que el sell-off accionario de EE.UU. impacta en la aversión de los inversores al riesgo europeo.

Monedas

El dólar (índice DXY) caía -0,36%, producto de las fuertes ventas de activos en EE.UU. registradas ayer. Suma presión la caída de rendimientos de los Treasuries por la demanda de cobertura.

El euro subía +0,46% como contrapartida de la caída del dólar. Sin embargo, el aumento del spread entre los rendimientos de bonos italianos con los alemanes limita las ganancias por mayores riesgos locales.

El yen cotizaba estable, tras las subas de ayer, debido a que los inversores buscaron refugiarse ante la caída de acciones en EE.UU. y de los rendimientos de los Treasuries.

Commodities

El petróleo WTI caía 1,93%, mientras el sentimiento bearish del mercado, las expectativas de un aumento de inventarios en EE.UU. y la reactivación de actividades en el Golfo de México tras el paso del huracán Michael presionan al precio.

El oro cotizaba en alza (+1,22%), producto de las fuertes ventas de acciones globales, la caída del dólar y de los rendimientos de los Treasuries, aunque las cifras de inflación de EE.UU. pueden limitar dichas ganancias.

La soja caía por tercera jornada consecutiva (-0,47%), cotizando en USD/tn 311,65, al tiempo que las menores perspectivas de crecimiento económico global y las tensiones con China continúan frenando las expectativas de demanda de granos. Suma presión la caída de bolsas globales. El maíz operaba en USD/tn 142,22 y el trigo en USD/tn 187,10.

Merval / Economía Argentina

RENTA FIJA: El Gobierno colocó Lecaps a una mayor tasa de interés y bajó el retorno de Letes en dólares

El ministerio de Hacienda reabrió una Lete en dólares y una Lecap, por el equivalente a unos USD 1.377 M.

Se trató de la licitación de los títulos capitalizables en pesos (Lecap), a 139 días de plazo remanente, por un monto de ARS 26.956 M a una tasa nominal anual de 59,34%. Con los pesos colocados en dichas Lecap, el Gobierno cubrió el 81,7% del vencimiento de la semana de ARS 33.000 M.

En la licitación de las Letes en dólares a 224 días de plazo remanente se adjudicó un total de USD 654 M a un precio máximo anunciado de USD 964,49, equivalente a una tasa nominal anual del 6%. La tasa resultó menor respecto a la licitación anterior de estos activos y con el monto obtenido logró cubrir un 62,9% de los vencimientos de la semana de USD 1.039 M.

Los accionistas de Genneia votaron a favor de emitir una ON por USD 50 M a ser totalmente suscripta por dos de sus dueños, según un comunicado oficial enviado al regulador del mercado local. Genneia venderá deuda a Argentum Investments y Fintech Energy LLC, quienes poseen un 70,6% de las acciones de la compañía. La nueva deuda tendría una tasa de cupón de hasta 15% para un vencimiento aún por determinar. El bono de Genneia con cupón de 8,75% a 2022 se está negociando actualmente con un rendimiento de 11,3%. La empresa continúa aumentando el capital necesario para financiar proyectos energéticos planificados fuera de los mercados transfronterizos.

Los soberanos en moneda extranjera que cotizan en el exterior (mercado OTC) cerraron ayer con nuevas pérdidas, ante la caída de las principales bolsas mundiales frente a las preocupaciones sobre una mayor tasa de interés en EE.UU. Esto se dio en un marco en el que la tasa de retorno de los Treasuries a 10 años había testeado un máximo intradiario de 3,24%, para luego cerrar en 3,16%. Los bonos hoy extienden las bajas en el pre-market.

En la BCBA, los principales bonos en dólares que cotizan en pesos, cerraron con tendencia bajista, a pesar que el tipo de cambio mayorista cerró estable ayer.

Los soberanos en moneda extranjera también cayeron, con un riesgo país medido por el EMBI+Argentina que subió 3% a 681 puntos básicos.

RENTA VARIABLE: Complicado contexto externo afectó al Merval que perdió ayer 3,6%

El índice Merval perdió el miércoles 3,6% y cerró en los 28.549,77 puntos, en parte por la caída del Bovespa después que Jair Bolsonaro diera declaraciones anti mercado, y además por la baja de las empresas del sector de gas, luego que el Gobierno diera marcha atrás con el anuncio del cobro de un adicional a usuarios para compensar a productoras el impacto de la devaluación. Influyó además, la cobertura de inversores frente al complicado contexto externo, en medio de una suba de tasas externas.

De esta manera, el principal índice acumula una merma en dos ruedas de 6,5%.

El volumen operado en acciones en la BCBA alcanzó los ARS 749,3 M, siendo el mismo menor al registrado el día anterior. En Cedears se negociaron ARS 70,9 M.

Las acciones que más cayeron fueron las de: Metrogas (METR), seguida por Banco Macro (BMA), Grupo Supervielle (SUPV), Grupo Financiero Galicia (GGAL), Transportadora de Gas del Norte (TGNO4), Petrobras (APBR) e YPF (YPFD), entre las más importantes. Por su parte, la acción de Aluar (ALUA) fue la única que cerró estable.

TGLT anunció que nombró a Manuel Luis Moreno (ex segundo CFO de TGNO4) como el nuevo CFO de la compañía, reemplazando a Alberto López Gaffney. El nuevo CFO entrante tiene una amplia experiencia en mercados de capitales, incluida la captación de capital, reestructuración de deuda y control de costos. TGLT no especificó la razón detrás de la partida de Gaffney.

NOTICIAS MACROECONÓMICAS

Se constituye el primer Fondo Común de Inversión basado en índice Rofex 20

La administradora Southern Trust, y el mercado de futuros del ROFEX dieron a conocer el lanzamiento del primer Fondo Común de Inversión (FCI) basado en el Índice ROFEX 20 el cual fue diseñado para medir el desempeño de una cartera integrada por las 20 acciones más líquidas en el mercado accionario local ponderadas por su capitalización bursátil. El FCI permite invertir directamente en el subyacente de este futuro sin tener que negociar cada una de las acciones que lo componen de una manera similar a invertir en un ETF. Asimismo, puede ser utilizado como garantía cuando se operan Futuros de ROFEX 20 para aumentar el apalancamiento.

Crece llegada de turistas y cae la salida de locales al exterior

El INDEC reportó que la llegada de turistas extranjeros aumentó en agosto 7,4% YoY, mientras que los viajes de residentes en el país al exterior cayeron 11,9% YoY, como consecuencia de la depreciación cambiaria que hacen más caros los viajes turísticos al extranjero y más baratos los costos para visitar la Argentina.

Gobierno da marcha atrás a la suba tarifaria del gas

El Gobierno dio marcha atrás su decisión de elevar las tarifas del gas natural para cumplir con una ley que exige ajustes periódicos a los distribuidores cuando las fluctuaciones en el tipo de cambio alteran significativamente los flujos de efectivo del sector. El Ejecutivo ahora pagará los ajustes de tarifa y compensará a las empresas con ARS 10 Bn (USD 268 M), según informes de prensa no confirmados. Se dice que el gobierno realizaría pagos a plazos hasta 2021, a fin de no arriesgar la meta presupuestaria de déficit cero para 2019.

Tipo de cambio

El dólar minorista cerró prácticamente estable, después que gran parte de la jornada se mantuviera con tono alcista, ante la cobertura de inversores frente a un complicado contexto global, y cerró en ARS 38,18 vendedor. En el mercado mayorista, el tipo de cambio se mostró con una suba de 13 centavos para cerrar a ARS 37,25 para la punta vendedora, en un marco en el que el BCRA intervino en el mercado de futuros de dólar y logró recortar las ganancias.

Asimismo, el BCRA bajó marginalmente la tasa de Leliq por segundo día consecutivo, en el marco de una nueva licitación en la que colocó ARS 107.774 M, convalidando un rendimiento promedio de 72,409% anual (-19,3 bps respecto al día previo), mientras que la tasa máxima de corte se ubicó en un 73,988%.

Indicadores monetarios

Las reservas internacionales disminuyeron USD 126 M y finalizaron en USD 48.760 M.

Indicadores Financieros

Fuente Bloomberg

Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.