Informe Diario 22 de Mayo de 2019

- 22 de mayo de 2019

- Posted by: Administrador

- Categoría: Informe diario

www.maxintavalores.com opere online , consulte sus inversiones, precios e informes.

ARGENTINA

LETES: Hacienda logró renovar el 105% del vencimiento de Letes en dólares de la semana de USD 853,65 M, con la emisión de Letras que vencen durante el próximo mandato presidencial. Aunque tuvo que salir a pagar una mayor tasa para asegurarse la colocación.

Se adjudicaron Letes a 210 días de plazo (vencimiento el 20 de diciembre) por un monto de USD 300 M, a un precio de USD 965,48 por cada 1.000 nominales, el cual representó un retorno de 6,21% nominal anual y una tasa efectiva anual de 6,3%. Las ofertas alcanzaron los USD 368 M.

Por otro lado, se colocaron Letras a 63 días (vencimiento el 26 de julio) por USD 600 M, a un precio de USD 993,14 por cada lámina de 1.000 nominales, el cual representó una TNA de 4% y una TIREA de 4,07%. Las ofertas alcanzaron los USD 703 M.

Los soberanos argentinos en dólares que operan en el exterior (mercado OTC), cerraron ayer con subas de hasta 2,5%, en un marco en el que panorama político cambió a partir que se conociera que Alberto Fernández y Cristina Fernández de Kirchner (CFK) serán precandidatos a presidente y vice de Unidad Ciudadana, y Roberto Lavagna confirmara también su postulación. Además, el hecho que Alternativa Federal dijera que no formará ningún tipo de alianza con el kirchnerismo, da la pauta que el PJ irá dividido a las PASO. Esto podría dar alguna ventaja al oficialismo, aunque aún se espera que diera a conocer una decisión respecto a si Macri irá por la reelección o habrá otro candidato.

En este contexto, el riesgo país medido por el EMBI+Argentina mostró una baja de 49 unidades y se ubicó por debajo de la barrera de los 900 bps, para ubicarse en los 885 puntos básicos, su nivel mínimo en un mes. Los CDS a 5 años de Argentina tuvieron una importante baja a 1.123 puntos.

El rendimiento de los bonos a 9 años de Argentina operó a 10,88%, reduciéndose respecto al día previo 23 bps y alejándose del valor máximo histórico registrado a comienzos de mayo de 2019 en 11,79%.

LELIQ: El Banco Central bajó nuevamente la tasa de Leliq, esta vez de 22 puntos básicos, hasta ubicarla en un promedio de 71,218% para un total adjudicado en dos tramos de ARS 220.915 M.

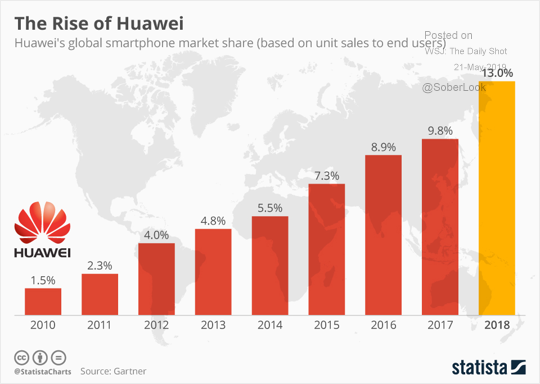

El dólar minorista cayó ayer 38 centavos y cerró en ARS 46,04 vendedor. En tanto, en el mercado mayorista el tipo de cambio retrocedió 42 centavos a ARS 44,77 para la punta vendedora, en línea con la tendencia registrada en los mercados regionales luego que Washington alivió temporalmente las restricciones comerciales contra Huawei para minimizar los problemas a sus clientes. La tasa Badlar de bancos privados cerró el jueves en 53,68%, en tanto el rendimiento del plazo fijo para depósitos de hasta 59 días en bancos privados se ubicó en 51,58%. Las reservas internacionales aumentaron el martes USD 67 M y finalizaron en USD 67.096 M.

La bolsa local cerró ayer en alza, en línea con la tendencia de los mercados globales, y con una fuerte reducción en el riesgo país, en un marco en el que los candidatos a presidente comienzas a definirse y el escenario político se empieza a esclarecer de cara a las elecciones de octubre.

De esta forma, el índice S&P Merval ganó el martes 3% y se ubicó en los 34.481,33 puntos, impulsado por el sector energético y financiero. Así, el índice líder quedó a un paso del máximo registrado el pasado 10 de mayo de 34.670 puntos.

El volumen operado en acciones en la BCBA, ascendió a ARS 914,4 M, ubicándose por encima del promedio diario de la semana pasada. En Cedears se negociaron ARS 136,3 M.

Revés para Argentina y para YPF en la Corte Suprema de EE.UU. El gobierno norteamericano expresó ante la Corte Suprema de ese país su opinión en contra de la petición de Argentina de llevar a los tribunales nacionales la demanda por la nacionalización de YPF (según la prensa). Si bien la opinión no es vinculante, significa un nuevo revés para el país por ese juicio. El gobierno argentino había pedido evitar que la demanda iniciada por el fondo Burford se mantenga en los tribunales de Nueva York. Pero todavía falta la resolución de la Corte Suprema.

CANASTA BÁSICA: El INDEC dio a conocer que la Canasta Básica Total (CBT), registró en abril un aumento de 3,4% MoM y 57,6% YoY. En ese sentido, el ingreso necesario de una familia tipo para no ser considerada pobre se ubicó en ARS 29.304,13. En tanto, la Canasta Básica Alimentaria se incrementó 2,4% MoM y 61,1% YoY, es decir, una familia para no ser considerada indigente debe tener unos ingresos de ARS 8.713,61 mensuales.

PRECIOS MAYORISTAS: De acuerdo al INDEC, los precios mayoristas se incrementaron 4,6% MoM en abril y acumularon un alza interanual de 72,6%, 16,8 puntos porcentuales (pp) por encima de los costos minoristas. El aumento de precios fue consecuencia de un incremento de 6,5% en productos primarios, 4,1% en manufacturados, 4,0% en importados y 0,5% en la energía eléctrica.

CONSTRUCCIÓN: El índice de costo de la construcción (ICC) aumentó en abril 2,0% MoM (por debajo de la inflación minorista del mismo mes) y acumuló 40,2% frente a abril del año pasado. El incremento de dicho mes obedeció a aumentos de 4,2% en los costos de materiales, 1,4% en los gastos generales y 0,5% en la mano de obra.

EXPECTATIVAS DE INFLACIÓN: Según la UTDT, la inflación se desaceleró en el transcurso de mayo y bajó 4 pp para ubicarse en 36,6% YoY. En ese sentido, la inflación esperada para los próximos doce meses bajó 10 pp al 30% durante mayo. Este retroceso ocurre después de ubicarse durante dos meses en 40% de acuerdo a la misma medición. Asimismo, las expectativas de inflación disminuyen en la Capital Federal y en el Interior del País mientras que se mantienen en el Gran Buenos Aires.

SALIDA DE CAPITALES: El BCRA informó que en abril la Formación de Activos Externos (FAE) fue de USD 2.341 M, representando un incremento de 32% MoM y de 14% YoY. En ese sentido, en el acumulado de 2019 se reflejó un nivel de atesoramiento por parte del sector privado de USD 7.036 M. Este nivel registrado en el primer cuatrimestre es 22% inferior al mismo período de 2018, pero 24% superior al de 2017 y 70% mayor que el de 2016.

GLOBAL

Los futuros de acciones de EE.UU. operaban en terreno negativo (-0,2% en promedio), ya que los operadores del mercado continúan monitoreando la intensificación del conflicto comercial entre las dos economías más importantes del mundo. Si bien EE.UU. ha relajado algunas restricciones comerciales impuestas a la tecnológica Huawei la semana pasada, continúan las amenazas recíprocas de aumentar los aranceles a las importaciones con China. Washington decidió postergar hasta agosto la prohibición a Huawei de utilizar componentes y software de EEUU

El Gobierno quiere darle tiempo al sector para organizarse de manera diferente y al departamento la posibilidad de determinar las medidas apropiadas a largo plazo . La postergación permitirá que Huawei y sus socios tengan tiempo «para mantener y respaldar las redes y equipos existentes» Donald Trump decidió la semana pasada prohibir las exportaciones de productos tecnológicos a compañías consideradas «un riesgo» para la seguridad nacional

La venta de viviendas usadas de abril retrocedieron a 5,19 millones vs 5,21 millones dato anterior. Se espera una caída de los inventarios de crudo en la semana finalizada el 17 de mayo. El FOMC publicará las minutas de su última reunión de política monetaria.

Las principales bolsas de Europa operaban esta mañana sin cambios, En las negociaciones por el Brexit, la primera ministra del Reino Unido, Theresa May, ofreció a los principales legisladores del Partido Laborista y de grupos pro-europeos celebrar otro referéndum si respaldan su proyecto de ley.

BRASIL: El presidente, Jair Bolsonaro, enfatizó la importancia de la reforma a las pensiones para el progreso económico, pero un importante legislador dijo que el respaldo al proyecto de ley todavía está muy lejos de los votos necesarios para su aprobación. Marcelo Ramos, presidente de la comisión del Congreso para la reforma a la jubilación, resalta las crecientes dudas sobre el destino del proyecto clave del Gobierno.

Estados Unidos:

Los futuros de acciones de EE.UU. operaban en terreno negativo (-0,2% en promedio), ya que los operadores del mercado continúan monitoreando la intensificación del conflicto comercial entre las dos economías más importantes del mundo.

Si bien EE.UU. ha relajado algunas restricciones comerciales impuestas a la tecnológica Huawei la semana pasada, continúan las amenazas recíprocas de aumentar los aranceles a las importaciones con China.

La venta de viviendas usadas de abril retrocedieron a 5,19 millones vs 5,21 millones dato anterior. Se espera una caída de los inventarios de crudo en la semana finalizada el 17 de mayo. El FOMC publicará las minutas de su última reunión de política monetaria.

CORPORATIVAS

NORDSTROM (JWN) reportó ganancias por acción de USD 0,23 con ingresos de USD 3.440 M, mientras que se esperaba por el mercado ganancias por acción de USD 0,43 con ingresos de USD 3.580 M. También dio un guidance negativo, reduciendo su orientación de ganancias para todo el año a USD 3,25 por acción de una proyección anterior de USD 3,73 por acción.

URBAN OUTFITTERS (URBN): Reportó ganancias de USD 0,31 por acción, USD 0,06 más de lo esperado, con ingresos de USD 864 M, USD 10 M más de lo previsto. También informó un aumento del 1% en las ventas comparables, mientras que los analistas proyectaban una caída del 1,1%.

Un juez federal dictaminó que QUALCOMM (QCOM) obstaculizó ilegalmente la competencia en el mercado de chips de teléfonos móviles y utilizó su posición dominante para cobrar las licencias con sobreprecios.

TARGET (TGT): Las ganancias netas de la compañía aumentaron a USD 795 M, o USD 1,53 por acción, mientras que para el mismo período del año pasado fueron de USD 718 M, o USD 1,33. Los analistas esperaban que la compañía ganara USD 1,43 por acción.

Europa

Las principales bolsas de Europa operaban esta mañana sin cambios, mientras las tensiones comerciales con China amenazan con convertirse en una guerra tecnológica. Los inversores también estarán monitoreando las negociaciones por el Brexit, luego que la primera ministra del Reino Unido, Theresa May, ofreciera a los principales legisladores del Partido Laborista y de grupos pro-europeos celebrar otro referéndum si respaldan su proyecto de ley.

La confianza del consumidor de la Eurozona de mayo mejoró a -6,5 respecto al dato anterior (-7,3). La inflación del Reino Unido de abril mostró una leve aceleración respecto al período previo (2,1% YoY vs 1,9%).

Asia y Oceanía

Los mercados asiáticos terminaron dispares, en medio de las tensiones en curso entre Beijing y Washington, a la espera de novedades respecto a las negociaciones comerciales entre ambos gobiernos.

Se redujo el superávit comercial de Japón en abril ante una contracción de las exportaciones (-2,4% YoY) y un incremento de las importaciones (6,4% YoY), ambos más fuertes de lo esperado. Se publicará el índice PMI Nikkei manufacturero de mayo (dato preliminar).

América Latina

BRASIL: El presidente, Jair Bolsonaro, enfatizó la importancia de la reforma a las pensiones para el progreso económico, pero un importante legislador dijo que el respaldo al proyecto de ley todavía está muy lejos de los votos necesarios para su aprobación. Marcelo Ramos, presidente de la comisión del Congreso para la reforma a la jubilación, resalta las crecientes dudas sobre el destino del proyecto clave del Gobierno

COLOMBIA: El banco Itaú colocó bonos por la suma de USD 104,7 M en el mercado local de capitales. El banco entregó papeles a 3 años con un rendimiento de 6,13% efectiva anual, y a 5 años a un rendimiento correspondiente al IPC más 2,86% efectiva anual. La operación hace parte del programa de cupo global por USD 4,6 Bn que tiene la entidad.

COLOMBIA: La producción de petróleo aumentó a 891.012 barriles por día (bpd) en abril, un 3% más que el mismo mes de 2018. Comparado con marzo se incrementó 0,7%. En los primeros cuatro meses de 2019, la producción de crudo promedió los 891.931 barriles por día, un aumento de un 4,7% YoY.

PERÚ: El ministro de Comercio Exterior y Turismo, Edgar Vásquez, señaló que el primer impacto generado por la disputa comercial entre EE.UU. y China está afectando directamente los precios de los minerales. El ministro también dijo que si esta guerra comercial no llega a su fin pronto podría afectar a otros sectores.

Bonos del Tesoro

Los rendimientos de los Treasuries norteamericanos registraban caídas, mientras los inversores aguardan la publicación de las minutas de la última reunión de la Fed. El retorno a 10 años se ubicaba en 2,42%.

Los rendimientos de bonos europeos operaban en baja, en línea con los US Treasuries.

Monedas

El dólar (índice DXY) operaba en baja, ubicándose en un máximo de más de tres semanas (por encima de los 98 puntos), sostenido por la demanda de activos de cobertura.

El euro registraba un leve avance, como contrapartida de la suba del dólar, a la espera del discurso del Presidente del Banco Central Europeo, Mario Draghi, en Frankfurt.

La libra esterlina caía, en un contexto de incertidumbre política en el Reino Unido, a la espera de un acuerdo parlamentario por el Brexit.

Commodities

El petróleo WTI mostraba un retroceso, aunque Arabia Saudita se comprometió a mantener el mercado equilibrado ante un aumento en los inventarios de crudo de EE.UU.

El oro operaba estable, cerca del mínimo de 2 semanas por un dólar fuerte, antes de la publicación de las minutas de la Fed.

La soja operaba en alza, cotizando en USD/tn 302,9, luego que el USDA informara que podría otorgar un paquete de ayuda para los agricultores para sostener la producción por la guerra comercial. El trigo operaba en USD/tn 173,25, mientras que el maíz en USD/tn 153,25.

Merval / Economía Argentina

RENTA FIJA: El Gobierno renovó el 105% del vencimiento de Letes en dólares de la semana

Hacienda logró renovar el 105% del vencimiento de Letes en dólares de la semana de USD 853,65 M, con la emisión de Letras que vencen durante el próximo mandato presidencial. Aunque tuvo que salir a pagar una mayor tasa para asegurarse la colocación.

Se adjudicaron Letes a 210 días de plazo (vencimiento el 20 de diciembre) por un monto de USD 300 M, a un precio de USD 965,48 por cada 1.000 nominales, el cual representó un retorno de 6,21% nominal anual y una tasa efectiva anual de 6,3%. Las ofertas alcanzaron los USD 368 M.

Por otro lado, se colocaron Letras a 63 días (vencimiento el 26 de julio) por USD 600 M, a un precio de USD 993,14 por cada lámina de 1.000 nominales, el cual representó una TNA de 4% y una TIREA de 4,07%. Las ofertas alcanzaron los USD 703 M.

Los soberanos argentinos en dólares que operan en el exterior (mercado OTC), cerraron ayer con subas de hasta 2,5%, en un marco en el que panorama político cambió a partir que se conociera que Alberto Fernández y Cristina Fernández de Kirchner (CFK) serán precandidatos a presidente y vice de Unidad Ciudadana, y Roberto Lavagna confirmara también su postulación. Además, el hecho que Alternativa Federal dijera que no formará ningún tipo de alianza con el kirchnerismo, da la pauta que el PJ irá dividido a las PASO.

En este contexto, el riesgo país medido por el EMBI+Argentina mostró una baja de 49 unidades y se ubicó por debajo de la barrera de los 900 bps, para ubicarse en los 885 puntos básicos, su nivel mínimo en un mes. Los CDS a 5 años de Argentina tuvieron una importante baja a 1.123 puntos.

El Banco Central bajó nuevamente la tasa de Leliq, esta vez de 22 puntos básicos, hasta ubicarla en un promedio de 71,218% para un total adjudicado en dos tramos de ARS 220.915 M.

RENTA VARIABLE: El S&P sumó otra suba y quedó a un paso del máximo registrado el 10 de mayo

La bolsa porteña cerró ayer en alza, en línea con la tendencia de los mercados globales, y con una fuerte reducción en el riesgo país, en un marco en el que los candidatos a presidente comienzas a definirse y el escenario político se empieza a esclarecer de cara a las elecciones de octubre.

De esta forma, el índice S&P Merval ganó el martes 3% y se ubicó en los 34.481,33 puntos, impulsado por el sector energético y financiero. Así, el índice líder quedó a un paso del máximo registrado el pasado 10 de mayo de 34.670 puntos.

El volumen operado en acciones en la BCBA, ascendió a ARS 914,4 M, ubicándose por encima del promedio diario de la semana pasada. En Cedears se negociaron ARS 136,3 M.

Entre las principales alzas sobresalieron las acciones de Grupo Supervielle (SUPV), Pampa Energía (PAMP), Banco Francés (FRAN), Central Puerto (CEPU), Banco Macro (BMA) y Grupo Financiero Galicia (GGAL), entre las más importantes. En tanto, sólo cerraron en baja las acciones de: YPF (YPFD), Bolsas y Mercados Argentinos (BYMA) y Cablevisión Holding (CVH).

Revés para Argentina y para YPF en la Corte Suprema de EE.UU. El gobierno norteamericano expresó ante la Corte Suprema de ese país su opinión en contra de la petición de Argentina de llevar a los tribunales nacionales la demanda por la nacionalización de YPF (según la prensa). Si bien la opinión no es vinculante, significa un nuevo revés para el país por ese juicio. El gobierno argentino había pedido evitar que la demanda iniciada por el fondo Burford se mantenga en los tribunales de Nueva York. Pero todavía falta la resolución de la Corte Suprema.

Indicadores y Noticias locales

Canasta básica total y alimentaria se incrementan por encima de 3 y 2% mensual

El INDEC dio a conocer que la Canasta Básica Total (CBT), registró en abril un aumento de 3,4% MoM y 57,6% YoY. En ese sentido, el ingreso necesario de una familia tipo para no ser considerada pobre se ubicó en ARS 29.304,13. En tanto, la Canasta Básica Alimentaria se incrementó 2,4% MoM y 61,1% YoY, es decir, una familia para no ser considerada indigente debe tener unos ingresos de ARS 8.713,61 mensuales.

Inflación mayorista se incrementa 72,6% YoY (INDEC)

De acuerdo al INDEC, los precios mayoristas se incrementaron 4,6% MoM en abril y acumularon un alza interanual de 72,6%, 16,8 puntos porcentuales (pp) por encima de los costos minoristas. El aumento de precios fue consecuencia de un incremento de 6,5% en productos primarios, 4,1% en manufacturados, 4,0% en importados y 0,5% en la energía eléctrica.

Aumento en el costo de la construcción en 40,2% YoY

El índice de costo de la construcción (ICC) aumentó en abril 2,0% MoM (por debajo de la inflación minorista del mismo mes) y acumuló 40,2% frente a abril del año pasado. El incremento de dicho mes obedeció a aumentos de 4,2% en los costos de materiales, 1,4% en los gastos generales y 0,5% en la mano de obra.

Inflación de 30% para los próximos doce meses

Según la UTDT, la inflación se desaceleró en el transcurso de mayo y bajó 4 pp para ubicarse en 36,6% YoY. En ese sentido, la inflación esperada para los próximos doce meses bajó 10 pp al 30% durante mayo. Este retroceso ocurre después de ubicarse durante dos meses en 40% de acuerdo a la misma medición. Asimismo, las expectativas de inflación disminuyen en la Capital Federal y en el Interior del País mientras que se mantienen en el Gran Buenos Aires.

En abril salieron del país USD 2.341 M

El BCRA informó que en abril la Formación de Activos Externos (FAE) fue de USD 2.341 M, representando un incremento de 32% MoM y de 14% YoY. En ese sentido, en el acumulado de 2019 se reflejó un nivel de atesoramiento por parte del sector privado de USD 7.036 M. Este nivel registrado en el primer cuatrimestre es 22% inferior al mismo período de 2018, pero 24% superior al de 2017 y 70% mayor que el de 2016.

Tipo de cambio

El dólar minorista cayó ayer 38 centavos y cerró en ARS 46,04 vendedor. En tanto, en el mercado mayorista el tipo de cambio retrocedió 42 centavos a ARS 44,77 para la punta vendedora, en línea con la tendencia registrada en los mercados regionales luego que Washington alivió temporalmente las restricciones comerciales contra Huawei para minimizar los problemas a sus clientes.

Indicadores monetarios

La tasa Badlar de bancos privados cerró el jueves en 53,68%, en tanto el rendimiento del plazo fijo para depósitos de hasta 59 días en bancos privados se ubicó en 51,58%. Las reservas internacionales aumentaron el martes USD 67 M y finalizaron en USD 67.096 M.

Indicadores Financieros

Fuente Bloomberg

Fuente Bloomberg

Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.