Informe Diario 23 de Abril de 2018

- 23 de abril de 2018

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, informes economiocos

www.maxintavalores.com opere on line , consulte sus inversiones, precios e informes

GLOBAL:Bolsas globales caen mientras el retorno de los Treasuries a 10 años sube a casi 3%.

WALL STREET HOY

https://www.youtube.com/watch?v=yNYe-Ln696E&feature=youtu.be

Estados Unidos:

Los futuros de EE.UU. operaban en baja, mientras el retorno del Treasury a 10 años subía a valores cercanos a 3% y los inversores aguardan la publicación de nuevos balances trimestrales.

Hoy se espera una fuerte caída del índice de actividad de la Fed Chicago de marzo. Las ventas de viviendas usadas de marzo no mostrarían cambios considerables. El Tesoro subastará Letras a 3 y 6 meses.

Esta mañana, Hasbro (HAS) presentó ganancias y ventas que se ubicaron por debajo de las expectativas del mercado, citando el impacto negativo de la liquidación de Toy R Us. La acción caía más de 8% en el pre-market.

Halliburton (HAL) reportó utilidades e ingresos en línea con lo esperado. La compañía informó que abonó un cargo de amortización de USD 312 M por todas sus inversiones en Venezuela, añadiendo que aún mantiene su presencia allí y gestiona su exposición a futuro. La acción caía 1% en el pre-market.

Kimberly-Clark (KMB) y FirstEnergy (FE) publicarán sus balances antes de la apertura del mercado, mientras que Alphabet (GOOGL), Ameriprise (AMP) y Whirlpool (WHR) lo harán al finalizar la jornada

CORPORATIVAS

DARDEN RESTAURANTS (DRI): Bernstein mejoró la calificación de la acción a “outperform” desde “market perform”, subiendo también su precio objetivo a USD 105 desde USD 99.

MACERICH (MAC): BMO Capital aumentó la calificación de la compañía de inversión inmobiliaria a “outperform” desde “market perform”, argumentando buenos fundamentals.

WELLS FARGO (WFC): Según varios medios de noticias, el Gobierno impondría esta semana una multa por USD 1 Bn por su manejo de gestión de riesgo y entregarles seguros a clientes que no lo necesitaban.

UBS (UBS): El banco suizo reportó ganancias correspondientes al primer trimestre del año, con un incremento de la ganancia neta de 19% YoY. Sin embargo, las acciones caían más de 3%.

ALIBABA (BABA): La empresa compró al fabricante de microchips Hangzhou C-Sky Microsystems con sede en China, en un movimiento para profundizar su participación en el mercado del denominado «Internet of things».

Europa

Las principales bolsas europeas caen levemente, con los inversores atentos a los Treasury yields, mientras reaccionan a una nueva tanda de resultados corporativos.

Los datos preliminares de abril de los índices PMI Markit arrojaron resultados mixtos: el composite de Francia registró una leve mejora, mientras que el manufacturero de la Eurozona y Alemania mostraron ligeras caídas. Por su parte, los índices composite de la Eurozona y Alemania se mantuvieron estables.

Asia y Oceanía

Las principales bolsas asiáticas finalizaron hoy en terreno negativo, con la atención puesta en la tasa de rendimientos de los bonos del Tesoro de EE.UU.

El dato preliminar del índice PMI Nikkei manufacturero de Japón de abril registró un leve incremento.

Hoy se conocerá la inflación de precios al productor de servicios de marzo, que mostraría una leve desaceleración.

América Latina

COLOMBIA: El Departamento Nacional de Estadísticas (DANE) informó que en febrero redujo el déficit de balanza comercial en 28% interanual a USD 548,4 M, gracias a un mayor crecimiento de las exportaciones.

BRASIL: El Instituto Brasileño de Geografía y Estadística (IBGE) reveló que la inflación en la primera quincena de abril fue de 0,21% respecto al mismo período del mes anterior. La cifra se ubicó por debajo de lo esperado por el mercado de 0,25%.

CHILE: La Comisión Chilena del Cobre (Cochilco) mantuvo su estimación de USD 3,06 por libra para el precio promedio del metal en 2018, mientas que subió levemente su pronóstico de producción a 4,3% interanual, es decir a 5,76 millones de toneladas de cobre.

PARAGUAY: Mario Abdo Benítez, candidato oficialista por el Partido Colorado, fue electo como nuevo presidente al obtener el 46,4% de los votos, dándole una victoria de 3,7 puntos porcentuales sobre Efraín Alegre, candidato del Partido Liberal Radical Auténtico (PLRA). Esta se convirtió en la victoria presidencial más ajustada desde 1993.

PETROBRAS: La producción de petróleo de la compañía brasileña fue en promedio de 2,07 millones de barriles por día (bpd) en marzo, mostrando una caída de 0,8% respecto al mes anterior, debido principalmente al trabajo de mantenimiento en la plataforma Cidade de Angra dos Reis.

Bonos del Tesoro

Los rendimientos de Treasuries de EE.UU. subían, al tiempo que las expectativas inflacionarias llevan a rendimientos a 10 años cerca del 3% (su mayor nivel en 4 años). Además, se consolidan las probabilidades de suba de la tasa de referencia de la Fed. El retorno a 10 años se ubicaba en 2,9780%.

Los rendimientos de bonos soberanos europeos se mostraban en línea con los Treasuries de EE.UU. El spread contra los bonos alemanes alcanzó valores máximos en 29 años. Fuerte suba en el Reino Unido, sostenida por la creciente inflación.

Monedas

Esta mañana, el dólar (índice DXY) subía +0,44%, ubicándose en máximos de dos semanas. La fuerte suba de los rendimientos de los Treasuries (los cuales alcanzaron su máximo spread contra los bonos alemanes en 29 años) le da soporte a la moneda estadounidense.

El euro caía -0,49%, como contrapartida de la suba del dólar. La creciente emisión de deuda estadounidense y la reducción de los riesgos comerciales entre EE.UU. y China debilitan a la demanda de activos seguros.

El yen cotizaba en baja (-0,5%), cayendo a niveles mínimos en dos meses contra el dólar. Al igual que el euro, la menor incertidumbre global impulsa a la demanda de los inversores por activos de riesgo, arbitrándolos contra los de cobertura.

Commodities

El petróleo WTI caía -0,47%, presionado por un dólar más fuerte. Sin embargo, subyacen los recortes de la OPEP y la fuerte demanda global de crudo, que le dan soporte a la cotización en valores máximos desde 2014.

El oro cotizaba en baja (-0,6%), ante el fuerte incremento de los rendimientos de los Treasuries, que le dan soporte al dólar. Además, se reducen las tensiones globales, reduciendo la demanda de activos de cobertura.

La soja registraba un rebote técnico de +0,19%, cotizando USD/tn 382,92 tras la fuerte caída de la jornada previa. El trigo operaba en USD/tn 175,98 y el maíz en USD/tn 152,36.

Merval / Economía Argentina

RENTA FIJA: El Gobierno licitará el miércoles Boncer 2025 y Letes en dólares a 217 y 364 días

El miércoles el Gobierno emitirá un bono del Tesoro en pesos ligado a la inflación (BONCER), con vencimiento el 27 de abril de 2025 (7 años), a una tasa spread de 4%. El monto de emisión dependerá de las ofertas ingresadas. La amortización será al vencimiento (bullet). Asimismo, se reabrirá la Letra del Tesoro en dólares (Letes) a 217 días (vencimiento 30/11/2018) a descuento, y se emitirá otra Lete en dólares a 364 días de plazo (vencimiento el 26/04/2019) también a descuento. Aún no se conoce el monto y la tasa que tendrán estos títulos, ya que dichos datos dependerán de las ofertas ingresadas. El ingreso de propuestas comenzará el martes 24 y finalizará el miércoles a las 15 horas.

Transportadora de Gas del Sur esta semana descubrirá si el reciente fracaso de Banco Ciudad en la captación de capital en el mercado externo, estuvo solo relacionado con el emisor o un síntoma de un problema mucho más grave. La empresa tiene la difícil tarea de romper el estancamiento, ya que los emisores locales no han producido ni una sola venta internacional de bonos desde fines del pasado mes de enero.

IMPSA presentó el viernes un nuevo Programa Global de emisión de Deuda por USD 200 M. En este sentido, la compañía está preparando el lanzamiento de cuatro ONs para ser suscriptas por tenedores de bonos en cesación de pagos. IMPSA ofrecerá a los acreedores bonos denominados en pesos y dólares con vencimientos a 7 y 13 años

El martes el BCRA, en su reunión quincenal de política monetaria, dará a conocer cómo quedará la tasa de referencia que hoy se encuentra en 27,25%. Se espera se mantenga en los mismos niveles.

Los soberanos en dólares que cotizan en el exterior (mercado OTC) cerraron la semana en baja, después que la tasa de los UST10Y se incrementara a 2,96%. Hoy la misma se ubica cerca del nivel de 3%. En la BCBA, los principales bonos en dólares cerraron con bajas, frente a una merma en el precio del tipo de cambio mayorista.

El riesgo país medido por el EMBI+Argentina se incrementó en la semana apenas 2 unidades a 400 puntos básicos.

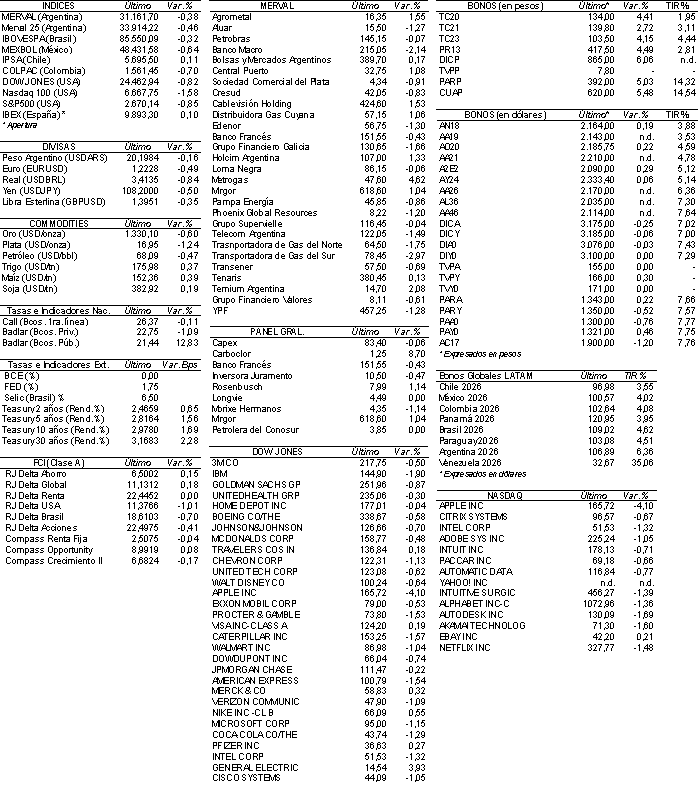

RENTA VARIABLE: El Merval perdió 1,4% en la semana y registró su segunda caída semanal consecutiva

Por segunda semana consecutiva el principal índice accionario vuelve a caer, en un contexto local en el que se postergó la aprobación de la Ley de Mercado de Capitales y los inversores estuvieron atentos a la discusión sobre las tarifas de servicios públicos. Pero además, las miradas se enfocaron en los conflictos geopolíticos de EE.UU. y a la suba de la tasa de los Treasuries a 10 años.

Los inversores estarán atentos esta semana a una posible aprobación de la nueva Ley de Mercado de Capitales. Además, comenzará la temporada de resultados del 1ºT18 de empresas que cotizan en la BCBA. Se espera para este miércoles los balances de Ternium Argentina (TXAR) y para el jueves los de Tenaris (TS).

El Merval en las últimas cinco ruedas perdió un 1,4% para ubicarse en los 31.161,70 puntos. El monto operado en acciones la semana pasada alcanzó los ARS 2.922,1 M, marcando un promedio diario de ARS 584,4 M.

Las acciones más afectadas en la semana fueron las de: Transener (TRAN) -6,2%, Distribuidora de Gas Cuyana (DGCU2) -6,1%, Grupo Supervielle (SUPV) -6%, Transportadora de Gas del Sur (TGSU2) -4,6%, Cablevisión Holding (CVH) -4,5%, Metrogas (METR) -3,7% y Transportadora de Gas del Norte (TGNO4) -3,5%, entre las más importantes.

Sin embargo subieron en las últimas cinco ruedas: Aluar (ALUA) +6,9%, Petrobras (APBR) +4%, Tenaris (TS) +3,2%, Phoenix Global Resources (PGR) +1,5%, Grupo Financiero Valores (VALO) +1,2% e YPF (YPFD) +1,2%, entre otras.

NOTICIAS MACROECONÓMICAS

Semana cargada de indicadores macroeconómicos relevantes

Esta semana se conocerán importantes indicadores económicos locales. El miércoles se sabrá el dato de actividad económica correspondiente a febrero, para el cual se estima un aumento de 4,3% YoY, cuando el mes anterior había tenido un crecimiento de 4,1%. También se dará a conocer la encuesta de ocupación hotelera de febrero, y además el dato de la balanza comercial del mes de marzo, para el cual se espera un déficit de -USD 1.108 M frente a los -USD 903 M del mes anterior. El 25/4 se dará a conocer el dato de marzo de la autogeneración y cogeneración de energía eléctrica, además de la variación mensual de la Canasta Básica Alimentaria (CBA) y de la Canasta Básica Total (CBT) de marzo. El 26/4 la UTDT publicará el índice de confianza del consumidor. Y por último, el 27/4 el INDEC publicará el dato de industria (EMI) de marzo, los indicadores de coyuntura de la actividad de la construcción del mismo mes, y el índice de salarios de febrero.

Crece en marzo 3,6% YoY la producción de PyMES industriales

La producción de las PyMES industriales creció en marzo 3,6% YoY, mostrando su noveno mes consecutivo de alza, según informó la CAME. El progreso interanual alcanzó este mes al 48,7% de las industrias, cuando en febrero creció el 42%. En las cifras generales, la medición de la CAME arrojó un incremento de 2,9% para el 1ºT18.

Tipo de cambio

El dólar minorista en la semana bajó sólo tres centavos y se ubicó en los ARS 20,48 para la punta vendedora, en un marco en el que el BCRA no volvió a intervenir en el mercado cambiario. El tipo de cambio mayorista también cayó tres centavos la semana anterior, para cerrar en ARS 20,19 vendedor.

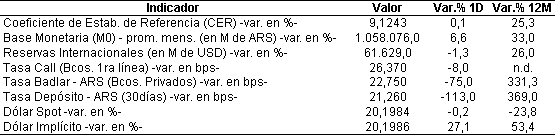

Indicadores monetarios

Las reservas internacionales bajaron el viernes USD 827 M y finalizaron en USD 61.629 M, después que se abonaron los servicios financieros del BIRAD 2019, 2021, 2026 y 2046 por USD 589,2 M.

I

Indicadores Financieros

Fuente: Bloomberg

Fuente: Bloomberg

Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.org.ar/index.php?codigo=21010

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.