Informe Diario 12 de Julio de 2021

- 12 de julio de 2021

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL

Futuros de EE.UU. operan dispares, al comienzo de la temporada de resultados

ESTADOS UNIDOS

Los futuros de acciones de EE.UU. operan esta mañana dispares (S&P 500 -0,1%, Dow Jones -0,3% y Nasdaq +0,2%), después de que los índices cerraron la semana anterior en niveles récord. Los inversores se han mostrado preocupados por una posible desaceleración del crecimiento económico de EE.UU.

La temporada de ganancias del segundo trimestre comienza en Wall Street con los grandes bancos listos para reportar resultados el martes. Se espera que las ganancias de las empresas del S&P 500 aumenten un 65% con respecto al mismo trimestre del año pasado, recuperándose de lo peor de la pandemia. El aumento esperado de las ganancias sería el mayor desde el cuarto trimestre de 2009.

JPMorgan Chase, Goldman Sachs y PepsiCo reportan el martes. Bank of America, Citigroup, Wells Fargo, Delta Air Lines y BlackRock informan el miércoles, y Morgan Stanley, Truist y UnitedHealth publican los resultados el jueves.

Las principales bolsas de Europa operan estables, cuando los operadores continúan observando la situación del coronavirus a nivel mundial para tomar posiciones en activos de riesgo.

El índice paneuropeo Stoxx 600 abrió ligeramente al alza antes de volver a operar neutral a media mañana, con los sectores de materiales básicos, bancos, y viajes y ocio entre los que se encuentran en territorio negativo.

Los mercados en Asia cerraron en alza, liderados por las acciones de Japón y China. Asimismo, el banco central de China anunció el viernes pasado un recorte de 50 puntos básicos en su índice de reservas obligatorias para todos los bancos a partir de julio.

Los inversores se encuentran monitoreando la situación del coronavirus en la región, cuando el gobierno de Japón pone a Tokio bajo un nuevo estado de emergencia, mientras que se establecen restricciones de distanciamiento social más estrictas para el área metropolitana de Seúl en Corea del Sur.

En otras partes del sudeste asiático, varios países, incluidos Indonesia y Malasia, también están enfrentándose a un reciente aumento de infecciones.

El dólar (índice DXY) opera en alza, ya que las preocupaciones sobre la pandemia impulsan la demanda de cobertura, mientras los inversores esperan más señales sobre la recuperación económica mundial.

El euro opera con caídas, cuando los datos de inflación de EE.UU. serán seguidos de cerca el martes, antes del testimonio del presidente de la Reserva Federal, Jerome Powell, el miércoles y jueves.

El yen retrocede levemente desde su máximo de un mes, aunque el aumento de la aversión global al riesgo sostiene la demanda de la divisa de cobertura.

El petróleo WTI registra pérdidas, debido a que las preocupaciones sobre la desaceleración del crecimiento mundial superaron la perspectiva de un ajuste de la oferta después de que se estancaran las conversaciones en la OPEP+.

El oro cae, debido a que un dólar más fuerte presionó al metal, mientras los inversores esperan los datos de inflación de EE.UU. y el testimonio del presidente de la Reserva Federal, Jerome Powell, para esta semana.

La soja opera en alza, ya que el próximo informe de oferta y demanda mundial del USDA pronosticaría una menor cosecha de oleaginosas en EE.UU.

Los rendimientos de los Treasuries estadounidenses se mantienen estables, cuando la atención de los inversores se centra en la publicación de datos de inflación y el testimonio ante el Congreso de Powell a finales de semana.

Los rendimientos de los bonos europeos muestran un sesgo bajista, en línea con los US Treasuries.

CORPORATIVAS

WhatsApp, la aplicación de mensajería propiedad de FACEBOOK (FB), se enfrenta a un aluvión de quejas por parte de la Asociación Europea de Consumidores y otras entidades tras una actualización de su política de privacidad que ha provocado protestas a nivel mundial y ha llevado a algunos usuarios a cambiarse a aplicaciones rivales como Telegram y Signal.

MICROSOFT (MSFT) pagará más de USD 500 millones en efectivo para comprar la empresa de software de ciberseguridad de San Francisco RiskIQ. La empresa, de propiedad privada, fabrica software para detectar amenazas de seguridad en línea que pueden ser utilizadas por redes y dispositivos corporativos para proteger sus datos de ataques cibernéticos.

LATAM

MÉXICO se colocó como el país miembro de la Organización para la Cooperación y el Desarrollo Económico (OCDE) con el menor gasto, como proporción del Producto Interno Bruto (PIB), en inversión pública. De acuerdo con el reporte de la OCDE, Goverment at Glance 2021, publicado en el marco de la reunión de los Ministros de Finanzas del G20, la inversión pública en México fue de 1,3% del PIB en 2019, por debajo del promedio de la Organización de 3,4%. Esto es un decrecimiento de 0,7 puntos desde 2007, cuando la inversión pública en México era de 2,0% del PIB, señaló la OCDE.

PERÚ: El Banco Central de Reserva (BCR) estimó este viernes que la economía peruana en mayo último habría crecido alrededor de 45%, con relación al mismo mes de 2020 (por un efecto estadístico). “Recordemos que el año pasado hubo caídas fuertes en el PIB, en el segundo trimestre en particular. Por lo tanto, así como en abril el crecimiento fue de 58,5%, en mayo se esperaría una expansión fuerte de alrededor de 45%”, dijo el gerente central de Estudios Económicos del BCR, Adrián Armas.

ARGENTINA

RENTA FIJA: El Gobierno implementa nuevas medidas para intentar mantener la brecha cambiaria

En busca de mantener la brecha cambiaria, la CNV estableció nuevas modificaciones en la operatoria -tanto en parking, como en montos- de los tipos de cambio implícitos.

De acuerdo a las disposiciones, que se publicaron hoy en el Boletín Oficial, la CNV dispuso reducir el parking (obligación de mantener los títulos en cartera) de 3 a 2 días para comprar dólar contado con liquidación a través de un activo local (por ejemplo el AL30), pero al mismo tiempo decidió implementar un parking de 2 días (actualmente no existe) para la adquisición del CCL, a partir de un instrumento en dólares (ejemplo el AL30D).

Para comprar dólar MEP no habrá modificaciones y se mantendrá el parking vigente de un día hábil.

Pero, además, la CNV aplicará nuevos límites para los montos semanales operados: los inversores solo podrán vender hasta 50.000 nominales por semana en bonos con legislación local (AL30C) y hasta 50.000 nominales por semana en bonos con legislación extranjera (GD30C), contra los títulos C (GD30C). Hasta el pasado jueves, el tope de venta que regía era de 100.000 nominales por semana en bonos con legislación local (AL30C).

La principal entidad monetaria estableció que las entidades financieras deberán requerir una declaración jurada de las empresas que acceden al mercado de cambios que por 90 días antes y 90 días corridos después no han concertado ventas en el país de títulos valores En ese documento, deberán declarar todos los CUIT de las personas humanas o empresas que estén dentro de la compañía, lo que impide que en una misma empresa se use una identificación para acceder al dólar oficial y otra distinta para operar el dólar en la Bolsa.

Los bonos en dólares operaron la semana pasada con bajas, en un contexto en el que los inversores mantuvieron la mirada puesta en las negociaciones con el FMI, pero además se movieron con creciente incertidumbre sobre las elecciones legislativas. Pero también, la atención está en el desarrollo de la economía doméstica, que sigue golpeada por la pandemia del Covid-19.

El riesgo país medido por el EMBI+Argentina cerró la semana en 1612 puntos básicos, incrementándose en tal período 22 unidades (+1,4%). El ministro de Economía, Martín Guzmán, mantuvo un encuentro el sábado en la ciudad de Venecia con la directora del FMI, Kristalina Georgieva, con quién continúan las conversaciones en el marco de las negociaciones para avanzar en un nuevo programa entre la Argentina y el organismo.

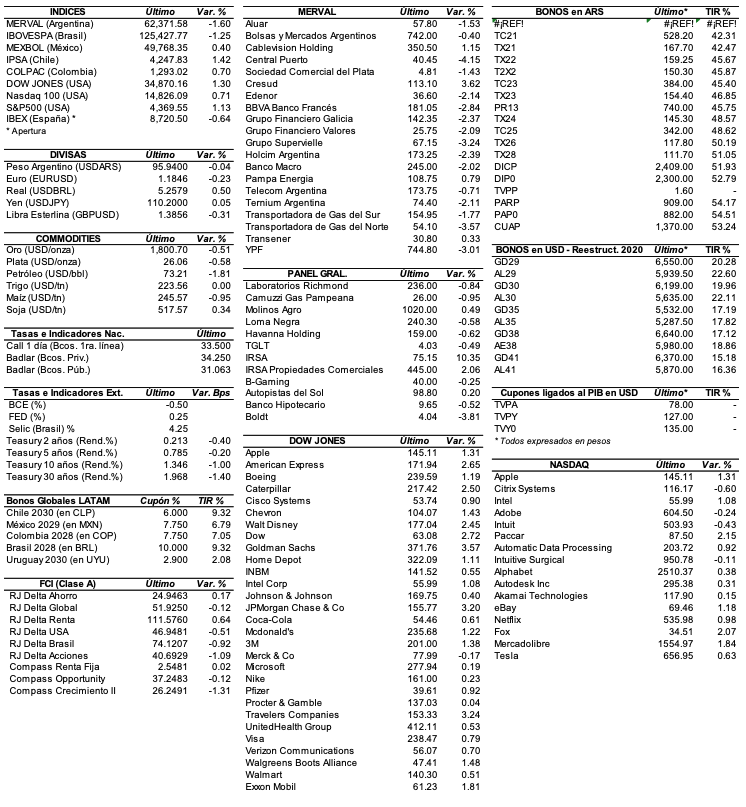

RENTA VARIABLE: ADRs cotizaron el viernes en alza, pero acumularon pérdidas durante la semana pasada

En un contexto en el que las principales bolsas norteamericanas registraron máximos históricos, las acciones argentinas ADRs operaron el viernes en la plaza de Nueva York con ganancias. Pero en el acumulado de la semana cerraron con mayoría con pérdidas.

Sobresalieron a la baja en la semana: Bioceres (BIOX) -6%, Adecoagro (AGRO) -5,2%, Vista Oil & Gas (VIST) -4,7%, Banco Macro (BMA) -4,7%, YPF (YPF) -4,6%, Edenor (EDN) -4,4%, y Grupo Supervielle (SUPV) -3,9%, entre las más importantes. Sólo se destacaron al alza las acciones de IRSA (IRS), que subieron +22,8%. Dicha suba se dio después de acordar con el Gobierno de la Ciudad de Buenos Aires para desarrollar un proyecto inmobiliario con viviendas, oficinas y locales comerciales, que implicaría inversiones por al menos USD 250 M. También subieron: Ternium (TX) +7,3%, Pampa Energía (PAM) +5% y Loma Negra (LOMA) +4,8%, entre otras.

El mercado local el viernes se mantuvo inactivo por el feriado por el Día de la Independencia, pero en la semana acumuló una baja de 1,5% para cerrar en 62.371,58 puntos, muy cerca del mínimo registrado en dicho período.

El volumen operado en acciones en BYMA alcanzó en las últimas cuatro ruedas los ARS 3.045,3 M, marcando un promedio diario de ARS 761,3. En tanto, en Cedears se negociaron durante la semana ARS 7.507,7 M, dejando un promedio diario de ARS 1.876,9 M. Las acciones que se mostraron a la baja fueron las de: YPF (YPFD) -6,2%, Edenor (EDN) -5,4%, y Banco Macro (BMA) -5,4%, entre las más importantes.

Sin embargo, se manifestaron al alza las acciones de: Sociedad Comercial del Plata (COME) +9,3%, Loma Negra (LOMA) +4,7%, y Pampa Energía (PAMP) +4%, entre otras.

Indicadores y Noticias locales

Depósitos a plazo registraron caída de 1,0% real en junio

De acuerdo al BCRA, en junio los depósitos a plazo fijo en pesos del sector privado continuaron moderando su ritmo de expansión mensual, lo que implicó que a precios constantes registraran una contracción cercana a 1,0% MoM. Por estratos de monto, la caída se concentró en los depósitos del segmento mayorista (más de ARS 20 M) y se explicó fundamentalmente por el “arrastre estadístico” negativo que dejó el mes previo (-2,3 p.p.). Estas colocaciones dejaron de caer en términos reales a partir de los primeros días de junio y se estabilizaron.

Costo de logística sube 26% en el 1°S21

De acuerdo a la Federación Argentina de Entidades Empresarias del Autotransporte de Cargas (FADEEAC), el autotransporte de cargas registró un leve incremento de costos de 0,01% MoM en junio, luego de los fuertes incrementos de enero (4,7%), febrero (6,3%), marzo (3,9%), abril (5,4%) y mayo (3,16%). En ese sentido, en el 1°S21 alcanzó una suba de casi 26% (25,7%), en tanto que la variación acumulada en los últimos doce meses continúa por encima del 50% (54,7%).

Metalurgia disminuyó 44,8% en mayo

Según ADIMRA, durante mayo la actividad metalúrgica presentó un aumento de 44,8% YoY y de 1,7% MoM. De esta manera, la producción acumula un crecimiento de 25,9% en los primeros cinco meses del año. Teniendo en cuenta el piso de caída registrado en abril de 2020 de 32,8% interanual, la actividad metalúrgica se encuentra por encima de los niveles de producción registrados entre fines de 2019 y principios de 2020, pero debajo de los niveles que había a comienzos de 2019. En ese sentido, el promedio de utilización de la capacidad instalada (UCI) de mayo se ubicó en torno al 53,4%.

Empleo registrado se incrementó 0,8% YoY en abril

De acuerdo al Ministerio del Trabajo, el empleo registrado se incrementó +0,8% YoY en abril de 2021, representando una ganancia de 77.900 puestos de trabajo en los últimos 12 meses, la mayor parte de los mismos en el sector público. La suba del total de trabajadores se explicó por la expansión del 1,0% en el sector privado y del 1,2% en el sector público, mientras que el trabajo en casas particulares mostró una caída de 3,7%.

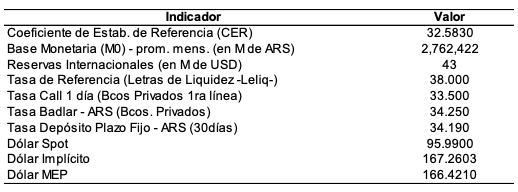

Indicadores monetarios

Las reservas internacionales se incrementaron la semana pasada USD 101 M y terminaron ubicándose en los USD 42.755 M.

Tipo de cambio

El dólar contado con liquidación cerró la semana pasada con una suba de 0,5% (86 centavos) y se ubicó en los ARS 167,26, dejando una brecha con la cotización del mayorista de 74,2%. En tanto, el dólar MEP (o Bolsa) cerró la semana prácticamente estable en ARS 166,42, marcando un spread con la divisa que opera en el MULC de 73,4%.

Por su parte, el tipo de cambio mayorista cerró el viernes en ARS 95,99 (vendedor), subiendo en las últimas cuatro ruedas 20 centavos (0,2%).

Y Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.