Informe Diario 08 de Mayo de 2024

- 08 de mayo de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. bajan, con el enfoque puesto en las ganancias corporativas y los discursos de funcionarios de la Fed

Los futuros de acciones de EE.UU. bajan (Dow Jones -0,06%, S&P 500 -0,17%, Nasdaq -0,20%), mientras los inversores asimilando una serie de resultados corporativos antes de más comentarios de funcionarios de la Reserva Federal (Fed).

Las acciones de Uber Technologies (UBER) caen más de 6% en el premarket después que informara una pérdida trimestral por debajo de las expectativas y no alcanzara las estimaciones de reservas trimestrales. Shopify (SHOP) baja más del 16% luego de emitir un pronóstico de ingresos desalentador para el segundo trimestre fiscal de 2024.

Los principales índices cerraron mixtos la rueda previa. El Dow Jones subió un 0,1% y registró su quinta sesión positiva, marcando su racha ganadora más larga desde diciembre. El S&P 500 también subió un 0,1%, mientras que el Nasdaq Composite cayó un 0,1%.

El reciente optimismo sobre eventuales recortes en las tasas de interés fue debilitado por una serie de funcionarios de la Fed señalando que las tasas se mantendrán estables a corto plazo.

El presidente de la Fed de Minneapolis, Neel Kashkari, dijo que la persistente inflación podría mantener las tasas de interés sin cambios durante el resto del año, incluso cuando los mercados comenzaron a reflejar una mayor probabilidad de un recorte de tasas en septiembre tras datos de nóminas no agrícolas más débiles de lo esperado.

Las ganancias siguen siendo el principal foco de atención de los mercados, con Uber (UBER) y Shopify (SHOP) informando resultados antes del inicio de la rueda. Después del cierre, se esperan informes de nombres tecnológicos como Airbnb (ABNB), Instacart (CART) y Bumble (BMBL), además de AMC (AMC).

Aproximadamente el 85% de las corporaciones del S&P 500 ya han compartido resultados trimestrales en esta temporada de ganancias. De ellas, aproximadamente el 80% ha superado las expectativas de los mercados, según FactSet.

Las principales bolsas de Europa suben, mientras se asimilan más informes de ganancias en la región. El Stoxx 600 sube 0,33%.

El índice DAX de Alemania gana 0,38%, el CAC 40 de Francia sube 0,91%, mientras que el FTSE 100 del Reino Unido registra expansión de 0,31%.

Los mercados en Asia cayeron. El índice Hang Seng de Hong Kong cayó un 0,90%, mientras que el índice CSI 300 de China continental perdió un 0,8% para cerrar en 3.630,22.

El Nikkei 225 de Japón cayó un 1,63% para finalizar en 38.202,37, mientras que el Topix de base amplia cayó un 1,45% menos en 2.706,43. Ambos índices alcanzaron sus niveles más bajos en casi dos semanas.

El rendimiento de los Treasuries a 10 años de EE.UU. sube a 4,49%, mientras se evalúa el futuro de las tasas de interés, observando de cerca los comentarios de los funcionarios de la Reserva Federal. El rendimiento del bono a 10 años de Alemania sube, en línea con los Treasuries norteamericanos.

El petróleo baja, luego de un aumento en las existencias de crudo de EE.UU., una señal de una demanda débil en el mayor consumidor de energía del mundo.

El oro sube, a pesar del fortalecimiento del dólar, lo que compensó en gran medida el apoyo proveniente de la demanda de refugio seguro impulsada por los riesgos geopolíticos.

La soja sube, manteniéndose en máximos de tres meses, ante la incertidumbre relacionada con las inundaciones en Brasil y las huelgas en Argentina.

El dólar (índice DXY) sube, recuperándose de la debilidad reciente, mientras se aguarda por las declaraciones de varios funcionarios de la Reserva Federal.

La libra baja, mientras se aguarda por la reunión del jueves del Banco de Inglaterra.

NOTICIAS CORPORATIVAS

UBER TECHNOLOGIES (UBER) reportó una pérdida de -USD 0,32 por acción en el primer trimestre. Esto fue USD 0,54 peor que la estimación de los mercados de una ganancia de USD 0,22 por acción. Mientras tanto, los ingresos del trimestre fueron de USD 10,13 Bn, por encima de la estimación consensuada de USD 10,09 Bn.

SHOPIFY (SHOP) reportó un EPS de USD 0,20, superando las estimaciones de los mercados de USD 0,17. Los ingresos de la empresa alcanzaron los USD 1,9 Bn, también por encima de la proyección consensuada de USD 1,84 Bn.

REDDIT (RDDT) reportó ingresos de USD 243 M, mientras que los mercados pronosticaron USD 212,8 M. La pérdida por acción de Reddit de USD 8,19 para el período puede no compararse con la pérdida de USD 8,71 esperada por los analistas mercados.

LYFT (LYFT) reportó ganancias ajustadas de USD 0,15 por acción en USD 1,28 Bn en ingresos. Los mercados pronosticaron ganancias de USD 0,03 por acción en USD 1,16 Bn en ingresos.

RIVIAN AUTOMOTIVE (RIVN) perdió USD 38.784 por vehículo entregado en el primer trimestre, pero después de una actualización de reequipamiento, la empresa espera una mejora significativa en el costo de material y conversión de sus vehículos. RIVN registró ingresos de USD 1,2 Bn, superando las estimaciones de USD 1,16 Bn.

WYNN RESORTS (WYNN) registró USD 1,59 en ganancias por acción, excluyendo ítems extraordinarios, con ingresos de USD 1,86 Bn, mientras que los mercados pronosticaban USD 1,27 por acción y USD 1,79 Bn, respectivamente.

ELECTRONIC ARTS (EA) reportó que los ingresos del cuarto trimestre de USD 1,67 Bn en términos de reservas estuvieron por debajo del estimado del consenso de USD 1,77 Bn, según LSEG. Las ganancias por acción fueron de USD 1,52, aunque esta cifra no es comparable con la estimación proporcionada por los mercados.

TWILIO (TWLO) superó las expectativas de ganancias del primer trimestre en USD 0,20 por acción y superó las estimaciones de ingresos, pero ofreció una guía de ingresos para el segundo trimestre decepcionante. TWLO espera que los ingresos se encuentren entre USD 1,05 Bn y USD 1,06 Bn frente a una estimación promedio de USD 1,08 Bn.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: La producción industrial alemana disminuyó un 0,4% en marzo de 2024 en comparación con el mes anterior, en contraste con las previsiones del mercado de una caída del 0,6%, después de un crecimiento revisado a la baja del 1,7% en el mes anterior. Anualmente, la producción industrial cayó un 3,3% en marzo, menos pronunciada que la caída anterior del 5,3%.

ASIA: El superávit comercial de Taiwán se redujo a USD 6,46 Bn en abril de 2024, desde los USD 6,83 Bn en el mismo período del año anterior, y menos de las expectativas del mercado de USD 8,03 Bn. En comparación con el año anterior, las importaciones aumentaron un 6,6% a USD 31,02 Bn, mientras que, las exportaciones aumentaron un 4,3% a USD 37,48 Bn.

CHILE: El superávit comercial se amplió a USD 1,87 Bn en abril de 2024, por encima de las estimaciones del mercado de USD 1,80 Bn, y desde USD 873 M en el mismo período del año anterior, ya que las exportaciones aumentaron un 15% YoY a USD 8,41 Bn, mientras que las importaciones aumentaron un 1,6% a USD 6,54 Bn.

ECUADOR: La tasa de inflación anual aumentó a un 2,75% en abril de 2024 desde un 1,66% en el mes anterior, marcando el tercer aumento consecutivo después de cinco meses de desinflación y alcanzando el nivel más alto desde marzo de 2023. En términos mensuales, los precios al consumidor aumentaron un 1,27%, frente a un aumento del 0,29% en marzo.

MÉXICO: El indicador de confianza del consumidor se mantuvo sin cambios respecto al mes anterior en 47,3 puntos en abril de 2024, manteniéndose en el nivel más alto desde febrero de 2019. Mientras tanto, la evaluación del panorama macroeconómico de México mejoró ligeramente en 0,3 puntos a 44,4, mientras que las expectativas para la economía mexicana disminuyeron en 0,2 puntos a 49,6.

ARGENTINA

RENTA FIJA: Los bonos en dólares cerraron con ligeras subas ayer, en medio del debate de la Ley Bases y el paquete fiscal en comisiones

Los bonos en dólares cerraron el martes con ligeras subas, en medio del tratamiento en comisiones de la Cámara Alta de la Ley Bases y el paquete fiscal.

El riesgo país medido por el EMBI+Argentina se redujo ayer 10 unidades (-0,8%), y se ubicó en los 1219 puntos básicos.

En el primer día de debate en el plenario de comisiones del Senado, los legisladores y varios funcionarios del Ejecutivo intercambiaron opiniones sobre los proyectos y hoy será el turno de las modificaciones impositivas.

Hoy volverá a reunirse el plenario de comisiones de Legislación General, Presupuesto y Hacienda y Asuntos Constitucionales. El eje del encuentro será el paquete fiscal en donde aparece la restitución del Impuesto a las Ganancias, la moratoria y el blanqueo de capitales como grandes focos de discusión.

Los bonos en pesos ajustables por CER mostraron mayoría de subas en la jornada del martes.

El BCRA canalizará ofertas de la Serie 3 de BOPREAL (BPY26) durante hoy y mañana a través de la rueda BPAL de SIOPEL en el horario de 11 a 15 horas. El monto máximo a colocar será de VN USD 1.803,36 M, a un precio de USD 100,575 por cada 100 nominales. En el mercado hay expectativas por esta licitación del BOPREAL, que ahora también podrán usar los que tengan ganancias y dividendos no girados.

NEWSAN colocó ONs en pesos Clase 21 a tasa Badlar más un margen de corte de 600 bps, con vencimiento el 9 de mayo de 2025, por un monto nominal de ARS 13.060,7 M Y devengarán intereses en forma trimestral y amortizarán al vencimiento (bullet).

Hoy se pagará la renta del bono PZCBO, más el capital e intereses del CRCIO.

RENTA VARIABLE: Reportaron sus balances PAMP, TGSU2 e IRSA. El índice S&P Merval bajó 2,2%.

PAMPA ENERGÍA (PAMP) reportó en el 1ºT24 una ganancia neta atribuible a los accionistas de ARS 223.099 M (o ARS 164 por acción). En dólares la compañía ganó en el 1ºT24 de USD 267 M (+89% YoY).

TRANSPORTADORA DE GAS DEL SUR (TGSU2) reportó en el 1ºT24 un beneficio neto integral de ARS 55.932 M, comparado a la utilidad neta del 1ºT23 de ARS 21.963 (+154,7% YoY).

IRSA (IRSA) reportó en el 3ºT24 (año fiscal) una pérdida de -ARS 333.995 M (atribuible -ARS 319.500 M) vs. la ganancia del 3ºT23 de ARS 50.326 M (-763,7% YoY).

Se estima que hoy reporten sus balances: Grupo Financiero Galicia (GGAL), Bolsas y Mercados Argentinos (BYMA), Telecom Argentina (TECO2), Edenor (EDN) y Cablevisión Holding (CVH), entre las más importantes.

Después de siete ruedas de alzas, el índice S&P Merval mostró una corrección de 2,2% y se ubicó en los 1.463.623,78 puntos, después de registrar de manera intradiaria un máximo por encima de 1.500.000 unidades. Valuado en dólares (al CCL), el principal índice perdió 0,9% y cerró en los 1.337,25 puntos.

El volumen operado en acciones alcanzó el martes los ARS 19.025,9 M, mientras que en Cedears se negociaron ARS 10.481,4 M.

Las acciones que mejor comportamiento tuvieron fueron las de: Grupo Financiero Valores (VALO) +8,8%, Telecom Argentina (TECO2) +4,2% y Transener (TRAN) +3,3%, entre las más importantes. Terminaron en baja: BBVA Banco Francés (BBAR) -5,7%, Grupo Supervielle (SUPV) -5,3% y Grupo Financiero Galicia (GGAL) -4,3%, entre otras.

En la plaza externa, las acciones argentinas ADRs cerraron el martes con precios mixtos. Terminaron en alza: Telecom Argentina (TEO) +5,5%, Bioceres (BIOX) +4,1% y MercadoLibre (MELI) +2,1%, entre las más importantes. Cayeron: Grupo Supervielle (SUPV) -3,7%, Despegar (DESP) -3,3% y BBVA Francés (BBAR) -3,2%, entre otras.

Indicadores y Noticias locales

El mercado estima una inflación para abril de 9% (R.E.M. del BCRA)

Según el Relevamiento de Expectativas de Mercado (R.E.M.) publicado por el BCRA, se redujeron en 28 puntos porcentuales (pp) las expectativas de inflación para el acumulado de 2024. De esta forma, se prevé un aumento de precios de 161,3%. Para abril, el mercado espera un aumento del IPC de 9%, mientras que para mayo se espera 7,5%, lo que se consolidaría un índice de un sólo dígito. Para 2024, el mercado prevé una retracción del PIB de 3,5%, en tanto para 2025 el PIB crecería 3,4%. Las proyecciones para el tipo de cambio nominal se ubicaron en ARS 886,6 por dólar para el promedio de mayo, ARS 43,4 menos por dólar respecto a la estimación de abril. Para la tasa de interés, se espera que se ubique en mayo en 50,5% TNA (equivalente a una tasa efectiva mensual de 4,2%) y una disminución hasta 40,0% TNA en diciembre.

La venta de insumos para la construcción cayó en abril 33,2% YoY (Construya)

El Índice Construya (que mide la evolución de las ventas de productos para la construcción al sector privado) registró una recuperación de 6,43% desestacionalizada mensual, aunque se mantuvo por debajo del nivel con una caída del 33,2% YoY.

El Gobierno propuso pagar con un bono a empresas de energía

La propuesta del Gobierno, por medio del Ministerio de Economía, es cancelar con un bono soberano la deuda por subsidios energéticos, lo cual incluye a generadoras eléctricas y productoras de gas. De esta forma, se abrirá la emisión del Bonar AE38 por unos ARS 600.000 M durante la próxima semana.

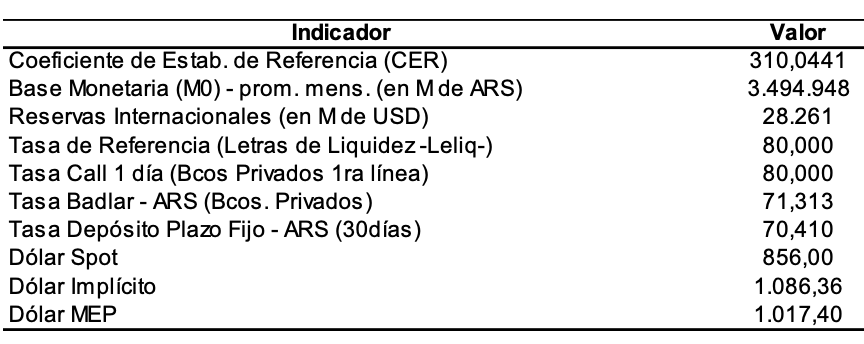

Indicadores monetarios

Las reservas internacionales brutas crecieron ayer USD 101 M y finalizaron en USD 27.788 M.

Tipo de cambio

El dólar contado con liquidación (implícito) cayó el martes ARS 13,96 (-1,3%) y se ubicó en los USDARS 1.094,70, dejando una brecha con la cotización del mayorista de 24,3%. Mientras que el dólar MEP (o Bolsa) bajó ARS 15,98 (-1,5%) y terminó ubicándose en ARS 1.048,49, marcando un spread con la divisa que opera en el MULC de 19,1%.

El tipo de cambio mayorista subió 50 centavos ayer y cerró en USDARS 878,50 (vendedor), en un marco en el que el BCRA compró USD 219 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.