[:es]www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. bajan, pero los mercados se encaminan a importantes ganancias semanales

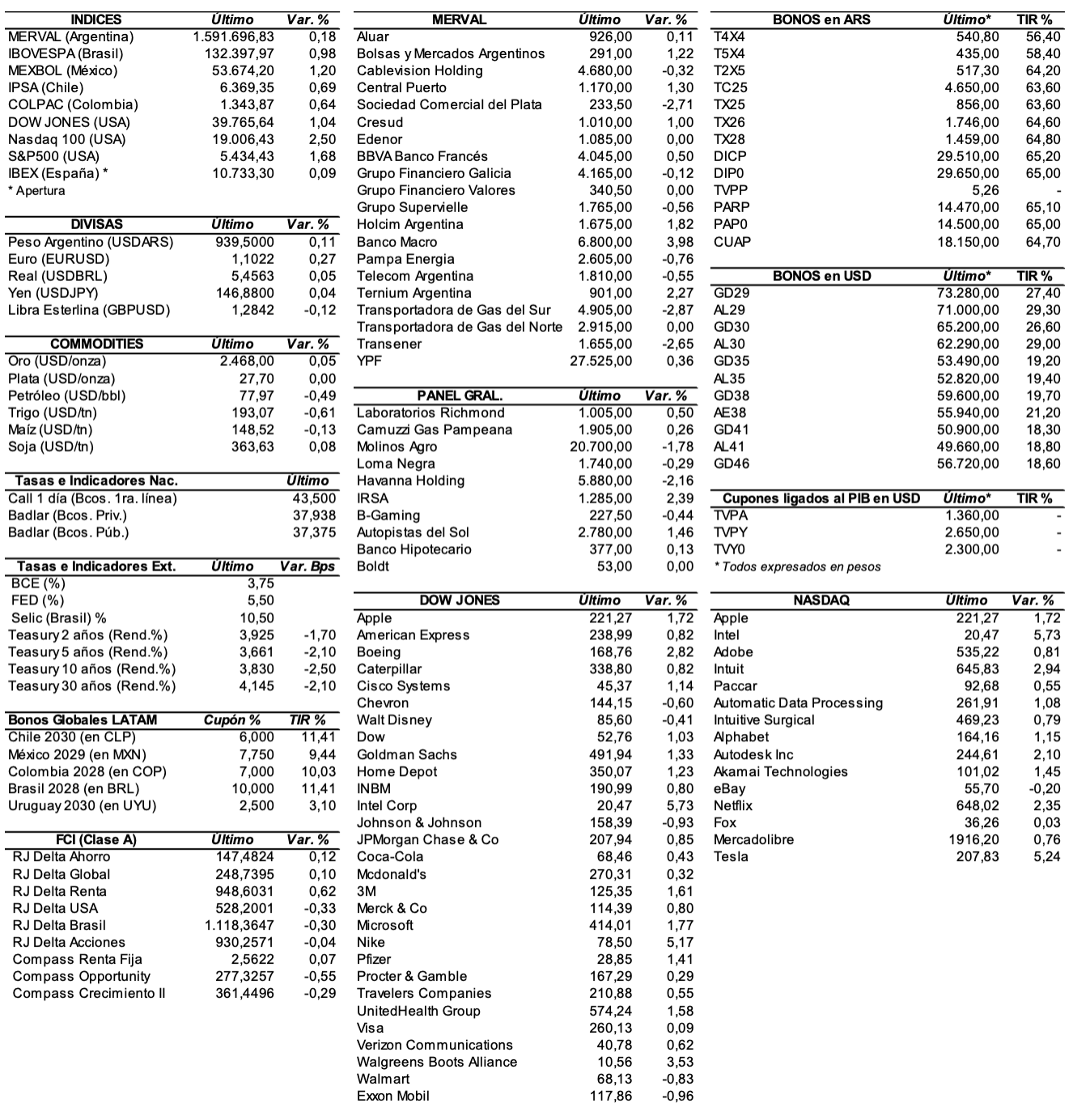

Los futuros de acciones de EE.UU. bajan (Dow Jones -0,08%, S&P 500 -0,13%, Nasdaq -0,02%), pero se encaminan a importantes ganancias semanales, ya que los datos económicos razonablemente saludables ayudaron a aliviar las preocupaciones sobre una desaceleración económica.

En la sesión regular del jueves, el Dow Jones subió un 1,39%, el S&P 500 ganó un 1,61% y el Nasdaq Composite avanzó un 2,34%. Nueve de los 11 sectores del S&P cerraron al alza, liderados por consumo discrecional (+3,2%), tecnología (+2,5%) y materiales (+1,6%).

Las grandes tecnológicas obtuvieron fuertes ganancias, incluyendo Nvidia (+4,1%), Amazon (+4,4%), Meta Platforms (+2%), Broadcom (+5,4%) y Tesla (+6,3%).

Los mercados reaccionaron positivamente a un informe de ventas minoristas de julio mejor de lo esperado (1,0% vs 0,3% est.), augurando un buen desempeño del gasto del consumidor y de las ganancias. Un alentador informe semanal de solicitudes de subsidio por desempleo calmó los temores sobre un debilitamiento del mercado laboral.

En cuanto a la semana, se espera que el S&P 500 registre una ganancia de más del 3% y el Nasdaq Composite más del 5%, lo que representaría sus mayores ganancias semanales desde noviembre. El Dow Jones ha subido más del 2% en lo que va de semana, lo que también marcaría su mejor rendimiento semanal de este año.

Los datos de inflación en EE.UU. esta semana han puesto sobre la mesa un recorte de tasas de interés por parte de la Fed por primera vez en más de cuatro años en su próxima reunión en septiembre, aunque los datos saludables del mercado laboral, así como las ventas minoristas, sugieren un recorte de 25 pb en lugar de algo más agresivo.

Hay datos de sentimiento de la Universidad de Michigan que se publicarán hoy, pero mucha atención se centrará en la reunión de la banca central de la próxima semana en Jackson Hole, Wyoming, donde el presidente de la Fed, Jerome Powell, tendrá la oportunidad de afinar su mensaje antes de la reunión de política monetaria de septiembre.

Las principales bolsas de Europa suben, encaminados hacia su segunda semana consecutiva de ganancias. El Stoxx 600 sube 0,18% rumbo a su mejor performance desde el 10 de mayo.

El índice DAX de Alemania avanza 0,53%, el CAC 40 de Francia gana 0,15%, mientras que el FTSE 100 del Reino Unido registra contracción de 0,52%.

Los mercados asiáticos subieron. El Nikkei 225 ganó un 3,64% para superar los 38.000 puntos por primera vez desde el 1 de agosto. El Topix ganó un 2,99% para cerrar en 2.678,6 puntos, registrando su mejor semana desde 2020.

El índice Hang Seng de Hong Kong subió un 1,88%, mientras que el CSI 300 de China continental aumentó un 0,11% para cerrar en 3.345,63 puntos, extendiendo sus ganancias por segundo día consecutivo.

El rendimiento de los Treasuries a 10 años de EE.UU. baja a 3,87%, mientras se evalúan los datos y perspectivas de la economía. El rendimiento del bono a 10 años de Alemania opera en línea con los norteamericanos.

El petróleo baja, pero se encamina a una semana positiva debido a señales de resiliencia económica en EE.UU.

El oro sube, mientras datos económicos de EE.UU. más sólidos de lo esperado incidirían en la magnitud de los recortes de tasas de la Fed.

La soja baja, cercana a mínimos de casi 4 años, ante una oferta abundante y una demanda relativamente baja.

El dólar (índice DXY) baja, luego que las ventas minoristas redujo los temores sobre una recesión en EE.UU.

La libra sube, luego que las ventas minoristas británicas aumentaron en julio.

NOTICIAS CORPORATIVAS

FORD (F) está retirando alrededor de 85,000 SUVs Explorer equipados con el paquete Police Interceptor Utility por preocupaciones de un incendio en el motor, según informó la Administración Nacional de Seguridad del Tráfico en las Carreteras (NHTSA, por sus siglas en inglés).

TEXAS INSTRUMENTS (TXN) firmó un memorando preliminar de términos no vinculante con el Departamento de Comercio de EE.UU. El acuerdo contempla hasta USD 1,6 Bn en financiamiento directo propuesto bajo la Ley CHIPS y Ciencia para apoyar la construcción de tres fábricas de obleas de semiconductores de 300 mm en Texas y Utah.

APPLIED MATERIALS (AMAT) ganó USD 2,12 por acción sobre ingresos de USD 6,78 Bn. Los mercados habían previsto solo USD 2,02 por acción en ganancias y USD 6,67 Bn en ingresos.

COHERENT (COHR) ganó USD 0.61 por acción sobre ingresos de USD 1,31 Bn, mientras que los mercados pronosticaron USD 0,60 por acción y USD 1,28 Bn, respectivamente. La empresa también ofreció rangos de orientación para el trimestre actual que estuvieron en línea con las estimaciones de consenso.

H&R BLOCK (HRB) anunció un aumento del 17% en el dividendo y una recompra de acciones por USD 1,5 Bn. HRB también informó que ganó USD 1,89 por acción sobre ingresos de USD 1,06 Bn durante el cuarto trimestre fiscal.

AUTODESK (ADSK): Bloomberg informó que los ejecutivos continuaron utilizando una estrategia de ventas a pesar de haber dicho que la dejarían de lado e ignoraron los riesgos relacionados con la práctica. Según Bloomberg, este plan permitió a ADSK ofrecer descuentos a algunos clientes corporativos que pagarían por adelantado por contratos de varios años.

AMCOR (AMCR) registró USD 3,54 Bn en ingresos para el período de tres meses, menos que los USD 3,57 Bn previstos por los mercados. Sin embargo, AMCR ganó USD 0,21 por acción, superando ligeramente la estimación de USD 0,20 por parte de los mercados.

KROGER (KR) realizó su último movimiento para la propuesta de fusión de USD 25.000 M con su rival más pequeño Albertsons (ACI), anunciando planes para reducir los precios de comestibles en USD 1.000 M después de la finalización del acuerdo.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: Las ventas minoristas en el Reino Unido aumentaron un 0,5% MoM en julio de 2024, después de una disminución revisada a la baja del 0,9% en junio y en línea con las expectativas del mercado. En términos interanuales, las ventas minoristas aumentaron un 1,4%, recuperándose de una caída revisada del 0,3%.

ASIA: La economía de Malasia creció un 5,9% YoY en el 2ºT24, en comparación con los datos preliminares de un crecimiento del 5,8% y un aumento del 4,2% en el 1ºT24. En términos ajustados estacionalmente, el PIB avanzó un 2,9% QoQ, acelerándose desde un crecimiento revisado al alza del 1,5% en el 1ºT24.

COLOMBIA: El PIB creció un 2,1% interanual YoY en el 2ºT24, acelerándose desde un aumento del 0,7% en el 1ºT24 y marcando el crecimiento más fuerte desde el primer trimestre de 2023. En términos trimestrales ajustados por estacionalidad, la economía creció un marginal 0,1%.

PERÚ: El PIB creció un escaso 0,21% YoY en junio de 2024, desacelerándose bruscamente desde una expansión del 5,04% en el mes anterior.

ARGENTINA

RENTA FIJA: Bonos en dólares cerraron en alza, después que Milei asegurara que tiene garantizado el rollover de la deuda para parte de 2025

Los bonos en dólares terminaron el jueves en alza, ante un mejor apetito por el riesgo global, pero frente a expectativas que Argentina pueda hacer frente a los compromisos en lo que queda de 2024 y 2025. El riesgo país medido por el EMBI+Argentina se redujo 25 unidades (-1,7%) y se ubicó en los 1490 puntos básicos.

En el exterior, el AL29 subió 0,5%, el AL30 1,4%, el AL35 +4,7%, el AE38 0,7%, y el AL41 0,5%. El GD29 ganó 0,7%, el GD30 +0,6%, el GD35 +1,5%, el GD38 +1,3%, el GD41 +1,2%, y el GD46 +0,9%. En BYMA, el AE38 tuvo un alza de 2,5%, el AL35 +1,9%, el AL30 +0,9%, el AL29 +0,7%, y AL41 +0,6%. El GD35 subió 1,7%, el GD38 +1,6%, el GD41 +1,4%, el GD46 +0,9%, el GD30 +0,6% y el GD29 +0,2%.

Los bonos en pesos ajustables por CER sumaron una rueda más de alzas, un día después de conocerse la inflación oficial de julio la cual resultó apenas por encima de lo previsto, pero desacelerándose respecto al mes anterior: el PARP ganó 3,6%, el DICP +3,5%, el TX28 +2,9%, el TX26 +1,8%, el TX25 +1,8%, el TC25 +1,7%, y el T2X5 +1,4%, entre los más importantes.

El presidente Javier Milei, en el marco de la Expo Real Estate, aseguró que el Gobierno tiene garantizado el rollover de la deuda para parte de 2025, debido a la recomposición de las cuentas públicas. Además, confirmó que se está diseñando el Presupuesto 2025 a prueba de cambios macroeconómicos. Se trata de una manera distinta de escribir el Presupuesto para asegurar el cumplimiento del déficit cero.

Por otro lado, a través de la Comunicación “A8090”, el Central fijó las regulaciones específicas para las Cuentas Especiales de Regularización de Activos (CERA), establecidas en el marco del proceso de blanqueo de capitales con la que el Gobierno busca aumentar el ingreso de divisas y estabilizar las cuentas públicas.

El banco de inversión JPMorgan, afirmó en su último informe que Argentina necesita levantar el cepo cambiario para mejorar las expectativas económicas, lo que produciría beneficios adicionales, como una probable reclasificación a mercado emergente.

Bonistas acreedores de la provincia solicitaron un juicio sumario en EE.UU. en el tribunal del Distrito Sur de Nueva York. El pasado 24 de febrero, La Rioja, debía abonar USD 16 M de capital de un bono en moneda extranjera que fue emitido en 2017 para financiar un parque eólico, que terminó vendiendo.

Asimismo, la jueza federal de Nueva York Loretta Preska le ordenó a Argentina pagar USD 142 M a un grupo de bonistas.

Hoy pagará la renta del título CRCKO, más el capital e intereses de los bonos BL2G4, BLG24, CRCJO y S16G4.

RENTA VARIABLE: El S&P Merval ganó ayer 2,3% y acumula en la semana una suba de 3,8%

El índice S&P Merval mostró ayer una suba de 2,3% y cerró en los 1.643.874,96 puntos, prácticamente en el valor máximo registrado de manera intradiaria de 1.647.640,84 unidades. Valuado en dólares (al CCL), el principal índice subió 0,4% y se ubicó en los 1.328,77 puntos.

El volumen operado en acciones en ByMA alcanzó los ARS 34.572,3 M, mientras que en Cedears se negociaron ARS 24.663,2 M.

Las acciones que más subieron ayer fueron las de: Bolsas y Mercados Argentinos (BYMA) +7%, BBVA Banco Francés (BBAR) +5,5%, Cresud (CRES) +4,3%, Loma Negra (LOMA) +4%, y Telecom Argentina (TECO2) +3,6%, entre otras.

Sólo cerraron en baja: Grupo Financiero Valores (VALO) -0,4%, y Aluar (ALUA) -0,3%.

En el exterior, las acciones argentinas ADRs cerraron con mayoría de subas el jueves: IRSA (IRS) +5,9%, MercadoLibre (MELI) +5,2%, BBVA Banco Francés (BBAR) +4,7%, Cresud (CRESY) +4,4%, Despegar (DESP) +3%, y Edenor (EDN) +2,7%, entre las más importantes.

PAMPA ENERGÍA (PAMP) incorporó un nuevo equipo de perforación en Vaca Muerta. La compañía confirmó que el Ensign-768 se está montando en el área de Rincón de Aranda, en donde el objetivo es perforar un PAD (o Isla de Petróleo) de cuatro pozos hasta fin de año. La iniciativa forma parte de los compromisos asumidos con la provincia y se espera que el PAD esté en producción el próximo año.

Indicadores y Noticias locales

La capacidad instalada en la industria de junio fue del 54,5% (INDEC)

En junio, la utilización de la capacidad instalada en la industria se ubicó en 54,5%, nivel inferior al del mismo mes de 2023, que fue del 68,6%. Las principales incidencias negativas se observan en las industrias metálicas básicas y en la industria metalmecánica excepto automotores.

La industria cayó en junio un 19,5% YoY (UIA)

En junio, la actividad industrial experimentó una disminución del 19,5% YoY y del 5,7% MoM, debido en parte a la reducción en los días hábiles. Esto representa 13 meses de descensos continuos y una caída acumulada del 14,1% en el primer semestre.

El consumo en supermercados y autoservicios habría caído en julio un 16,1%

En julio, el consumo en supermercados y autoservicios habría registrado una disminución del 16,1% YoY, según privados, con una moderación en el AMBA (7,3%) y una caída más pronunciada en las provincias (21,4%). En lo que va del año, la caída acumulada es del 9,6%.

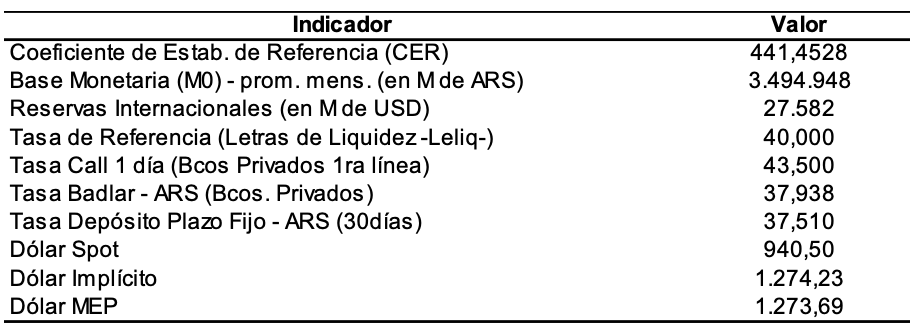

Indicadores monetarios

Las reservas internacionales brutas cayeron el jueves USD 154 M y finalizaron en USD 27.417 M.

Tipo de cambio

El dólar contado con liquidación (implícito) subió ayer ARS 7,25 (+0,6%) y cerró en USDARS 1.275,84, mostrando una brecha con la cotización del mayorista de 35,5%. En tanto, el dólar MEP (o Bolsa) aumentó ARS 7,40 (+0,6%) y se ubicó en USDARS 1.276,21, marcando un spread con la divisa que opera en el MULC de 35,6%.

El tipo de cambio mayorista aumentó 50 centavos y se ubicó en los USDARS 941,50 (vendedor), en un contexto en el que el BCRA compró USD 29 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.[:]