Informe Diario 07 de Diciembre de 2021

- 07 de diciembre de 2021

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL

Futuros de EE.UU. operan con fuertes subas, mientras se reduce la incertidumbre

Los futuros de acciones de EE.UU. operan esta mañana con fuertes subas (S&P 500 +1,4%, Dow Jones +1% y Nasdaq +1,9%), mientras los inversores buscan monitorear la evolución de la economía más allá del impacto potencial de la variante ómicron del coronavirus. El repunte fue liderado por acciones relacionadas con viajes, como aerolíneas y operadores de cruceros.

Los inversores apuestan a que la nueva cepa puede causar una enfermedad más leve de lo que se temía. En ese contexto, es probable que la Fed decida duplicar el ritmo de reducción de sus estímulos a razón de USD 30 Bn al mes en su reunión de política monetaria de la próxima semana.

Se publicarán las exportaciones, importaciones y la balanza comercial de octubre.

Las principales bolsas de Europa operan en alza, debido a que los inversores reaccionan a los nuevos desarrollos relacionados con la variante ómicron.

El asesor médico jefe de la Casa Blanca, el Dr. Anthony Fauci, dijo que los datos iniciales con respecto a la variante eran “alentadores”, aunque advirtió que se necesita más información para comprenderla por completo y realizar una evaluación final.

Creció la producción industrial de Alemania en octubre y el PIB de la eurozona en el 3°T21. Los índices ZEW de confianza inversora en Alemania y la eurozona no mostraron variaciones significativas en diciembre.

Los mercados en Asia cerraron en alza, recuperándose de las pérdidas del lunes, cuando Wall Street recuperó el optimismo ya que la variante ómicron podría no ser tan grave como se temía. El índice Hang Seng de Hong Kong lideró las subas, con las acciones de casinos y desarrolladores inmobiliarios aumentando. Las acciones tecnológicas también se recuperaron de las caídas previas.

Por otra parte, el banco central de China anunció después del horario de mercado que recortará la cantidad de efectivo que los bancos deben mantener como reservas, siendo la segunda vez que lo hace este año.

Crecieron las importaciones más que las exportaciones de China en noviembre, y se redujo el superávit comercial. Mejoró el indicador económico adelantado en octubre, mientras que se contraería el PIB de Japón en el 3°T21.

El dólar (índice DXY) opera sin cambios, ya que los inversores esperan que los primeros indicios que la variante ómicron podría ser moderada se demuestren correctos, permitiéndole a la Fed avanzar en la reducción de estímulos.

El euro registra un retroceso, presionado por la postura moderada del BCE frente a las crecientes presiones inflacionarias, en contraposición con la decisión de la Fed de avanzar en la reducción de estímulos.

La libra esterlina muestra una leve caída, cotizando próximo a su mínimo de 11 meses, cuando los inversores esperan que el Banco de Inglaterra mantenga las tasas de interés estables en la reunión de la próxima semana.

El petróleo WTI opera con fuertes alzas, ya que las preocupaciones sobre el impacto de la variante ómicron en la demanda mundial de combustible disminuyen, mientras las negociaciones nucleares con Irán no avanzan.

El oro sube levemente, aunque un dólar más firme y los rendimientos de los bonos del Tesoro de EE.UU. más altos afectan a la demanda del metal como activo de cobertura inflacionaria.

La soja opera con leves pérdidas, aunque las preocupaciones sobre la escasez de suministros en medio del clima seco en Brasil y la fuerte demanda de exportaciones estadounidenses apuntalan a los precios.

Los rendimientos de los Treasuries de EE.UU. operan sin cambios, mientras los inversores monitorean la evolución de la variante ómicron del Covid-19 y el posible endurecimiento de la política monetaria de la Reserva Federal.

Los rendimientos de los bonos europeos registran un leve aumento.

NOTICIAS CORPORATIVAS

INTEL CORP (INTC) planea cotizar públicamente acciones de su unidad de automóviles autónomos Mobileye. INTC dijo que haría pública la unidad en EE.UU. a mediados de 2022 a través de una IPO. La medida podría valorar a Mobileye en USD 50 Bn.

LUCID GROUP (LCID) recibió una citación de la SEC solicitando la producción de ciertos documentos relacionados con una investigación. Lucid es la última startup de vehículos eléctricos que se hizo pública a través de un acuerdo SPAC que será investigado por la SEC.

WELLS FARGO (WFC) recibió calificación de “overweight” desde “equal weight” por parte de Morgan Stanley. Morgan Stanley dijo que WFC es la acción más sensible de los activos en su cobertura y que los futuros de fondos federales más altos justifican una mejora. La firma nombró a WFC como una de las principales elecciones de 2022.

ALIBABA (BABA) dio a conocer una reorganización de sus negocios de comercio electrónico nacionales e internacionales. Alibaba también dijo que reemplazará a su director financiero. Estos anuncios impactaron positivamente en el precio de las acciones.

LATINOAMÉRICA

COLOMBIA: La inflación registró un incremento de 0,50% MoM en noviembre, quedando por encima que lo esperado e impulsada por un importante repunte en los precios de los alimentos, que afectó otros sectores. Entre enero y noviembre la inflación acumulada aumentó 4,86% YoY, en tanto que para los últimos 12 meses alcanzó un 5,26%.

MÉXICO: La inflación interanual se habría acelerado en noviembre a su mayor nivel en más de dos décadas, de acuerdo a estimaciones de mercado. En ese sentido, la inflación se habría incrementado 7,22% YoY, comparada con el 6,24% de octubre. De confirmarse la estimación, se trataría del registro más alto desde el 8,11% de enero de 2001. Esto refuerza las expectativas de suba de tasas por quinta ocasión consecutiva.

ARGENTINA

RENTA FIJA: Bonos en dólares continúan subiendo, atentos a las negociaciones con el FMI

BONOS: Los bonos en dólares sumaron una rueda más de ganancias, extendiendo la recuperación desde mínimos de 14 meses, en un maraco de expectativas sobre las negociaciones entre Argentina y el FMI para renegociar la deuda con el organismo.

Además, los inversores aguardan que el Gobierno presente a mediados de diciembre el plan plurianual en el Congreso que marcará las pautas en tales negociaciones entre las partes.

En este sentido, el riesgo país medido por el EMBI+Argentina se redujo 1,8% y se ubicó en los 1747 puntos básicos.

Un equipo económico argentino viajó a Washington durante el fin de semana para avanzar en el diálogo para reestructurar la deuda con el FMI.

No obstante la directora del Fondo, Kristalina Georgieva, afirmó que hay mucho por hacer todavía al referirse a un posible acuerdo.

Los puntos en discusión para lograr el acuerdo pasan fundamentalmente por definir el ritmo de achicamiento del déficit fiscal, un plan para la recuperación de reservas, el freno a la inflación y la reducción de la brecha cambiaria.

Por su parte, en Bank of América (BofA) proyectan una recuperación en etapas de los bonos argentinos, de acá hasta que se apruebe un acuerdo con el FMI hacia marzo de 2022. El banco de inversión afirma que, si bien el Gobierno parece estar acelerando las negociaciones con el Fondo, los mercados están expectantes a un progreso real y medidas concretas.

Asimismo, los bonos en pesos continúan subiendo ante las elevadas expectativas de inflación para los próximos 12 meses. Según el índice de bonos del IAMC, los soberanos de corta duration ganaron en promedio +0,2%, en tanto que los de larga duration subieron en promedio +1,3%.

TELECOM ARGENTINA colocará hoy ONs Clase 10 denominadas en UVAs pagaderas en pesos al valor UVA aplicable, a tasa fija, a 42 meses de plazo, por un monto de hasta ARS 1.500 M (ampliable al equivalente de hasta ARS 12.000 M). Por otro lado, la empresa colocará ONs en pesos, a tasa Badlar más un margen de corte a licitar, a 18 meses de plazo, por un monto de hasta ARS 1.500 M (ampliable hasta ARS 2.000 M). Ambas ONs devengarán intereses en forma trimestral y amortizarán al vencimiento (bullet). La subasta se realizará de 10 a 16 horas de hoy.

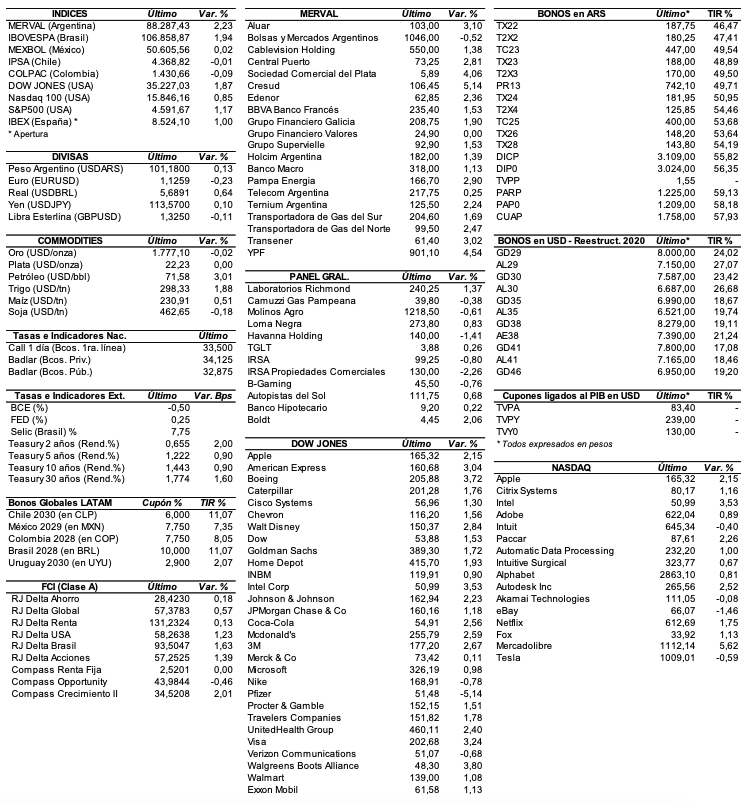

RENTA VARIABLE: En línea con las bolsas externas, el S&P Merval ganó ayer 2,2%

Tras la suba de la semana pasada, donde impacto positivamente el hecho que el Gobierno enviara una misión a Washington para negociar con el FMI, el mercado local de acciones continuó subiendo a la espera de la presentación del Programa Plurianual el cual marcará las pautas en las negociaciones con el Fondo.

En este marco, el índice S&P Merval subió ayer +2,2% y cerró en los 88.287,43 puntos, prácticamente en los valores máximos registrados de manera intradiaria.

El volumen operado en acciones en ByMA alcanzó en el inicio de la semana los ARS 1.458,9 M, ubicándose por debajo del promedio diario de la semana anterior. En Cedears se negociaron ayer ARS 3.922,8 M.

Sobresalieron al alza las acciones de: Cresud (CRES) +5,1%, YPF (YPFD) +4,5%, Sociedad Comercial del Plata (COME) +4,1%, Aluar (ALUA) +3,1%, Transener (TRAN) +3%, y Pampa Energía (PAMP) +2,9%, entre las más importantes.

La única acción que cerró en baja fue la de: Bolsas y Mercados Argentinos (BYMA) -0,5%. Mirgor (MIRG) terminó prácticamente estable.

En la plaza de Nueva York, las acciones argentinas ADRs cerraron con mayorías de alzas. Se destacó IRSA Propiedades Comerciales (IRCP) que subió +11,3%, seguida por Despegar (DESP) +8,5%, Mercado Libre (MELI) +5,6%, Edenor (EDN) +5,2%, YPF (YPF) +4,5% y Central Puerto (CEPU) +4,2%.

Sólo cerró en baja la acción de IRSA (IRS) que perdió ayer -1,1%.

Indicadores y Noticias locales

La producción de vehículos aumentó en noviembre 42,7% YoY (ADEFA)

Según la ADEFA, la producción de vehículos registró en noviembre una suba de 13,4% MoM, pero con una suba de 42,7% por sobre el volumen de noviembre 2020 alcanzando las 46.490 unidades, mientras que las ventas disminuyeron 11,5% YoY. Asimismo, el sector exportó 32.513 vehículos, reflejando una suba de 25,3% MoM y creció 182,6% YoY. En el acumulado de los primeros once meses del año, la producción aumentó 74,0 %, al tiempo que las exportaciones aumentaron 98,6%. Asimismo, las ventas del sector registraron una suba de 10,2% en los primeros nueve meses del año.

Expectativas industriales registraron suba de 5,7% en noviembre

De acuerdo a la UADE, el Índice de Expectativas Industriales (IEI) que describe las perspectivas de la industria manufacturera argentina para los próximos tres meses, registró una suba en noviembre de 5,7% y se ubicó en 47,9 puntos. En ese sentido, las expectativas industriales avanzaron con respecto al mes anterior, ubicándose en la zona de contracción económica. Sin embargo, las expectativas sobre la utilización de la capacidad instalada se encuentran dentro de la zona de expansión económica.

Depósitos en dólares cayeron USD 761 M en noviembre

Según privados, los depósitos en dólares cayeron aproximadamente USD 761 M en noviembre, con lo cual registraron una contracción de 4,7% siendo el mayor monto desde el mes de octubre de 2020 (-USD 1.476 M), mes de alta inestabilidad cambiaria. Los depósitos en divisas cayeron en un total de USD 424 M en los últimos tres días hábiles del mes.

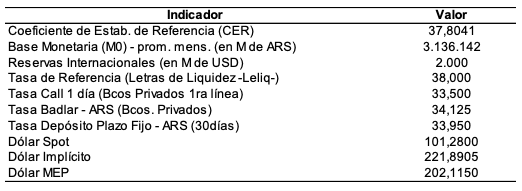

Indicadores monetarios

Las reservas internacionales cayeron el lunes USD 13 M y finalizaron en USD 41.299 M.

Tipo de cambio

El dólar contado con liquidación (CCL) subió el lunes ocho centavos y se cubicó en los ARS 219,25, dejando una brecha con la cotización del oficial de 116,5%. Sin embargo, el dólar MEP (o Bolsa) bajó ARS 1,29 (-0,6%) y cerró en los ARS 202,27, marcando un spread con la divisa que opera en el MULC de 99,4%.

Por su lado, el tipo de cambio mayorista subió ayer 12 centavos y cerró en ARS 101,28 (para la punta vendedor), en un marco en el que el BCRA compró apenas USD 5 M tras un inicio de mes con importantes ventas.

Y Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.