Informe Diario del 14 de Julio de 2017

- 14 de julio de 2017

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, informes economiocos

GLOBAL:

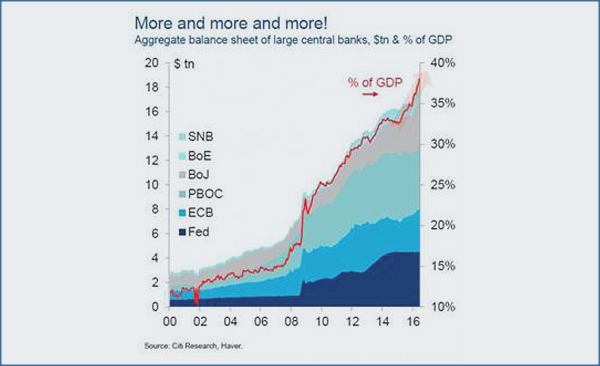

Bancos de EE.UU. presentaron sus resultados trimestrales. JPMorgan (JPM), Citigroup (C) y PNC Financial Services (PNC) reportaron ganancias e ingresos por encima de lo esperado. Wells Fargo (WFC) también reportó sus resultados (ganancias superiores a lo esperado mientras que menores ingresos). La acción caía 1,2% en el pre-market. Los buenos resultados y la emisión monetaria siguen impulsando las bolsa

ARGENTINA:

la AFIP no cobrará multas por las DJ presentadas hasta el 21/7 inclusive (solo personas humanas) Ganancias y Bienes La provincia de Bs As colocó un bono denominado en euros por EUR 500 M a 5 años de plazo, a un precio de EUR 99,455 el cual representó un rendimiento de 5,5%. El cupón fue de 5,375%. Los fondos obtenidos de esta emisión serán destinados a financiar el plan de infraestructura que lleva adelante la administración de María Eugenia Vidal como un objetivo central de su gobierno. Argentina está presentado ante el regulador del mercado estadounidense (SEC) un programa de emisión global de deuda soberana por USD 12.500 M, según datos de Bloomberg. PRECIOS DE BONOS: Los bonos en dólares en el exterior (mercado OTC) cerraron el jueves con precios dispares, en un marco en el que la tasa de retorno de los Treasuries a 10 años de EE.UU. volvió a sostenerse en el de 2,33%.

El mercado se prepara para la importante renovación de Lebacs del próximo martes, ultima fecha anterior a las PASO . Esperamos que el BCRA no logre renovar todos lo vencimientos y por consiguiente el dólar vuelva a subir un escalón que puede ser perfectamente controlado via mayor tasa de interés y eventuales ventas de divisa por parte de bancos oficiales . Pero no hay que perder de vista que los dos factores que anclaron el dólar del primer trimestre tienden a desvanecerse 1) sector publico: compra de dólares proveniente de colocación de deuda 2) sector privado: ventas de dólares cosecha y carry trade

Las Lebacs quedan entonces reservadas para inversores que sigan en pesos mas allá de la elección, de los contrario Letes y bonos en dólares son una opción protectiva

ESTADOS UNIDOS:

EE.UU. en positivo, con la atención de los inversores en la presentación de los resultados corporativos de varios bancos, mientras aguardan noticias sobre el encuentro entre Trump y Emmanuel Macron en Francia.

Hoy se dará a conocer la inflación del mes de junio (se estima una leve desaceleración).

Se proyecta un leve aumento de las ventas minoristas y la producción industrial, mientras que el índice de sentimiento de la Universidad de Michigan se mantendría estable.

Esta mañana, JPMorgan (JPM), Citigroup (C) y PNC Financial Services (PNC) reportaron ganancias e ingresos por encima de lo esperado, mientras que First Horizon National (FHN) soló informó ganancias que superaron las estimaciones.

Wells Fargo (WFC) también reportó sus resultados (ganancias superiores a lo esperado mientras que menores ingresos). La acción caía 1,2% en el pre-market.

First Republic Bank (FRC) las ganancias e ingresos publicadas inferiores a lo esperado por el mercado.

EUROPA:

Los principales mercados europeos subían levemente a la espera de novedades de la reunión entre Trump y el presidente de Francia, mientras los bancos de EE.UU. presentan sus balances.

Hoy no se publicarán indicadores económicos de relevancia.

ASIA Y OCEANÍA:

Los principales índices bursátiles de Asia cerraron ligeramente en alza, anticipando la presentación de los resultados corporativos de los bancos en EE.UU.

Se registró una leve desaceleración en el crecimiento de la producción industrial de Japón interanual.

AMÉRICA LATINA:

VENEZUELA: El Gobierno realizó el pago del cupón del bono Global 2034 por USD 70,3 M, cumpliendo con su obligación de deuda en medio de una persistente crisis económica y una tensa situación política.

BRASIL: El Instituto Brasileño de Geografía y Estadística (IBGE), informó que la actividad en el sector de servicios se contrajo 1,9% en mayo con respecto al mismo período de 2016, superando las expectativas del mercado, que esperaba una caída de 1,6%.

PERU: El Banco Central recortó su tasa de interés de referencia en 25 puntos básicos, a 3,75%, para enfrentar una desaceleración de la economía y tras una desaceleración de los precios al consumidor.

CHILE: Standard & Poor’s rebajó la calificación de crédito soberano de Chile a «A+» desde «AA-«, tras un largo período de débil crecimiento debido a los bajos precios del cobre, el principal producto de exportación del país. S&P mantuvo el panorama de la nota «estable» ya que espera una consolidación fiscal gradual y una recuperación económica sostenida, aunque lenta.

ECOPETROL: La petrolera anunció que abrirá una filial en México para llevar a cabo labores de exploración y extracción de crudo tras lograr la adjudicación de contratos en ese país. La empresa comentó que enfocará sus esfuerzos de los próximos 18 meses en buscar oportunidades de compra de reservas de crudo liviano en el continente americano, aprovechando una caja de aproximadamente USD 6.000 M con la que cerró el primer trimestre.

BONOS DEL TESORO:

Los rendimientos de Treasuries de EE.UU. caían levemente luego del tono optimista pero dovish de Yellen en el Congreso de EE.UU., aumentó la demanda de bonos. El retorno a 10 años se ubicaba en 2,3364%.

Los rendimientos soberanos europeos operaban en línea con los Treasuries, mostraban leves bajas, aunque se mostró más pronunciada en el correspondiente al bono de Francia.

MONEDAS EXTRANJERAS:

Esta mañana el dólar caía levemente (-0,06%) frente a las principales divisas. Los mercados se mantienen atentos al dato de inflación de EE.UU., el cual influiría en la determinación de la política monetaria a futuro.

El euro subía +0,12% mientras continúan las expectativas de una posible moderación de la política monetaria dovish del BCE en el mediano plazo.

El real brasileño mostraba una leve toma de ganancias (-0,10%) tras el fuerte avance de ayer. Los mercados reaccionaron positivamente a la condena de la Justicia brasileña al ex-presidente “Lula” Da Silva.

COMMODITIES:

El petróleo WTI operaba en alza (+0,78%), continuando la suba de ayer. Sin embargo, el compromiso de la OPEP para reducir la oferta mundial no logra cumplir su objetivo, por lo que persiste la resistencia a la suba del precio.

El oro subía ligeramente 0,08% mientras los inversores se mantenían a la espera de datos económicos en EE.UU.

La soja subía +0,76% a USD/tn 365,56 tras la fuerte caída de ayer producto del último informe de la USDA en el que prevé un aumento en la producción. El maíz operaba a USD/tn 147,54 y el trigo a USD/189,76.

MERVAL / ECONOMÍA ARGENTINA:

RENTA FIJA: Argentina está presentando ante la SEC un programa de emisión global de deuda por USD 12.500 M.

Argentina está presentado ante el regulador del mercado estadounidense (SEC) un programa de emisión global de deuda por USD 12.500 M, según datos de Bloomberg. Este año, el Gobierno recaudó unos USD 10.100 M en los mercados externos con la emisión de bonos denominados en dólares estadounidenses y francos suizos.

La provincia de Buenos Aires colocó un bono denominado en euros por EUR 500 M a 5 años de plazo, a un precio de EUR 99,455 el cual representó un rendimiento de 5,5%. El cupón fue de 5,375%.

Las ofertas recibidas alcanzaron los EUR 3.200 M, es decir 6,4 veces por encima del monto originalmente colocado.

Los fondos obtenidos de esta emisión serán destinados a financiar el plan de infraestructura que lleva adelante la administración de María Eugenia Vidal como un objetivo central de su gobierno.

Según el Ministro de Economía de la provincia, Hernán Lacunza, este año no se emitiría más deuda en los mercados internacionales, dado que ya estaría ejecutado el 93% del programa financiero previsto para 2017.

EPEC (Empresa Provincial De Energía De Córdoba) está preparando la emisión de una ON a 5 años por USD 100 M, según fuentes de mercado. EPEC es una compañía eléctrica controlada por la Provincia de Córdoba. La amortización de los títulos sería semestral a partir del segundo año (capitalizaría los dos primeros años) y serán garantizados por la provincia. Se espera que el rendimiento al que saldría el bono sea cercano al 7,5%.

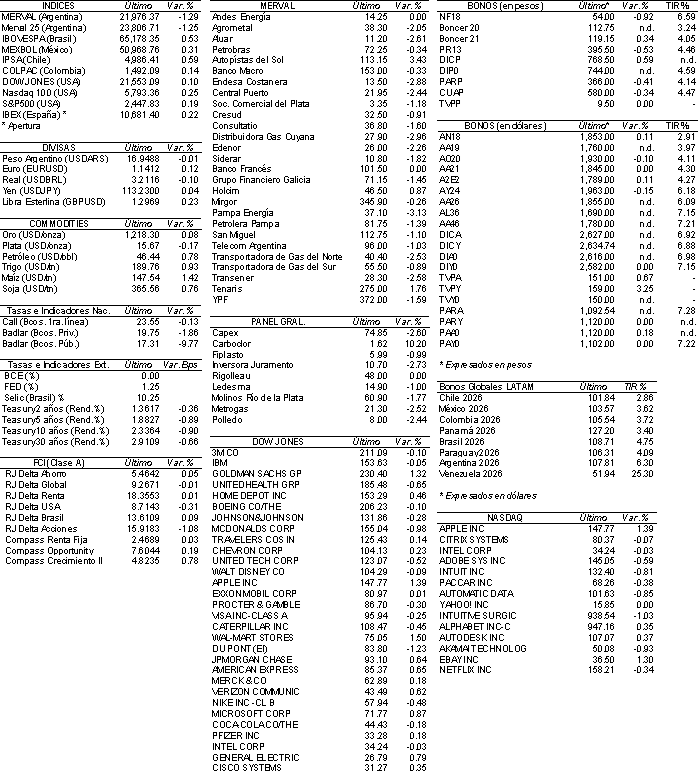

Los bonos en dólares en el exterior (mercado OTC) cerraron el jueves con precios dispares, en un marco en el que la tasa de retorno de los Treasuries a 10 años de EE.UU. volvió a sostenerse en el de 2,33%.

En la BCBA, los principales bonos en dólares cerraron en su mayoría con ligeras subas. Esto se dio a pesar que el tipo de cambio se mantuvo estable en el mercado mayorista.

El riesgo país medido por el EMBI+Argentina apenas disminuyó 0,2% y se ubicó en los 429 puntos básicos.

RENTA VARIABLE: Influenciado por la pérdida de las acciones energéticas el Merval cayó 1,1%.

El índice Merval cerró ayer con una baja de 1,1% y se ubicó en los 21.976,37 puntos, influenciado por la pérdida que sufrieron acciones energéticas.

Una de las principales caídas fue la de la acción de Pampa Energía (PAMP), que perdió 3% con casi el 30% del volumen total en acciones operado en la BCBA.

Otras acciones que se mostraron en baja fueron las de: Distribuidora Gas Cuyana (DGCU2), Endesa Costanera (CECO2), Aluar (ALUA), Transener (TRAN), Transportadora de Gas del Norte (TGNO4), Central Puerto (CEPU) y Edenor (EDN), entre otras.

Sin embargo, el jueves subieron sólo Autopistas del Sol (AUSO), Tenaris (TS) y Holcim (JMIN).

El volumen operado en acciones en la Bolsa de Comercio creció respecto al día previo y se ubicó en ARS 418,2 M.

En Cedears se negociaron ARS 25,4 M.

NOTICIAS MACROECONÓMICAS:

Crecieron los precios mayoristas y el costo de construcción (INDEC)

Según INDEC, aumentaron en junio los precios mayoristas (+1,9%) y el costo de la construcción (+0,9%), ambos indicadores en relación al mes anterior. De esta manera, las subas acumuladas durante el primer semestre del año fueron 7,5% y 13,1%, respectivamente.

Aumentó la canasta ejecutiva 12% durante el primer semestre (UCEMA)

El informe elaborado por la UCEMA indicó que la inflación en la Canasta del Profesional Ejecutivo (CPE) acumuló en el primer semestre del año una suba de 12%. El incremento mensual en junio fue de 1,4%, sumando un alza de 22,4% en los últimos doce meses. Los gastos que impulsaron la suba fueron educación, vivienda y servicios básicos (2,9%), alimentos y bebidas (1,4%). La CPE evalúa el costo de una canasta de consumo para el grupo familiar de un profesional ejecutivo.

En mayo subió la tenencia de Lebac en bancos (BCRA)

Según datos oficiales que ofrece el BCRA la tenencia de Lebac para carteras de inversión propias en los bancos creció 24,2% en mayo, siendo la banca extranjera la que más apostó por títulos del BCRA con un aumento de 50% en su stock para tenencia propia. Para los bancos públicos dicha suba fue de 13% en relación al mes anterior de abril. Dichas inversiones fueron casi tres veces más de lo que se destina a financiar al sector privado.

Lanzan el primer Fondo Común de Inversión de Bitcoins en Argentina

Crypto Assets Fund (CAF) será el primer fondo común de inversión en Bitcoins en Argentina y America Latina, el cual invertirá USD 50 M con el objetivo de triplicar e incluso quintuplicar dicho capital para mediados de 2020. El Banco Industrial será el proveedor bancario del fideicomiso. El proyecto fue recientemente incluido en un listado de Forbes, como uno de los Hedge Funds más atractivos para invertir en este segmento.

Nuevo plazo para presentar Ganancias y Bienes Personales ante la AFIP

La AFIP estableció una nueva prórroga hasta el 21 de julio, en la cual no cobrará multas, por las declaraciones juradas del impuesto a las ganancias y bienes personales que se presenten hasta esa fecha. Tal medida tiene como objetivo facilitar el cumplimiento de las obligaciones tributarias.

Tipo de Cambio

El dólar minorista cerró estable el jueves en ARS 17,26 vendedor. El hecho que el BCRA intervenga en el mercado secundario de Lebac subiendo las tasas a casi 27%, está alentando a las inversiones en pesos y eso frena la demanda de dólares. Por su parte, el tipo de cambio mayorista también cerró estable y quedó en ARS 16,97 para la punta vendedora. A su vez, el dólar implícito bajó dos centavos a ARS 17,09, mientras que el dólar MEP quedó prácticamente estable en ARS 16,98.

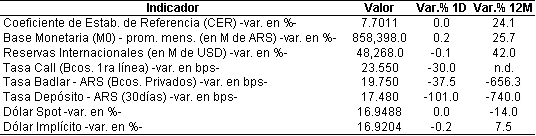

Indicadores Monetarios

Las reservas internacionales finalizaron en USD 48.268 M, disminuyendo respecto al día anterior USD 58 M.

Indicadores Financieros

Fuente: Bloomberg

Ver precios de acciones, bonos, y otra info. útil en: http://www.fundacioncapital.org.ar/index.php?codigo=21010

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA