Informe Diario del 19 de Julio 2017

- 19 de julio de 2017

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, informes economiocos

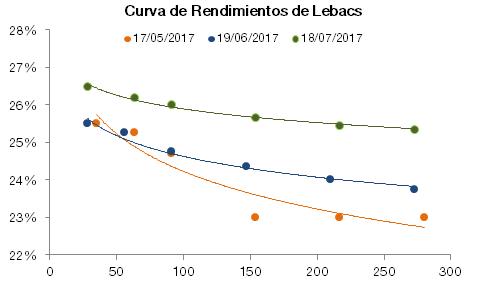

ARGENTINA: En la licitación de ayer la tasa de la Lebac de 28 días se ubicó en un 26,50%

En la licitación de ayer, la tasa de la Lebac de 28 días se ubicó en un nivel atractivo de 26,50%, en línea con lo esperado, lo que significó un incremento de 100pb respecto a la licitación del mes de junio.

Para el resto de los plazos los incrementos fueron incluso superiores, registrándose una suba de 130pb para el plazo de 150 días (25,65%) y de 160pb para el plazo de 273 días (25,35%). Finalmente el BCRA adjudicó $467.623mn en Lebacs, renovando así un 90% de los vencimientos.

Como resultado, hubo una expansión monetaria de $81.000mn en la economía., el peso (mayorista) se depreció 1% hasta $17,23, llegando así a su nivel mínimo desde el 5 de julio, cuando cerrara la jornada en $17,11. YPF emitió ayer en los mercados internacionales un bono a 10 años por USD750mn, por encima de los USD500mn que se aguardaban inicialmente. La tasa de corte se ubicó en 6,95%.

GLOBAL:

Otra jornada de importantes resultados trimestrales domina al mercado. Los funcionarios del Banco Central Europeo (BCE) estarán evaluando las posibles opciones sobre los estímulos monetarios para el próximo año, aunque es de esperar que se muevan con cautela para no frenar la recuperación de las economías europeas. Ante la expectativa de una reducción gradual de los estímulos, esperamos que el euro continúe apreciándose frente a las principales monedas en el mediano plazo, y que las acciones europeas del sector financiero se vean beneficiadas.

ESTADOS UNIDOS:

Al cierre de esta edición, Los futuros de EE.UU. operaban neutros (con sesgo alcista), mientras los inversores se preparan para una jornada con varias empresas reportando sus resultados trimestrales.

La reforma de salud continúa mostrando dificultades luego que tres senadores (de 52) del Partido Republicano y los 48 senadores del Partido Demócrata, anunciaron que no apoyarán la anulación y posterior reemplazo de “Obamacare”.

Ayer, tanto el líder de la mayoría del Senado, Mitch McConnell, como también el presidente Trump, pidieron una votación para revocar el sistema de salud Obamacare y presentar una alternativa más adelante.

El índice de precios al consumidor interanual de junio mostró una fuerte desaceleración al ubicarse en 0,6% frente al 1,5% registrado anteriormente.

Hoy se dará a conocer el resultado de construcciones iniciales y permisos de construcción por el mes de junio (se espera un aumento de ambos datos). Además, se prevé que los stocks de crudo continuarán descendiendo.

Ayer por la tarde IBM (IBM) reportó ganancias superiores a lo estimado, pero sus ingresos no cumplieron con las expectativas del mercado al registrar una caída en sus ventas anuales por vigésimo primer trimestre consecutivo. Los ingresos por servicio de nube continúan mostrando crecimiento. La acción cae 3% en el pre-market.

Morgan Stanley (MS) publicó esta mañana ganancias e ingresos por encima de las expectativas del mercado. La acción subía 1% en el pre-market.

US Bancorp (USB), Northern Trust (NTRS), Morgan Stanley (MS) y M&T Bank (MTB) reportarán sus resultados trimestrales antes de la apertura del mercado. Mientras que Qualcomm (QCOM), American Express (AXP), United Rentals (URI) y T-Mobile (TMUS) lo harán al finalizar la jornada.

EUROPA:

Los principales mercados europeos subían tras anuncios y resultados corporativos positivos que se publicaron en la Región.

Hoy no se darán a conocer indicadores económicos de importante relevancia.

ASIA Y OCEANÍA:

Los principales índices bursátiles de Asia cerraron en alza, impulsados por la caída del dólar que cayó a mínimos de más de diez meses.

Para hoy se proyecta un fuerte aumento del superávit comercial de Japón. Este resultado se lograría a pesar de una importante desaceleración de las exportaciones, superior a la de las importaciones.

AMÉRICA LATINA:

PERU: Trabajadores mineros prevén iniciar esta semana una huelga indefinida contra las medidas laborales del gobierno de Pedro Pablo Kuczynski que podría paralizar el sector, pero las empresas aplicarán planes de contingencia para minimizar los efectos de la paralización. La huelga será acatada por los 56 sindicatos mineros del país según comentó la Federación Nacional de Trabajadores Mineros, Metalúrgicos y Siderúrgicos del Perú.

PERU: En mayo se registró una caída la producción de cobre y oro, aunque repuntó la actividad de zinc. La producción de cobre tuvo una caída interanual de 1,02%, a 210.305 toneladas, mientras que para el mismo período la producción de oro cayó un 6,25%. En tanto la producción de zinc repuntó un 24,4% interanual, a 126.427 toneladas, por un incremento de la extracción del metal en la mina Antamina, controlada por BHP Billiton y Glencore.

COLOMBIA: El Índice de Confianza del Consumidor (ICC), elaborado por la firma Fedesarrollo, mostró una recuperación en junio, al ubicarse en -11,7%, frente al -16,9% de mayo, aunque se mantuvo en terreno negativo. El indicador se deterioró levemente frente al -11,3% que marcó en junio de 2016.

AMERICA MOVIL: La gigante mexicana de telecomunicaciones anunció junto con la coreana Samsung Electronics un acuerdo de colaboración tecnológica que tiene como principal meta acompañar la implementación de la Red 4.5G en México y otros países de América Latina, y continuar el perfeccionamiento y comercialización de productos y soluciones inteligentes.

MONEDAS EXTRANJERAS:

Esta mañana el dólar subía +0,18% tras la caída de ayer, producto de la negativa del Senado por tratar la propuesta de reforma de salud de Trump, generando así incertidumbre por el resto de la agenda de proyectos.

El euro mostraba una toma de ganancias (-0,23%) tras la suba provocada por las expectativas de cambio de la política expansiva del BCE.

El yen se mantenía estable, tras la suba de ayer impulsada por el aumento de la aversión al riesgo (debido a la incertidumbre política en EE.UU.) y por los temores a una posible recesión económica.

COMMODITIES:

El petróleo WTI operaba en alza (+0,30%) mientras se espera una caída en los inventarios de crudo en EE.UU. Sin embargo, persisten las preocupaciones de un exceso mundial de producción por parte de los miembros de la OPEP.

El oro registraba una toma de ganancias (-0,23%) tras la fuerte suba de ayer. Los inversores comienzan a descontar un ajuste gradual de las tasas de interés (dándole impulso al precio). Sin embargo, el optimismo por la economía china presiona a la baja.

La soja subía +0,47% a USD/tn 369,88. El maíz cotizaba a USD/tn 150,89 y el trigo a USD/tn 185,72.

Los rendimientos de Treasuries de EE.UU. subían luego de las importantes caídas registradas ayer. Hoy los mercados se mantendrán atentos a los nuevos datos económicos y a los eventos políticos en Washington DC. El retorno a 10 años se ubicaba en 2,2776%.

Los rendimientos de bonos soberanos europeos operaban dispares, luego de las fuertes caídas observadas ayer (especialmente en el Reino Unido), expectantes de la reunión de política monetaria del BCE que se llevará a cabo mañana.

CORPORATIVAS:

TESLA (TSLA): Sumó dos directores independientes a su junta directiva, nombrando al CEO de 21st Century Fox, James Murdoch, y Linda Johnson, CEO de Johnson Publishing.

NOVARTIS (NVS): La farmacéutica ayer superó las estimaciones de ganancias trimestrales gracias a las desinversiones estratégicas que contribuyeron a aumentar las ganancias netas. Los ingresos de la empresa se encontraron en línea con las previsiones de analistas y sus acciones reaccionaron 1,8% al alza.

BANK OF AMERICA (BAC): El banco reportó ganancias trimestrales de USD 0,46 por acción, por encima de las estimaciones del mercado. Los ingresos también superaron los pronósticos. Las tasas de interés más altas ayudaron a contrarrestar los efectos de la caída en ingresos por trading.

ELECTROLUX (ELUXY): Las acciones de la compañía suben 5,5% en las operaciones de hoy después de darse a conocer los pronósticos de resultados para el tercer trimestre que superan ampliamente los resultados del segundo.

IDEMITSU KOSAN (IDKOF): La empresa emitirá 48 M de acciones después que un tribunal rechazara el intento de los fundadores de la compañía de impedir la oferta pública. La familia Idemitsu, que fundó la compañía, está en desacuerdo con los planes de la administración para adquirir Showa Shell Sekiyu. La venta de nuevas acciones diluiría la participación de la familia en la compañía y su voto en ella. Las acciones treparon 1,97%.

MERVAL ARGENTINA:

RENTA FIJA: Bonos soberanos en el exterior retomaron las pérdidas.

Luego de la recuperación que manifestaron la semana pasada, los bonos retomaron las pérdidas en un contexto en el que los inversores siguen de cerca el movimiento del tipo de cambio de cara a las elecciones legislativas del mes de octubre.

Además, afectó a los precios de los soberanos en dólares las primeras encuestas que dan cuenta que en la Provincia de Buenos Aires podría ganar la ex presidente Cristina de Kirchner.

También los inversores se mostraron preocupados por la resolución de la AFIP, que reglamentó uno de los temas más conflictivos de la reforma que gravó la renta financiera en 2013: la venta de acciones y bonos argentinos por parte de residentes del exterior, además de hacerlo en forma retroactiva.

Asimismo, en la Bolsa de Comercio, los principales bonos en dólares el martes cerraron con precios al alza, debido principalmente a la fuerte suba que mostró el dólar mayorista en el mercado cambiario.

El riesgo país medido por el EMBI+Argentina ayer se incrementó 2,4% y se ubicó en los 435 puntos básicos.

YPF emitió ayer una Obligación Negociable (ON) por USD 750 M, a 10 años con un cupón de 6,95% y a un precio a la par (USD 100 por cada 100 nominales), el cual representó un retorno igual al cupón. Hasta el momento, en lo que va de este año, la petrolera lleva emitido USD 1.000 M en el mercado externo con bonos denominados en francos suizos y dólares.

TGLT está preparando la emisión de ONs convertible por USD 150 M a 10 años en los mercados internacionales a través del único banco organizador de la operación, Itaú BBA USA. El período de suscripción comenzó el pasado 15 de julio y estaría finalizando el 25 de julio para fijar precios ese mismo día sujeto a las condiciones del mercado. Las notas regirán bajo Ley de Nueva York.

En un contexto en el que la inflación minorista núcleo aún permanece en niveles elevados, el Banco Central decidió elevar las tasas de las Lebac en línea con sus intervenciones en el mercado secundario.

En este escenario, el rendimiento de la letra más corta a 28 días de plazo se incrementó 100 puntos básicos a 26,50% anual.

Las ofertas alcanzaron los ARS 476.273 M y se adjudicaron títulos por ARS 467.623 M. En valor efectivo, se adjudicaron ARS 450.991 M para cubrir los vencimientos de la semana por ARS 532.022 M. De esta manera, el Central expandió la base monetaria en ARS 81.031 M, con una baja en el stock de ARS 64.399 M.

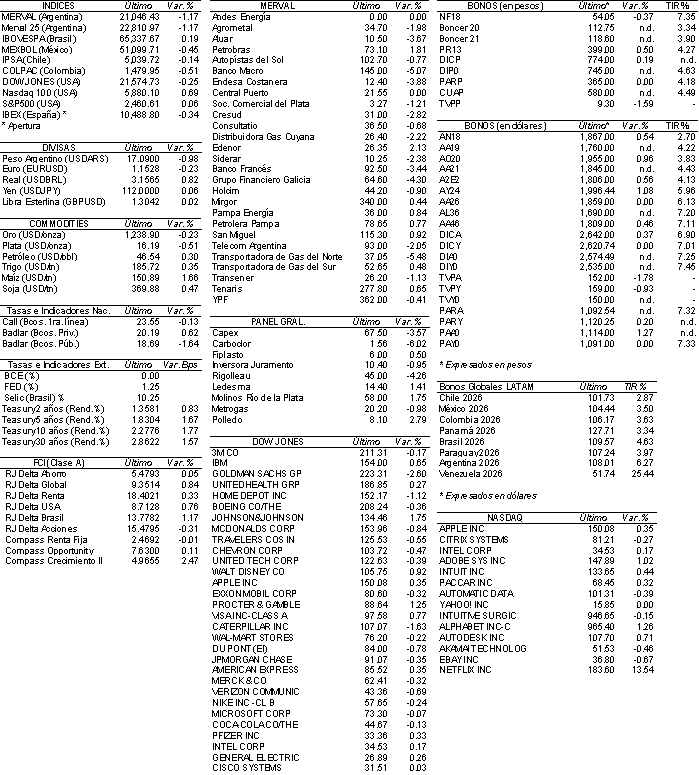

RENTA VARIABLE: El índice Merval cayó 1,2% y cerró levemente por encima de las 21.000 unidades.

El índice Merval extendió la baja de las últimas jornadas y cerró el martes en 21.046,43 puntos, 1,2% menos respecto al cierre anterior, en medio de la incertidumbre sobre la licitación de Lebacs y luego qué primeras encuestas dieran desfavorables para el Gobierno en las próximas PASO.

En este contexto, el Merval acumula en las últimas cinco jornadas una merma del 4,9% y cae en lo que va de julio 4%.

Las acciones más afectadas fueron: Transportadora de Gas del Norte (TGNO4), Banco Macro (BMA), Grupo Financiero Galicia (GGAL), Endesa Costanera (CECO2), Aluar (ALUA), Banco Francés (FRAN) y Cresud (CRES), entre otras.

Sin embargo, ayer subieron: Edenor (EDN), Petrobras (APBR), San Miguel (SAMI), Pampa Energía (PAMP), Petrolera Pampa (PETR) y Tenaris (TS), entre las más importantes.

El volumen operado en acciones en la Bolsa de Comercio el martes tuvo un incremento en relación al cierre previo y ascendió a ARS 568,6 M. En tanto, en Cedears se negociaron ARS 8,1 M.

NOTICIAS MACROECONÓMICAS:

En el 2°T17 la economía creció a una tasa de 4% anual (BCRA)

Según datos económicos, el presidente del BCRA Federico Sturzenegger sostuvo que en el segundo trimestre del año la economía creció a una tasa de 4% anual y de 1% en relación al primer trimestre. Dicho crecimiento está sustentado en tres indicadores: precios mayoristas en baja, expectativas inflacionarias estables y hacía la baja y recuperación del crédito.

Inflación de julio estaría cerca del 2% (privados)

Consultoras privadas estiman que en base a los aumentos en naftas, expensas, prepagas, cigarrillos y vacaciones de invierno, la inflación del mes de julio se acercaría al 2%, mientras que la inflación anual sería 21%.

Durante 2016, en la Ciudad de Buenos Aires cayó la demanda de gas

El consumo de gas durante 2016 en la Ciudad de Buenos Aires cayó 6,1% respecto al año 2015, aunque la cantidad de usuarios aumentó 0,4%. Las caídas se dieron en industria (1,5%), gas natural comprimido (1,4%), y en sector comercial (0,8%). Dichos datos surgen de un informe del Centro de Estudios de Servicios Públicos y Privados.

Aumentaron levemente los puestos de trabajo en el primer trimestre (INDEC)

El INDEC informó que el empleo creció 0,3% en el 1°T17, lo que representa 19.846.000 asalariados y no asalariados, del sector privado y del sector público. INDEC difundió la Cuenta de Generación del Ingreso e Insumo de la mano de obra correspondiente al primer trimestre del año donde indicó que, del total de los puestos de trabajo, aproximadamente 15 millones correspondieron a asalariados.

Tipo de Cambio

El dólar minorista cerró el martes en ARS 17,39 (vendedor), subiendo 20 centavos en relación al cierre anterior. Los inversores optaron por dolarizarse debido al temor de un posible sobrante de pesos a raíz de la caída en el stock de Lebac. Esto se dio a pesar que el mercado esperaba un incremento en la tasa de rendimiento de las Letras del BCRA, que se realizó tras el cierre del mercado. Por su lado, el tipo de cambio mayorista subió 32 centavos marcando un nuevo récord y cerró en ARS 17,27 para la punta vendedora. De esta manera, el billete norteamericano en dicho mercado cambiario marcó la mayor alza en dos meses. Asimismo, el dólar implícito ascendió 21 centavos a ARS 17,21, mientras que el MEP (o Bolsa) subió 23 centavos a ARS 17,18.

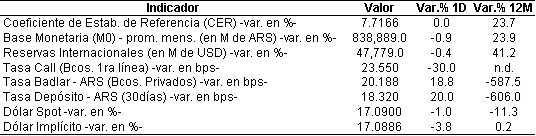

Indicadores Monetarios

Las reservas internacionales terminaron ayer en USD 47.779 M, disminuyendo USD 173 M respecto al lunes.

Indicadores Financieros

Ver precios de acciones, bonos, y otra info. útil en: http://www.fundacioncapital.org.ar/index.php?codigo=21010

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA