Informe Diario 19 de Abril de 2018

- 19 de abril de 2018

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, informes economiocos

www.maxintavalores.com opere on line , consulte sus inversiones, precios e informes.

GLOBAL: Bolsas globales sin grandes cambios. Inversores reaccionan a los nuevos balances publicados.

WALL STREET HOY

https://www.youtube.com/watch?v=n5NEOGzpKPQ

Estados Unidos:

Los futuros de EE.UU. operaban con ligeras bajas, a la espera de una nueva tanda de resultados corporativos.

Hoy se espera una ligera reducción de los pedidos iniciales por desempleo de la semana finalizada el 14 de abril.

También se espera una baja del Panorama de negocios de la Fed Filadelfia en abril y el índice líder de marzo.

Esta mañana, Procter & Gamble (PG) presentó ganancias e ingresos que superaron las estimaciones del mercado. Por otro lado, la empresa comunicó que alcanzó un acuerdo para adquirir la unidad de consumo de salud de la empresa alemana Merck por USD 4,2 Bn. La acción de PG se mostraba estable en el pre-market.

Genuine Parts (GPC), Nucor Corp (NUE), WW Grainger (GWW), Novartis (NOVN) y Alliance Data Systems (ADS) publicarán sus balances antes de la apertura del mercado, mientras que E*TRADE Financial (ETFC) lo hará al finalizar la jornada.

CORPORATIVAS

AMERICAN EXPRESS (AXP): La empresa reportó ganancias de USD 1,86 por acción, que se ubicaron por encima de lo esperado. Por su parte, los ingresos también resultaron mayores a lo previsto. American Express también revisó al alza su guía de ganancias para todo el año. La acción registró un alza de 4% en el after-market.

ALCOA (AA): La productora de aluminio publicó beneficios y ventas que superaron las estimaciones del mercado. En su informe de resultados, Alcoa comentó que está proyectando un creciente déficit global para el aluminio este año. Esta mañana, la acción subía 4,7% en el pre-market.

AMAZON (AMZN): La empresa anunció una nueva opción de compra internacional que permite a clientes de todo el mundo comprar artículos desde EE.UU., ofreciendo una amplia variedad de formas de envío y monedas de pago. Por otro lado, Amazon y Best Buy lograron un acuerdo para vender televisores inteligentes que ejecutan el sistema operativo Fire TV de Amazon.

PHILIP MORRIS (PM): reportó utilidades mayores a lo esperado, mientras que los ingresos se ubicaron por debajo de lo previsto. Por otro lado, la compañía elevó su guía de ganancias para todo el 2018 a USD 5,4 por acción. En el pre-market, PM caía 0,8%.

UNILEVER (UL): La empresa reportó cifras de ventas correspondientes al 1ºT18 que se ubicaron en línea con lo esperado por el consenso del mercado. Por otro lado, Unilever comunicó que se siente confiada que los accionistas apoyarán la decisión de modificar la estructura corporativa de la compañía. Sus acciones caían 1,7% esta mañana.

TAIWAN SEMICONDUCTOR MANUFACTURING (TSM): La proveedora de chips de Apple y Nvidia informó una guía de ingresos para el 2ºT18 inferior a lo proyectado por el mercado. La empresa comentó que una débil demanda de teléfonos móviles tendrá un impacto negativo, a pesar del crecimiento en la minería de criptomonedas. Su ADR caía más de 5% en el pre-market.

Europa

Las principales bolsas europeas se mostraban estables, mientras los inversores reaccionan a nuevos balances trimestrales y al incremento en el precio del petróleo.

Se desaceleraron las ventas minoristas del Reino Unido durante marzo, cuando se esperaba un incremento.

Asia y Oceanía

Las principales bolsas asiáticas finalizaron hoy con ganancias, luego del cierre positivo de ayer en Wall Street y un nuevo incremento en el precio del petróleo.

Por otro lado, hoy finalizó la reunión de dos días entre el presidente Trump y el primer ministro japonés Shinzo Abe, en la que ambos mandatarios acordaron comenzar un nuevo diálogo comercial bilateral, mejorando el sentimiento de los inversores.

En Japón, hoy se conocerá la inflación de marzo, que mostraría una desaceleración respecto al mes anterior.

América Latina

PERÚ: Citibank proyectó que el Gobierno incrementará su captación de flujos de Inversión Extranjera Directa (IED) a USD 8.000 M este año, en comparación con los USD 6.800 M obtenidos el año pasado, incluso a pesar de las recientes tensiones comerciales a nivel internacional.

URUGUAY: La Cámara de Industrias del Uruguay (CIU) reveló que las expectativas de los empresarios industriales respecto a la economía y la empresa se mostraron a la baja en enero respecto a diciembre. Esto se debe al estancamiento en las ventas y la pérdida de fuentes de trabajo en el sector, que en el 4ºT17 cayó 2,9% YoY.

PETROBRAS: La petrolera estatal brasileña anunció la firma de un contrato por USD 320 M junto a General Electric (GE) para el suministro de equipamientos y servicios de mantenimiento para once centrales termoeléctricas que suman cerca del 80% de la capacidad total de Petrobras durante los próximos cuatro años. Según reveló Petrobras, el acuerdo sirve para ahorrar hasta un 25% en los costes operacionales y de mantenimiento de las centrales.

EMBRAER: La fabricante brasileña de aviones entregó 25 aeronaves en el 1ºT18, de las cuales 14 son comerciales (destinadas a aerolíneas de EE.UU., Europa y Asia) y 11 son aviones ejecutivos. La empresa espera finalizar el año con entregas de entre 105 y 125 aviones ejecutivos, y entre 85 y 95 comerciales. Finalmente, Embraer anunció que el próximo 27 de abril divulgará el valor consolidado de la cartera de pedidos firmes en dólares, junto con los resultados del 1ºT18.

Bonos del Tesoro

Los rendimientos de Treasuries de EE.UU. subían, continuando con los incrementos de ayer. Los mercados se mantienen expectantes a los comentarios de funcionarios de la Fed, junto con nuevas subastas del Tesoro. El retorno a 10 años se ubicaba en 2,8922%.

Los rendimientos de bonos soberanos se mostraban, en línea con los Treasuries de EE.UU. A pesar de los débiles datos económicos, aumentaron fuertemente los rendimientos en el Reino Unido.

Monedas

Esta mañana, el dólar (índice DXY) subía levemente (+0,08%). Se mantienen las expectativas hawkish de la Fed, aunque las tensiones comerciales y geopolíticas globales limitan las subas.

El euro se mostraba estable (con sesgo bajista). Las expectativas de un incremento en la tasa de referencia del BCE se redujeron, lo que amplía el spread entre los rendimientos del Treasury a 10 años y su equivalente alemán.

La libra esterlina mostraba un rebote de +0,11% tras la fuerte baja de ayer. Los débiles datos de inflación y de actividad económica reducen las expectativas de un incremento en la tasa de referencia del BoE para la próxima reunión de política monetaria.

Commodities

El petróleo WTI subía +0,44%, continuando el rally alcista de ayer debido a que el gobierno saudí quiere llevar la cotización a valores superiores a USD 80. Además, las sanciones internacionales contra Irán y la inesperada caída de inventarios en EE.UU. también limitarían a la oferta global de crudo.

El oro caía -0,19% mientras los inversores toman ganancias tras las subas de ayer. Las expectativas hawkish de la Fed limitan las subas, aunque las tensiones comerciales globales le dan soporte al precio, impulsando a la inflación de EE.UU.

La soja no registraba cambios luego de una jornada bajista, cotizando en USD/tn 386,96. Las mejoras climáticas en EE.UU. impulsarían a los rendimientos de la cosecha, presionando a la cotización a la baja. El trigo operaba en USD/tn 180,58 y el maíz en USD/tn 154,13.

Merval / Economía Argentina

RENTA FIJA: TGS hoy comienza suscripción de ONs por USD 500 M. Lanza rescate de bono 2020

Transportadora de Gas del Sur (TGS) lanzó una oferta para rescatar las ONs que tiene emitidas a 2020 con cupón de 9,625% por un monto de USD 191,6 M. Estos títulos cotizaron ayer a USD 104,8 por cada 100 nominales con un retorno de 4,67%. El precio de recompra sería de USD 103.53, según una presentación de la compañía.

La recompra está sujeta a la venta exitosa de nuevas ONs. En este marco, TGS está preparando la emisión de bonos por USD 500 M (ampliable hasta USD 700 M), con vencimiento a 5, 7 o 10 años. Las notas regirán bajo ley de Nueva York. La apertura de los libros es hoy.

Banco Ciudad pospuso hasta hoy la emisión de un bono peso-linked a 6 años, donde busca recaudar hasta USD 500 M. HSBC y Nomura son los organizadores de la operación. Los bonos regirán bajo ley de Nueva York. Los títulos tendrán una amortización en tres cuotas iguales a partir de 2022 y devengarán intereses trimestralmente. La agencia Moody’s asignó a las ONs una calificación de “B2”, mientras que Fitch de “B”.

Banco Galicia venderá ONs en pesos en dos tramos por hasta USD 571 M. Un título será a tasa fija a 24 meses, mientras que el otro a tasa variable a 36 meses de plazo. Banco Galicia y HSBC son los agentes colocadores locales. La emisión está prevista para el 23 de abril. Asimismo, el banco colocó un «Bono verde» por USD 100 M.

Los soberanos en dólares que cotizan en el exterior (mercado OTC) cerraron el miércoles con ligeras pérdidas, ante una nueva suba en la tasa de los UST10Y a 2,87%. Hoy la misma opera a 2,89%. En la BCBA, los principales bonos en dólares cerraron con caídas, frente a la baja del dólar mayorista que tuvo ayer.

El riesgo país medido por el EMBI+Argentina se redujo 0,8% a 398 puntos básicos.

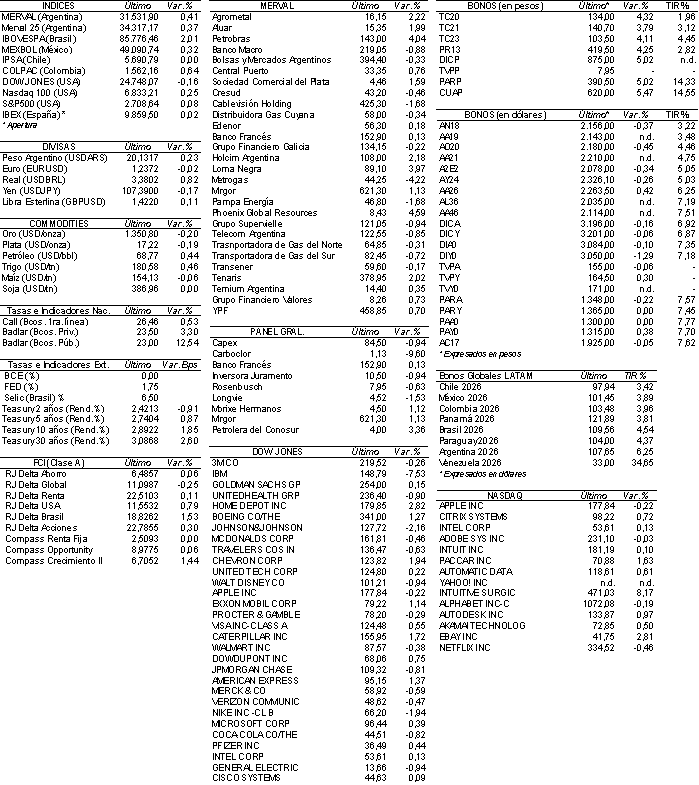

RENTA VARIABLE: El Merval subió 0,4%, operando selectividad y bajo volumen

El índice Merval mostró el miércoles una ligera suba y cerró en 31.531,90 unidades, en parte impulsado por las acciones del sector petrolero, en una jornada en la que el crudo tuvo una importante alza a nivel global después de una caída imprevista en los inventarios.

El mercado accionario llegó a subir 1,2% a mitad de la jornada, pero después mostró un ajuste desde los máximos tras la postergación por una semana de la sanción de la nueva ley del mercado de capitales. Ese proyecto junto con otros temas, es uno de los tantos requisitos que el MSCI requiere para la recategorización de Argentina a emergente.

El volumen operado en acciones en la BCBA volvió a caer y a ubicarse por debajo de los ARS 500 M (el monto alcanzó los ARS 490,1 M). En Cedears se negociaron ARS 12,9 M.

El mercado accionario volvió a estar selectivo. Sobresalieron al alza las acciones de: Phoenix Global Resources (PGR), Petrobras (PABR), Loma Negra (LOMA), Agrometal (AGRO), Holcim Argentina (HARG) y Tenaris (TS), entre las más importantes.

En tanto cayeron: Metrogas (METR), Pampa Energía (PAMP), Cablevisión Holding (CVH), Grupo Supervielle (SUPV), Banco Macro (BMA) y Telecom Argentina (TECO2), entre otras.

NOTICIAS MACROECONÓMICAS

Privados esperan para abril un aumento de hasta 2,5%

Tras el dato oficial de la inflación del mes de marzo, el cual arrojó una suba de 2,3% (acumula 6,7% en el primer trimestre), privados esperan que abril muestre un aumento de hasta 2,5%, producto del impacto de los incrementos de tarifas en dicho período.

Senado aprobó Ley de Compre Argentino y sancionó la reforma a la Ley de Competencia

La Cámara Alta aprobó ayer (por unanimidad) y convirtió en Ley, la reforma de Compre Argentino y a su vez sancionó con modificaciones y reenvió a Diputados la reforma a la Ley de Competencia. La Ley de Compre Argentino que les otorga prioridad a las pequeñas y medianas empresas en las compras que realice el Estado quien, a su vez, deberá privilegiarlas cuando haya diferentes ofertas y el margen no supere el 15%. La reforma a la Ley de Competencia busca sancionar a los responsables de la monopolización de precios y dar amparo a quienes los denuncien. Además, prohíbe todos los actos o conductas que distorsionen o influyan negativamente en las condiciones de mercado, entre otras cosas.

El consumo aumentó en el mes de marzo un 1,8% interanual (IMC)

El consumo aumentó en el mes de marzo un 1,8% interanual. Aunque en los últimos siete meses fue el menor crecimiento, según el Indicador Mensual de Consumo (IMC) elaborado por el Instituto de Trabajo y Economía. Sin embargo, la serie sin estacionalidad mostró una caída de 0,7% mensual, manifestando su tercera baja consecutiva.

Tipo de cambio

El dólar minorista perdió cuatro centavos ayer y se ubicó en los ARS 20,45 para la punta vendedora, en un contexto en el que hubo mayores ingresos del exterior y nuevos desarmes de posiciones en divisas. Esto se dio dos días después que el presidente del BCRA hablara el lunes de una posible suba de tasas de interés para mayo, en caso que no baje la inflación. El tipo de cambio mayorista cayó a su nivel más bajo desde febrero, al perder cuatro centavos y medio para cerrar en ARS 20,135 vendedor.

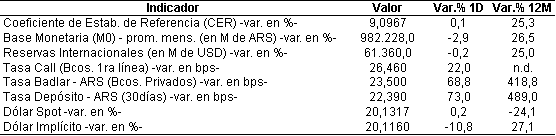

Indicadores monetarios

Las reservas internacionales se redujeron el miércoles USD 116 M y finalizaron en USD 61.360 M, debido a que se pagaron los servicios de los Bonar 2025 (AA25) y 2037 (AA37) por USD 145 M.

Indicadores Financieros

Fuente: Bloomberg

Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.org.ar/index.php?codigo=21010

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.