Informe Diario 30 de Julio de 2019

- 30 de julio de 2019

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos, Sin categoría

www.maxintavalores.com opere online , consulte sus inversiones, precios e informes.

GLOBAL:

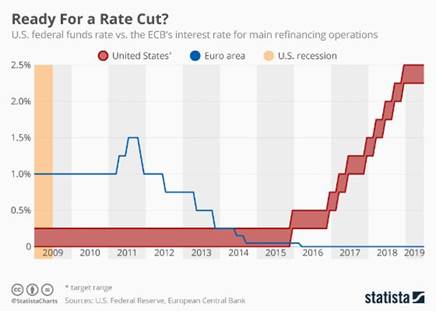

Futuros de EE.UU. operaban con bajas de 0.50% a la espera del recorte de tasas de la Fed. Las expectativas del mercado apuntan a un recorte de tasas de un cuarto de punto mañana, que sería el primer recorte de tasas en una década.

Fuerte baja las bolsas europeas del orden de 2.40% Hoy informan resultados Mastercard, Under Armour, Apple y Mondelez, entre otras.

El primer ministro Boris Johnson dijo que el actual acuerdo de divorcio estaba muerto y advirtió que, a menos que la UE acordara renegociar, Gran Bretaña se iría sin un tratado el 31 de octubre. La libra esterlina mostraba una contracción cotizando en el menor nivel en 27 meses , en medio de la creciente especulación que Gran Bretaña se encamina hacia un Brexit desordenado sin acuerdo con la Unión Europea.

El PIB de Francia registró una leve aceleración en el 2ºT19 (1,3% YoY preliminar vs 1,2% previo), mientras que los índices de confianza del consumidor de Alemania y la Eurozona se mantuvieron estables en valores positivos y negativos respectivamente. La inflación de Alemania registró una leve aceleración en julio respecto al dato previo. La confianza del consumidor del Reino Unido se mantendría estable en julio en valores de contracción (-13).

Los mercados en Asia cerraron con ganancias, después que el BoJ mantuviera estable su tasa de política monetaria, pero mencionó en su declaración de política que tomaría medidas de relajación adicionales si la economía pierde impulso para lograr la tasa de interés objetivo del 2%.

El petróleo WTI registraba ganancias a medida que el mercado apunta a un posible recorte de tasas, al tiempo que persisten las tensiones en Medio Oriente. El oro operaba con subas, mientras se esperan definiciones de la postura que adopte la Fed respecto a la magnitud del recorte de su tasa de referencia. La soja registraba leves bajas, cotizando en USD/tn 331,5, a medida que los mercados se centraban en las conversaciones comerciales entre EE.UU. y China.

Los rendimientos de bonos europeos registraban leves caídas, en línea con los US Treasuries.

ARGENTINA

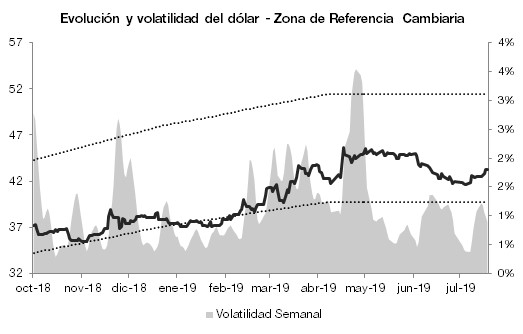

El dólar minorista inició la semana con una suba de 42 centavos para cerrar en ARS 44,93 (vendedor), y testeó su nivel máximo de seis semanas en medio de una mayor demanda por coberturas de cara a las elecciones primarias del 11 de agosto, y por la cercanía de fin de mes. Esto se dio a pesar de la intervención del Banco Central en el mercado de futuros. El tipo de cambio mayorista ascendió 48 centavos a ARS 43,83 (para la punta vendedora), en un marco en el que el Central subió nuevamente la tasa de interés de referencia para frenar la suba de la divisa.

Las reservas internacionales cayeron el lunes USD 66 M y finalizaron en USD 68.000 M.

La PROVINCIA DE BUENOS AIRES licitará hoy Letras del Tesoro en pesos a 30, 121 y 184 días de plazo, por un monto total de hasta ARS 1.400 M, correspondientes al octavo tramo del Programa de Emisión de Letras del Tesoro para el ejercicio 2019 por un total de ARS 19.862 M.

Los bonos nominados en dólares que operan en el exterior cerraron ayer con ganancias de hasta 1,3%, en un marco en el que los inversores están con la mirada puesta en los resultados que arrojarán las elecciones primarias, las cuales terminarán definiendo el camino hacia las generales del 27 de octubre, aunque la cautela continúa presente. El riesgo país medido por el EMBI+Argentina se redujo el lunes 1,3% y se ubicó en los 783 puntos básicos.

LELIQ: El BCRA colocó Letras de Liquidez (Leliq) en dos tramos por un monto total de ARS 279.397 M y convalidó una suba en la tasa de interés que en promedio se ubicó en el 59,994%.

El directorio de ARCOR resolvió (sujeto a las condiciones del mercado de capitales), solicitar la autorización para colocar en el mercado local una nueva ON Clase 12 por ARS 2.000 M, o un mayor valor según lo determinen los subdelegados. Dicha emisión se efectuará en el marco del Programa Global de Emisión de ONs por un valor de hasta USD 800 M, o su equivalente en otra u otras monedas.

TERNIUM ARGENTINA (TXAR) reportó en el 2ºT19 una utilidad neta atribuible a los accionistas de ARS 3.130,4 M vs. la ganancia de ARS 435,9 M obtenida en el mismo período del año anterior. En los primeros seis meses, la compañía ganó ARS 4.201,9 M frente a los ARS 2.990,3 M del mismo período de 2018.

CARBOCLOR (CARC) obtuvo un beneficio neto en el 2ºT19 de ARS 14,3 M vs. la ganancia del mismo período del año 2018 de ARS 7,6 M. En el primer semestre de 2019 la compañía obtuvo una utilidad de ARS 41 M frente a la pérdida neta del 1ºS18 de –ARS 2,9 M.

El 8/8 reportará Transportadora de Gas del Sur (TGSU2) antes de la apertura del mercado. También presentaría su balance ese mismo día: Transportadora de Gas del Norte (TGNO4), Edenor (EDN), Telecom Argentina (TECO2), Bolsas y Mercados Argentinos (BYMA), YPF (YPFD) y Grupo Supervielle (SUPV). En tanto, el 9/8 reportarían: Transener (TRAN), Mirgor (MIRG), Sociedad Comercial del Plata (COME) y Cablevisión Holding (CVH).

TENARIS (TS) anunció que su asamblea de accionistas aprobó el retiro del régimen de oferta pública y la cancelación de la cotización de las acciones de la empresa de BYMA. Pagarán ARS 565,55 para los tenedores de la acción con posición al 11 de junio pasado.

Por su lado, el mercado local de acciones arrancó la semana en alza, extendiendo la ganancia de la semana pasada, en un contexto más positivo para el Gobierno de cara a las elecciones presidenciales, luego de encuestas de opinión favorables y de buenos datos de la economía doméstica.

En este sentido, el índice S&P Merval cerró ayer con una suba de 1,9% y se ubicó en los 42.785,46 puntos, acumulando desde el mínimo registrado el pasado 22 de julio de 38.730 puntos, una ganancia de 10,5%.

El volumen operado en acciones en la BCBA ascendió el lunes a ARS 1.347,4 M, superando ampliamente el promedio diario de la semana anterior. En Cedears se negociaron ARS 18,3 M.

INVERSIÓN: De acuerdo a privados, la inversión registró una caída en junio de 8,9% YoY, medido en volumen físico y descontando el efecto de precios. En este sentido, la inversión acumuló en los primeros seis meses una baja de 13,4%. Asimismo, la inversión en equipos de origen nacional registró una contracción de 11,7%, mientras que los equipos importados cayeron 16,7%. El rubro de maquinaria y equipos cayó 14,2% YoY por lo que anotó trece meses de variaciones negativas de dos dígitos.

AUTOS 0KM: El Ministerio de producción informó que extenderán hasta agosto el plan de descuentos para comprar autos 0km. De esta manera, se podrán adquirir automóviles 0km livianos nacionales e importados con fuertes descuentos también durante el mes próximo. Dichas bonificaciones se aplicarán a operaciones de venta de contado o financiadas a través de créditos prendarios exclusivamente.

CARNES: Según el Rosgan (mercado ganadero de Rosario), En el primer semestre, Argentina exportó 225.726 toneladas de carne vacuna, lo que significa un crecimiento interanual de 47%. Es la tasa más alta del Mercosur: supera al 27% de Brasil, al dos 2% de Uruguay y a la caída del 8% de Paraguay. La clave de este fenómeno es la incesante demanda de proteínas de China, potenciada por la epidemia de peste porcina africana.

AUTOPARTES: Según privados, las ventas en dólares del sector alcanzaron los USD 2.126 M y cayeron 21,1% YoY en el 1ºS19. En ese sentido, las exportaciones alcanzaron los USD 782 M, lo que equivale a una disminución del 13,2% YoY. Por su parte, las importaciones del sector de autopartes en el período analizado totalizaron USD 4.336 M, lo que se traducen en una contracción de 27,5% YoY.

Estados Unidos:

Los futuros de acciones de EE.UU. operaban esta mañana con bajas (en promedio -0,3%). Los operadores se centran en la próxima reunión de la Fed, que comienza hoy. Las expectativas del mercado apuntan a un recorte de tasas de un cuarto de punto mañana, que sería el primer recorte de tasas en una década.

Además, los inversores continúan monitoreando la nueva ronda de conversaciones comerciales entre EE.UU. y China.

Los inversores también monitorearán la publicación de ganancias de importantes compañías. Las que informan resultados hoy son Mastercard, Under Armour, Apple y Mondelez, entre otras.

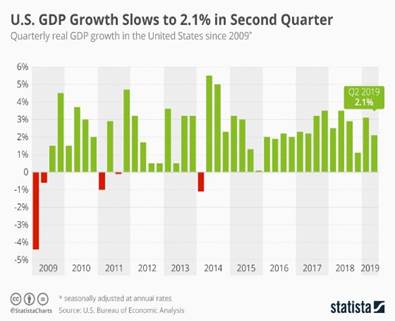

Se publicarán datos de ingresos y gastos personales de junio, mientras que se desaceleraría el crecimiento de las ventas pendientes de vivienas (0,5% MoM vs 1,1% previo). La confianza del consumidor del Conference Board de julio aumentaría fuertemente (125 vs 121,5 previo).

BEYOND MEAT (BYND) reportó una pérdida del 2ºT19 de USD 9,4 M, o USD 0,24 por acción, con ingresos de USD 67,3 M. El mercado esperaba pérdidas de USD 0,09 por acción con ingresos de USD 52,5 M. La compañía reveló que planea vender 3,25 M de acciones adicionales en una oferta secundaria.

PROCTER & GAMBLE (PG): La compañía obtuvo una pérdida neta de USD 5,24 Bn, o USD 2,12 por acción, de una ganancia de USD 1,89 Bn, o USD 0,72 por acción en el mismo período hace un año. Excluyendo ítems no recurrentes, el EPS ajustado aumentó 17% a USD 1,10, por encima del consenso de USD 1,05.

HUAWEI informó un aumento de 23,2% YoY en los ingresos durante los primeros seis meses de 2019 a pesar de los conflictos políticos. El negocio de operadores, que vende equipos de redes centrales, reportó 146.500 M de yuanes en ingresos por ventas.

UNDER ARMOUR (UAA) perdió USD 0,04 por acción en su último trimestre, en comparación con las previsiones consensuadas de una pérdida de USD 0,05 por acción. Los ingresos estuvieron en línea con las expectativas, sin embargo, la empresa recortó su pronóstico de ingresos para todo el año en medio de una fuerte competencia de rivales como NIKE (NKE).

PFIZER (PFE) demandó a JOHNSON & JOHNSON (J&J) a la Comisión Federal de Comercio donde está llevando a cabo una investigación sobre si las prácticas de contratación de la compañía para su medicamento para la artritis, Remicade, violan las leyes antimonopolio.

Europa

Las principales bolsas de Europa operaban esta mañana con caídas (en promedio -0,9%), mientras los inversores interpretaban las últimas ganancias corporativas y se preparaban para un recorte de tasas de interés de la Fed.

El primer ministro Boris Johnson dijo que el actual acuerdo de divorcio estaba muerto y advirtió que, a menos que la UE acordara renegociar, Gran Bretaña se iría sin un tratado el 31 de octubre.

El PIB de Francia registró una leve aceleración en el 2ºT19 (1,3% YoY preliminar vs 1,2% previo), mientras que los índices de confianza del consumidor de Alemania y la Eurozona se mantuvieron estables en valores positivos y negativos respectivamente. La inflación de Alemania registró una leve aceleración en julio respecto al dato previo. La confianza del consumidor del Reino Unido se mantendría estable en julio en valores de contracción (-13).

Asia y Oceanía

Los mercados en Asia cerraron con ganancias, después que el BoJ mantuviera estable su tasa de política monetaria, pero mencionó en su declaración de política que tomaría medidas de relajación adicionales si la economía pierde impulso para lograr la tasa de interés objetivo del 2%.

La producción industrial de Japón sufrió una fuerte caída en junio (-4,1% YoY vs -2,1% previo), pero el desempleo no mostró variaciones. Los índices PMI composite, manufacturero y no manufacturero de China no mostrarían cambios significativos en julio.

América Latina

BRASIL: La ordenanza del Ministerio de Minas y Energía aprobó como inversión prioritaria expandir los servicios de gas canalizado. Es el primer proyecto de la industria bajo la modalidad de obligaciones de incentivos fiscales. Comgás planea invertir USD 918 M entre 2019 y 2024, en un proyecto que prevé la expansión de la red de distribución, la renovación y el refuerzo de la red, así como la tecnología de la información.

CHILE: La recaudación fiscal por comercio exterior del país alcanzó en el primer semestre del año USD 6.935 M, un retroceso del 1,8% YoY o unos USD 125 M menos. En los primeros seis meses del año se recaudaron USD 6.105 M por concepto de Impuesto al Valor Agregado (IVA), que significó 88% de la participación total y una disminución interanual del 2,8%. El intercambio comercial fue de USD 67.278 M, 4,6% menos (YoY).

COLOMBIA: El Congreso radicó un proyecto de presupuesto de USD 84.032 M para el 2020, 9,16% superior al de este año, aunque la inversión disminuirá marginalmente. En el proyecto de ley, que deberá ser aprobado por el Congreso antes del 20 de octubre, se establece un monto de inversión de COP 40,4 Bn para el próximo año, inferior en un 0,74% con respecto al previsto para el 2019.

MÉXICO: Durante junio del 2019 se presentaron cambios negativos en el mercado laboral; el grado de informalidad laboral y el de condiciones críticas de ocupación aumentaron 0,4 y 0,2 puntos porcentuales respectivamente respecto de mayo. En este sentido, el nivel de desempleo no logró reducirse en este periodo. La tasa de desocupación se mantuvo en el nivel de 3,5% a escala nacional.

Bonos del Tesoro

Los rendimientos de los Treasuries estadounidenses mostraban leves bajas, mientras los operadores esperaban la reunión de la Fed programada para hoy. El retorno a 10 años se ubicaba en 2,05%.

Los rendimientos de bonos europeos registraban leves caídas, en línea con los US Treasuries.

Monedas

El dólar (índice DXY) operaba sin cambios, mientras esta semana se esperan definiciones de la Fed respecto al primer recorte de la tasa de interés desde la crisis financiera de 2008.

El yen subía levemente, luego del anuncio de la tasa de referencia del BoJ en línea con lo esperado.

La libra esterlina mostraba una contracción, en medio de la creciente especulación que Gran Bretaña se encamina hacia un Brexit desordenado sin acuerdo con la Unión Europea.

Commodities

El petróleo WTI registraba ganancias a medida que el mercado apunta a un posible recorte de tasas, al tiempo que persisten las tensiones en Medio Oriente.

El oro operaba con subas, mientras se esperan definiciones de la postura que adopte la Fed respecto a la magnitud del recorte de su tasa de referencia.

La soja registraba leves bajas, cotizando en USD/tn 331,5, a medida que los mercados se centraban en las conversaciones comerciales entre EE.UU. y China. El trigo operaba en USD/tn 184,18, mientras que el maíz en USD/tn 167,13.

Merval / Economía Argentina

RENTA FIJA: Arcor colocaría en el mercado local una ON por ARS 2.000 M

ARCOR: El directorio de ARCOR resolvió (sujeto a las condiciones del mercado de capitales), solicitar la autorización para colocar en el mercado local una nueva ON Clase 12 por ARS 2.000 M, o un mayor valor según lo determinen los subdelegados. Dicha emisión se efectuará en el marco del Programa Global de Emisión de ONs por un valor de hasta USD 800 M, o su equivalente en otra u otras monedas.

La PROVINCIA DE BUENOS AIRES licitará hoy Letras del Tesoro en pesos a 30, 121 y 184 días de plazo, por un monto total de hasta ARS 1.400 M, correspondientes al octavo tramo del Programa de Emisión de Letras del Tesoro para el ejercicio 2019 por un total de ARS 19.862 M.

Los bonos nominados en dólares que operan en el exterior cerraron ayer con ganancias de hasta 1,3%, en un marco en el que los inversores están con la mirada puesta en los resultados que arrojarán las elecciones primarias, las cuales terminarán definiendo el camino hacia las generales del 27 de octubre, aunque la cautela continúa presente.

El riesgo país medido por el EMBI+Argentina se redujo el lunes 1,3% y se ubicó en los 783 puntos básicos.

En la BCBA, los principales soberanos en dólares que cotizan en pesos cerraron en alza, impulsados por la suba del tipo de cambio mayorista.

El BCRA colocó Letras de Liquidez (Leliq) en dos tramos por un monto total de ARS 279.397 M y convalidó una suba en la tasa de interés que en promedio se ubicó en el 59,994%.

RENTA VARIABLE: TXAR reportó una ganancia de ARS 3.130 M en el 2ºT19

TERNIUM ARGENTINA (TXAR) reportó en el 2ºT19 una utilidad neta atribuible a los accionistas de ARS 3.130,4 M vs. la ganancia de ARS 435,9 M obtenida en el mismo período del año anterior. En los primeros seis meses, la compañía ganó ARS 4.201,9 M frente a los ARS 2.990,3 M del mismo período de 2018.

CARBOCLOR (CARC) obtuvo un beneficio neto en el 2ºT19 de ARS 14,3 M vs. la ganancia del mismo período del año 2018 de ARS 7,6 M. En el primer semestre de 2019 la compañía obtuvo una utilidad de ARS 41 M frente a la pérdida neta del 1ºS18 de –ARS 2,9 M.

El 8/8 reportará Transportadora de Gas del Sur (TGSU2) antes de la apertura del mercado. También presentaría su balance ese mismo día: Transportadora de Gas del Norte (TGNO4), Edenor (EDN), Telecom Argentina (TECO2), Bolsas y Mercados Argentinos (BYMA), YPF (YPFD) y Grupo Supervielle (SUPV). En tanto, el 9/8 reportarían: Transener (TRAN), Mirgor (MIRG), Sociedad Comercial del Plata (COME) y Cablevisión Holding (CVH).

TENARIS (TS) anunció que su asamblea de accionistas aprobó el retiro del régimen de oferta pública y la cancelación de la cotización de las acciones de la empresa de BYMA. Pagarán ARS 565,55 para los tenedores de la acción con posición al 11 de junio pasado.

Por su lado, el mercado local de acciones arrancó la semana en alza, extendiendo la ganancia de la semana pasada, en un contexto más positivo para el Gobierno de cara a las elecciones presidenciales, luego de encuestas de opinión favorables y de buenos datos de la economía doméstica.

En este sentido, el índice S&P Merval cerró ayer con una suba de 1,9% y se ubicó en los 42.785,46 puntos, acumulando desde el mínimo registrado el pasado 22 de julio de 38.730 puntos, una ganancia de 10,5%.

El volumen operado en acciones en la BCBA ascendió el lunes a ARS 1.347,4 M, superando ampliamente el promedio diario de la semana anterior. En Cedears se negociaron ARS 18,3 M.

Entre las subas más importantes sobresalieron las acciones de: Transportadora de Gas del Norte (TGNO4), Cablevisión Holding (CVH), Ternium Argentina (TXAR), Grupo Financiero Galicia (GGAL), BBVA Banco Francés (BBAR) y Banco Macro (BMA), entre otras. No se observaron caídas en el panel líder.

Indicadores y Noticias locales

Inversión cayó 8,9% YoY en junio (privados)

De acuerdo a privados, la inversión registró una caída en junio de 8,9% YoY, medido en volumen físico y descontando el efecto de precios. En este sentido, la inversión acumuló en los primeros seis meses una baja de 13,4%. Asimismo, la inversión en equipos de origen nacional registró una contracción de 11,7%, mientras que los equipos importados cayeron 16,7%. El rubro de maquinaria y equipos cayó 14,2% YoY por lo que anotó trece meses de variaciones negativas de dos dígitos.

Extienden por un mes más plan de descuentos para autos 0 km

El Ministerio de producción informó que extenderán hasta agosto el plan de descuentos para comprar autos 0km. De esta manera, se podrán adquirir automóviles 0km livianos nacionales e importados con fuertes descuentos también durante el mes próximo. Dichas bonificaciones se aplicarán a operaciones de venta de contado o financiadas a través de créditos prendarios exclusivamente.

Argentina el mayor exportador de carne del Mercosur

Según el Rosgan (mercado ganadero de Rosario), En el primer semestre, Argentina exportó 225.726 toneladas de carne vacuna, lo que significa un crecimiento interanual de 47%. Es la tasa más alta del Mercosur: supera al 27% de Brasil, al dos 2% de Uruguay y a la caída del 8% de Paraguay. La clave de este fenómeno es la incesante demanda de proteínas de China, potenciada por la epidemia de peste porcina africana.

Ventas de autopartes registró contracción de 21,1% YoY en el 1ºS19

Según privados, las ventas en dólares del sector alcanzaron los USD 2.126 M y cayeron 21,1% YoY en el 1ºS19. En ese sentido, las exportaciones alcanzaron los USD 782 M, lo que equivale a una disminución del 13,2% YoY. Por su parte, las importaciones del sector de autopartes en el período analizado totalizaron USD 4.336 M, lo que se traducen en una contracción de 27,5% YoY.

Tipo de cambio

El dólar minorista inició la semana con una suba de 42 centavos para cerrar en ARS 44,93 (vendedor), y testeó su nivel máximo de seis semanas en medio de una mayor demanda por coberturas de cara a las elecciones primarias del 11 de agosto, y por la cercanía de fin de mes. Esto se dio a pesar de la intervención del Banco Central en el mercado de futuros. El tipo de cambio mayorista ascendió 48 centavos a ARS 43,83 (para la punta vendedora), en un marco en el que el Central subió nuevamente la tasa de interés de referencia para frenar la suba de la divisa.

Indicadores monetarios

Las reservas internacionales cayeron el lunes USD 66 M y finalizaron en USD 68.000 M.

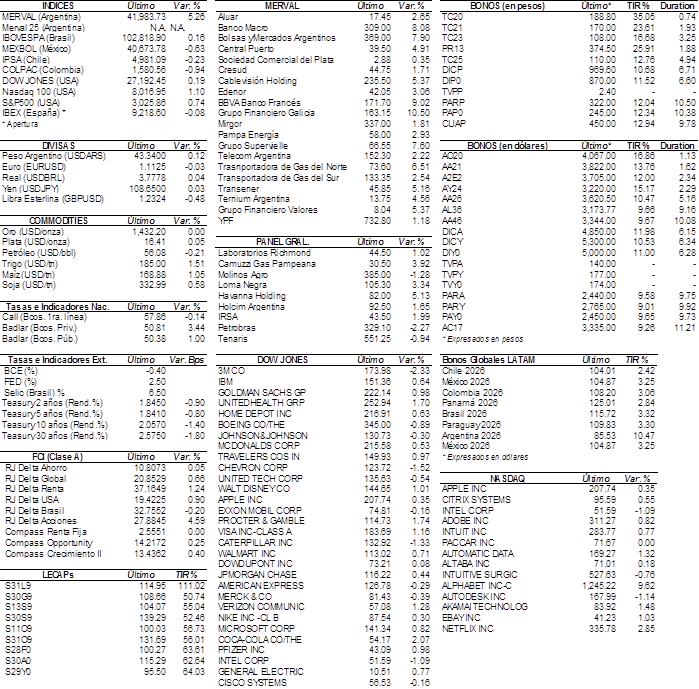

Indicadores Financieros

Fuente Bloomberg

Fuente Bloomberg

Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.