Informe Diario 15 de Septiembre de 2021

- 15 de septiembre de 2021

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL

Futuros de EE.UU. operan con leves alzas, pero preocupa la recuperación económica

ESTADOS UNIDOS

Los futuros de acciones de EE.UU. operan esta mañana con leves alzas (S&P 500 +0,1%, Dow Jones sin cambios y Nasdaq +0,2%), aunque los operadores se muestran preocupados porque la variante delta desestabilizaría la recuperación económica, mientras se esperan novedades sobre los próximos movimientos de la Reserva Federal.

El Dow Jones, el S&P 500 y el índice Russell 2000 han perdido durante seis de los últimos siete días. El martes marcó el quinto día consecutivo de pérdidas para el Nasdaq. Por otra parte, el Instituto de Finanzas Internacionales (IIF) reveló que la deuda global aumentó a un récord de USD 300 Tr en el segundo trimestre. Sin embargo, la relación deuda-PIB disminuyó por primera vez desde el inicio de la pandemia a medida que se recupera el crecimiento.

La inflación se desaceleró en agosto. Se reducirían levemente los índices manufactureros Empire State en septiembre y de producción industrial en agosto. Continuarían contrayéndose los inventarios de petróleo.

Las principales bolsas de Europa operan en baja, después que los débiles datos económicos chinos reavivaron las preocupaciones respecto a que el crecimiento mundial se estaría desacelerando.

Mientras tanto, los inversores europeos también están atentos a las próximas elecciones federales alemanas del 26 de septiembre, y las encuestas sugieren que el resultado aún está demasiado cerrado, mientras los votantes intentan elegir al sucesor de la canciller Angela Merkel.

Se aceleraron la producción industrial en la eurozona durante julio y la inflación del Reino Unido en agosto.

Los mercados en Asia cerraron con caídas, ya que los inversores reaccionaron a la publicación de datos económicos chinos. Las acciones de los casinos sufrieron abruptas caídas ayer, ya que el gobierno de Macao busca aumentar las regulaciones sobre los mismos, y las autoridades sanitarias chinas informaron un brote de Covid-19.

Se desaceleraron la producción industrial y las ventas minoristas de China en agosto a un ritmo menor al esperado. Aumentarían las exportaciones e importaciones, pero la balanza comercial de Japón arrojaría déficit en agosto.

El dólar (índice DXY) opera en baja, después que las cifras de inflación estadounidenses más débiles de lo esperado moderaron las expectativas sobre una reducción inmediata de estímulos de la Reserva Federal.

El euro avanza levemente, como contrapartida de la caída del dólar, ya que el BCE tomaría medidas si la inflación no disminuye durante el próximo año, en línea con lo que se espera actualmente.

El yen avanza, cuando los datos de inflación de EE.UU. menores a lo previsto impulsaron a los inversores a rearmar posiciones en la divisa japonesa como cobertura frente a un mayor riesgo económico.

El petróleo WTI opera en alza, ya que se reducirían los inventarios de crudo de EE.UU. y, según las expectativas, la demanda mundial aumentaría a medida que se amplíen los planes de vacunación.

El oro retrocede levemente, aunque los débiles datos de inflación de EE.UU. aumentaron la incertidumbre sobre el cronograma de reducción gradual de estímulos de la Reserva Federal.

La soja registra un avance, mientras las calificaciones del USDA se mantuvieron sin cambios en 57% (buenas a excelentes), en línea con lo previsto.

Los rendimientos de los Treasuries estadounidenses se mantienen estables, mientras los inversores se mantienen a la espera de la próxima reunión de política monetaria de la Fed, luego que se publicaron los datos de inflación.

Los rendimientos de los bonos europeos no muestran cambios, en línea con los US Treasuries.

CORPORATIVAS

APPLE (AAPL) hizo una gran cantidad de anuncios de productos en su esperado evento de otoño que se celebró virtualmente. El evento comenzó con los comentarios de apertura del CEO Tim Cook. La compañía anunció cuatro variantes de la próxima versión de su iPhone, llamado iPhone 13; un nuevo iPad; un iPad Mini actualizado; y el Apple Watch Serie 7.

H&M (HMb): Las ventas crecieron menos de lo esperado en el trimestre junio-agosto, manteniéndose por debajo de los niveles anteriores a la pandemia, ya que las restricciones mantuvieron a los compradores alejados de las tiendas. El grupo sueco dijo que las ventas crecieron un 9% con respecto al año anterior, o un 14% en moneda local, hasta USD 6.460 M.

LATAM

MÉXICO: Las reservas internacionales de México se redujeron la semana pasada desde un máximo histórico, debido principalmente a la compra de USD 7.000 M del Gobierno al banco central, informó Banco de México (Banxico). Así, las reservas de la segunda mayor economía de América Latina disminuyeron un 3,4% a USD 198.538 M, según el estado de cuenta semanal de la autoridad monetaria al 10 de septiembre.

ARGENTINA

RENTA FIJA: Mercado atento a medidas económicas que se anunciarían mañana. Al mismo tiempo, el Tesoro colocará Letras en pesos.

El Ministerio de Economía anunció una nueva licitación para mañana 16 de septiembre, la cual incluirá tres Letras del Tesoro donde buscará captar al menos ARS 12.000 M.

Los Aspirantes a Creadores de Mercado, el día viernes 17 de septiembre de 2021 (T+1) de 11 a 13:30 horas, a través del sistema de licitaciones, podrán presentar en la segunda vuelta una oferta por cartera propia y una o varias por cuenta y orden de terceros, la que será por adhesión licitar será por hasta un monto máximo del 20% del total adjudicado en primera vuelta de cada uno de los instrumentos mencionados anteriormente.

La liquidación de las ofertas recibidas y adjudicadas en primera y segunda vuelta se efectuará el día lunes 20 de septiembre de 2021 (T+2).

Los bonos en dólares cerraron en baja, en un contexto de incertidumbre inversora sobre el rumbo que tomará el Gobierno de cara a las elecciones generales de medio término, tras la derrota en las PASO.

El riesgo país medido por el EMBI+Argentina se incrementó ayer +1,2% y volvió a ubicarse por encima de los 1500 puntos básicos (en 1501 bps)

Por lo pronto, el oficialismo tratará de captar la mayor cantidad de votos para mejorar la performance electoral en los próximos comicios de noviembre. Es por eso, que el mercado espera que mañana jueves el Ejecutivo el Gobierno haga anuncios económicos vinculados al poder adquisitivo.

Entre esos anuncios, estaría un aumento por decreto del salario mínimo vital y móvil, de jubilaciones y de la AUH. Además, otra idea es convertir los planes sociales en trabajo mediante incentivos fiscales a empresas, como la reducción de aportes patronales.

Los títulos públicos en pesos (en especial los ligados al CER) cerraron con precios dispares tras conocerse el dato de inflación de agosto. Según el índice del IAMC, los soberanos de corta duration cerraron prácticamente estables (en promedio), mientras que los de larga duration perdieron en promedio -0,9%.

Recordamos que en la rueda de hoy COMPAÑÍA GENERAL DE COMBUSTIBLES (CGC) colocará ONs Clase 22 y 23 dollar linked, a 36 y 120 meses (respectivamente), a tasa fija a licitar, por un monto nominal de hasta USD 100 M (ampliables hasta USD 120 M). La subasta se realizará entre las 10 y 16 horas. La ON Clase 22 devengará intereses en forma trimestral y amortizará al vencimiento (bullet), en tanto la ON Clase 23 devengará intereses en forma semestral y amortizará en 10 cuotas semestrales consecutivas.

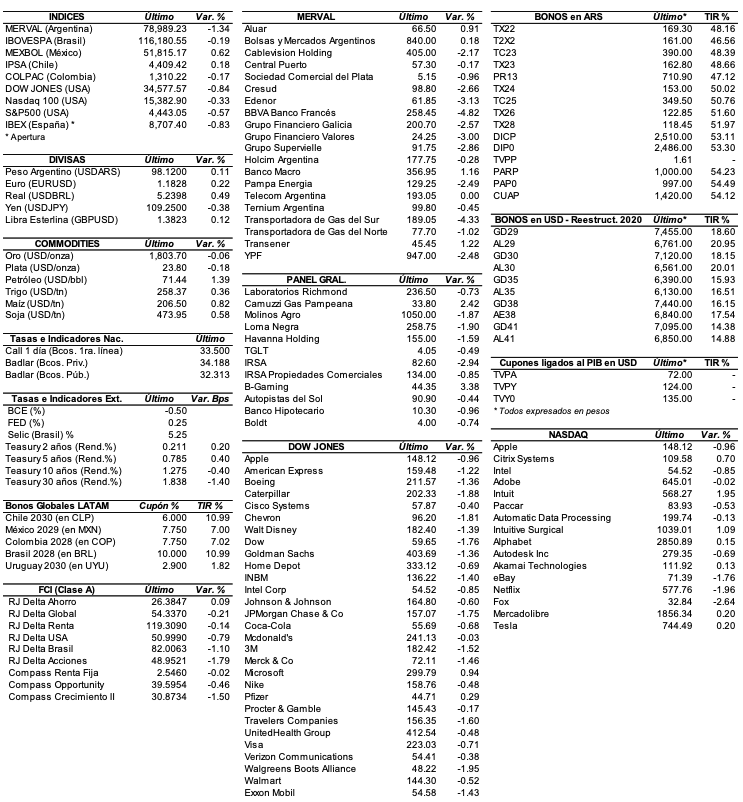

RENTA VARIABLE: Tras la euforia del lunes pos PASO, el S&P Merval mostró ayer una corrección

El mercado local de acciones terminó el martes con una toma de ganancias, tras registrar valores máximos históricos el lunes después de la dura derrota del Gobierno en las PASO, donde triunfo ampliamente la oposición en varias provincias argentinas (incluida la Provincia de Buenos Aires). De esta manera, el índice S&P Merval perdió 1,3% y cerró en los 78.989,23 puntos, tras registrar un máximo intradiario de 80.433 unidades.

El volumen operado en acciones en ByMA alcanzó los ARS 1.810,3 M, ubicándose por debajo del promedio diario del día anterior. En Cedears se negociaron ARS 3.554,1 M. Las acciones que más cayeron fueron las de: BBVA Banco Francés (BBAR) -4,8%, Transportadora de Gas del Sur (TGSU2) -4,3%, Edenor (EDN) -3,1%, Grupo Financiero Valores (VALO) -3%, Grupo Supervielle (SUPV) -2,9% y Cresud (CRES) -2,7%, entre las más importantes.

Sólo cerraron en alza las acciones de: Mirgor (MIRG) +2%, Transener (TRAN) +1,2%, Banco Macro (BMA) +1,2%, Aluar (ALUA) +0,9% y Bolsas y Mercados Argentinos (BYMA) +0,2%.

En la plaza externa, las acciones argentinas ADRs terminaron con mayorías de bajas. Se destacó la acción de Vista Oil & Gas (VIST) -6,7%, Edenor (EDN) -5,9%, Bioceres (BIOX) -5,1%, BBVA Banco Francés (BBAR) -4,7%, Grupo Supervielle (SUPV) -4,2%, y Transportadora de Gas del Sur (TGS) -3,4%, entre otras.

Indicadores y Noticias locales

La inflación se ubicó en 2,5% en agosto (por debajo de lo esperado)

En agosto la inflación minorista (IPC) aumentó 2,5% respecto a julio, desacelerándose luego de registrar una suba de 3,0% en el mes previo, siendo la quinta baja consecutiva tras el pico de 4,8% registrado en marzo. Asimismo, en los últimos 12 meses registró un incremento de 51,4%, y se ubicó por debajo de lo estimado por privados y en el R.E.M. del BCRA (se preveía un aumento de 2,8%). De esta manera, el IPC acumuló en los primeros ocho meses del año un incremento de 32,3% YoY. Las dos divisiones de mayor incremento en el mes fueron Educación (4,2%) y Salud (4,2%). En esta última incidió principalmente el alza en Gastos de prepagas y Productos medicinales, artefactos y equipos para la salud.

Ventas minoristas subieron en agosto 9,1% YoY (CAME)

Las ventas minoristas crecieron 9,1% YoY en agosto y en lo que va del año acumulan una suba de 13,7%, según la Confederación Argentina de la Mediana Empresa (CAME). En la comparación mensual agosto-julio 2021, las ventas crecieron 0,6%. Las ventas minoristas pymes resultaron 6,0 menores a agosto de 2019, que es el año más cercano de confrontación dadas las condiciones atípicas que ocurrieron en 2020. El consumo continuó recuperándose, aunque muy atado a las restricciones de los bancos en el financiamiento con tarjetas de crédito, y la incertidumbre electoral, que incidieron sobre todo en la venta de bienes durables.

Expectativas industriales registraron caída de 2,6% en agosto

De acuerdo a la UADE, el Índice de Expectativas Industriales (IEI) que describe las perspectivas de la industria manufacturera argentina para los próximos tres meses, registró una caída en agosto de 2,6% y se ubicó en 44,6 puntos. En ese sentido, las expectativas industriales retrocedieron con respecto al mes anterior, manteniéndose en la zona de contracción económica. Asimismo, las expectativas sobre la utilización de la capacidad instalada se encuentran dentro de la zona de contracción económica.

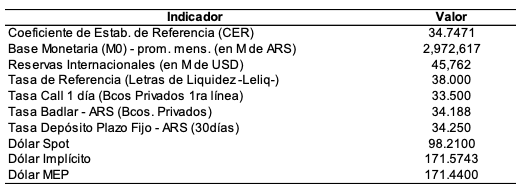

Indicadores monetarios

Las reservas internacionales se incrementaron ayer USD 38 M y terminaron ubicándose en los USD 45.816 M.

Tipo de cambio

Los dólares financieros se mantuvieron con mínimas variaciones el martes, con las brechas por debajo del 75% por más de 20 ruedas consecutivas. De esta manera, el dólar contado con liquidación (implícito) subió ayer apenas 0,2% (40 centavos) y se ubicó en los ARS 171,57, marcando una brecha con la cotización del mayorista de 74,7%. En tanto, el dólar MEP (o Bolsa) también ganó 0,2% y terminó en los ARS 171,44, dejando un spread con la divisa que opera en el MULC de 74,6%.

Por su lado, el tipo de cambio mayorista cerró en ARS 98,21 (vendedor), subiendo apenas dos centavos en un marco en el que el BCRA finalizó por tercera vez con saldo positivo, al comprar USD 45 M (según fuentes de mercado).

Y Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.