Informe Diario 17 de Septiembre de 2021

- 17 de septiembre de 2021

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL

Futuros de EE.UU. operan con leves bajas, mientras persiste la cautela

ESTADOS UNIDOS

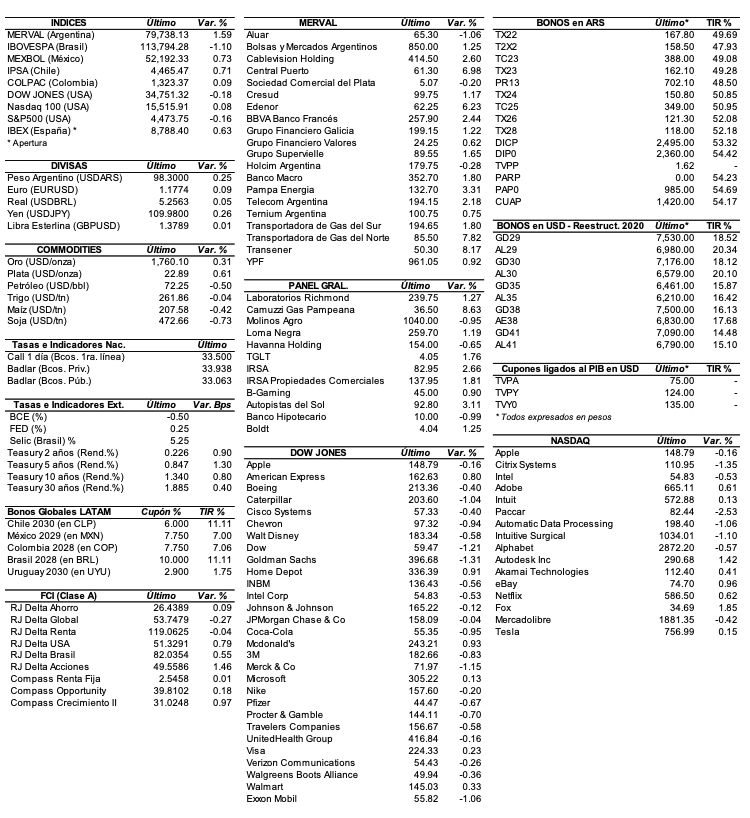

Los futuros de acciones de EE.UU. operan esta mañana con leves bajas (S&P 500 -0,2%, Dow Jones -0,2% y Nasdaq -0,2%), ya que los inversores se mantienen cautelosos ante el resurgimiento de contagios por el Covid-19, previo a la reunión de la Reserva Federal prevista para la próxima semana, mientras septiembre tiende a ser un mes débil para las acciones.

Parte de la volatilidad que se produce durante esta época del año suele estar relacionada con el vencimiento de derivados financieros al cierre del viernes (futuros y opciones sobre índices y acciones). La Reserva Federal se reunirá la semana que viene y se espera que dé más pistas sobre cuándo puede comenzar a desacelerar sus compras mensuales de bonos que han impulsado a la recuperación económica y a un aumento de la inflación.

Aumentaron las peticiones de subsidios por desempleo, el índice manufacturero de la Fed Filadelfia y las ventas minoristas en agosto. Se conocerá la confianza del consumidor de la Universidad de Michigan para septiembre.

Las principales bolsas de Europa operan dispares, ya que los inversores globales continúan sopesando la perspectiva de una desaceleración en el crecimiento económico, deteriorando la confianza mundial.

En los últimos días, los inversores han estado reaccionando a los débiles datos de inflación de EE.UU. que atenúan las expectativas de una inminente reducción de las compras de activos por parte de la Reserva Federal. Asimismo, las débiles cifras de ventas minoristas de China sugieren una desaceleración en la recuperación económica mundial.

Se aceleró la inflación de la eurozona, pero se detuvo el crecimiento de las ventas minoristas del Reino Unido en agosto.

Los mercados en Asia cerraron con leves subas, recuperándose parcialmente de las fuertes pérdidas registradas a principios de semana, en medio de preocupaciones regulatorias que rodean a sectores como la tecnología y los casinos. La desaceleración del crecimiento mundial pesa sobre el sentimiento de riesgo.

Por otra parte, las acciones de las mineras australianas se vieron arrastradas tras una reciente caída en los precios del mineral de hierro: Rio Tinto cayó un 4,7% y BHP perdió un 3,67%. Fortescue Metals Group se desplomó 11,48%.

El dólar (índice DXY) opera en baja, ya que los operadores esperan la reunión de política monetaria de la Reserva Federal de la próxima semana para obtener indicaciones sobre cuándo comenzaría a reducir los estímulos.

El euro muestra un rebote, como contrapartida de la debilidad del dólar, ya que los inversores aguardan definiciones de la Fed tras el débil dato de inflación en EE.UU. que reduce las divergencias entre el dólar y la divisa común.

El yen registra una caída, cuando comienza la carrera por el liderazgo del Partido Liberal Democrático de Japón, que elegirá al nuevo líder el 29 de septiembre, quien se convertirá en primer ministro.

El petróleo WTI opera levemente en baja, mientras se recupera lentamente la producción después del paso de dos huracanes por el Golfo de México. Aún permanece fuera de línea el 28% de la capacidad de producción.

El oro avanza por el retroceso del dólar, aunque se dirige a cerrar la semana con pérdidas, ya que los inversores dirigen su atención a la reunión de la Reserva Federal en busca de señales sobre cuándo reduciría sus estímulos.

La soja registra una caída, lo que lo llevaría a marcar su segunda pérdida semanal consecutiva, aunque la sólida demanda desde China limita las pérdidas. El USDA informó que EE.UU. exportó 132.000 toneladas a Asia.

Los rendimientos de los Treasuries estadounidenses muestran un sesgo alcista, aunque los recientes datos económicos no convencen a los operadores respecto a la solidez de la recuperación económica.

Los rendimientos de los bonos europeos registran subas, en línea con los US Treasuries.

CORPORATIVAS

EVERGRANDE (3333) está al borde del colapso. La deuda actual se sitúa en los USD 300.000 M. La empresa anunció a sus inversores que sus ventas podrían seguir cayendo y quizá no podría enfrentarse a sus deudas. Las agencias de calificación han rebajado el rating del grupo, citando sus problemas de liquidez.

GRIFOLS (GRLS) ha acordado la adquisición de la totalidad del capital social de la farmacéutica Tiancheng Pharmaceutical, propietaria del 90% de las acciones ordinarias y del 1% de los títulos preferentes de la compañía alemana Biotest.

LATAM

COLOMBIA: La industria manufacturera y el comercio minorista en Colombia mantuvieron su ritmo de crecimiento en julio, incluso por encima de lo esperado por el Gobierno, en una señal de mayor dinamismo de la economía, informó el Departamento Nacional de Estadísticas (DANE). La producción industrial repuntó un 20,1% interanual, manteniendo el ritmo de crecimiento en comparación con el mes anterior, junio, cuando se disparó un 20,8%. El incremento en el séptimo mes estuvo muy por encima de lo proyectado en una medición del DANE, de un 13,1%.

PERÚ: El ministro de Economía y Finanzas, Pedro Francke, destacó que la economía peruana avanza a un “muy buen ritmo”, como lo muestran los indicadores adelantados referidos al consumo de electricidad y las facturas electrónicas, así como el crecimiento del Producto Bruto Interno (PIB) de 12,94% en julio de este año. Asimismo, señaló que la inversión del Gobierno y la importación de bienes de capital, que son los equipos para la inversión, nuevamente están por encima del nivel prepandemia.

ARGENTINA

RENTA FIJA: El Tesoro captó ARS 22 Bn a través de la colocación de Letras en pesos

El Ministerio de Economía colocó ARS 21.947 M (ARS 22.455 M como valor nominal adjudicado), en lo que fue la segunda licitación de títulos en pesos de septiembre. De esta forma, se logró cubrir todos los vencimientos de la semana, que alcanzaban los ARS 14.162 M.

Se reabrió la emisión de la Letra del Tesoro en pesos a descuento con vencimiento 31 de enero de 2022 (S31E2), por un monto nominal de ARS 8.540 M, a un precio de ARS 871,45 por cada 1.000 nominales, el cual representó una TNA de 40,48%. El nuevo monto nominal en circulación es de ARS 118.739 M.

Se reabrió también la emisión de la Letra del Tesoro en pesos ajustada por CER con vencimiento el 18 de abril de 2022 (X28A2), por un monto nominal de ARS 2.579 M, a un precio de ARS 1.177,60 por cada 1.000 nominales, el cual representó una TNA de 3,48%. El nuevo monto nominal en circulación es de ARS 137.598 M.

Y se reabrió la emisión de la Letra del Tesoro en pesos ajustada por CER con vencimiento el 29 de julio de 2022 (X29L2), por un monto nominal de ARS 11.336 M, a un precio de ARS 1.011,57 por cada 1.000 nominales, el cual representó una TNA de 4,01%. El nuevo monto nominal en circulación es de ARS 88.656 M.

Los bonos en dólares cerraron el jueves en baja, en un marco de incertidumbre política frente a la disputa interna en el Gobierno desencadenada después de la derrota del oficialismo en las PASO.

Alberto Fernández, que por el momento no aceptó ninguna renuncia de funcionarios del gabinete que la habían puesto a disposición después de las elecciones primarias, afirmó que la gestión de gobierno seguirá desarrollándose del modo que estime conveniente, y agregó que la coalición de gobierno debe escuchar el mensaje de las urnas y actuar con toda responsabilidad.

Las tensiones continuaron ayer. El presidente no quiere ceder el control y dilata el reemplazo de ministros. Mientras tanto, llama a un cese de hostilidades. Por otro lado, la vicepresidente realizó sus críticas a la gestión a través de una carta. Aconsejó nombrar a Manzur como jefe de Gabinete (que finalmente no aceptó el cargo), cuestionó al vocero presidencial, y demandó que el Gobierno desande el ajuste. En este contexto, el riesgo país medido por el EMBI+Argentina se incrementó 0,4% y se ubicó en los 1496 puntos básicos.

Los títulos públicos en pesos (en especial los ligados al CER) cerraron ayer con caídas. De acuerdo al índice de bonos el IAMC, los soberanos de corta duration perdieron en promedio 0,2%, en tanto los de larga duration bajaron en promedio 0,5%.

RENTA VARIABLE: Tras caída inicial, el S&P Merval revirtió tendencia y terminó subiendo 1,6%

Después de una apertura negativa en la que registró un mínimo intradiario de 76.373 puntos, el mercado local de acciones cerró con ganancias, en medio de una gran incertidumbre sobre la gobernabilidad del país en medio de una crisis política desatada tras la derrota del oficialismo en las elecciones primarias (PASO).

En este sentido, el índice S&P Merval mostró una suba ayer de 1,6% y se ubicó en los 79.738,13 puntos, tras registrar un máximo de manera intradiaria de 80.206 unidades.

El volumen operado en acciones en ByMA alcanzó los ARS 1.603,9 M, mientras que en Cedears se negociaron ARS 2.264,9 M.

Las acciones que mejor comportamiento tuvieron el jueves fueron las de: Transener (TRAN) +8,2%, Transportadora de Gas del Norte (TGNO4) +7,8%, Central Puerto (CEPU) +7%, Edenor (EDN) +6,2%, Mirgor (MIRG) +4,6% y Pampa Energía (PAMP) +3,3%, entre las más importantes. Sólo terminaron en baja las acciones de: Aluar (ALUA) -1,1%, Holcim Argentina (HARG) -0,3% y Sociedad Comercial del Plata (COME) -0,2%.

En el exterior, las acciones argentinas ADRs cerraron con precios dispares. Cerraron en alza: Edenor (EDN) +6,8%, Central Puerto (CEPU) +6,4%, Adecoagro (AGRO) +3,7%, y Pampa Energía (PAM) +2,9%, entre otras. Terminaron en baja: Ternium (TX) -2,8%, Tenaris (TS) -2%, Corporación América (CAAP) -1,6%, y BBVA Banco Francés (BBAR) -0,7%, entre las más importantes.

Indicadores y Noticias locales

La deuda externa bruta disminuyó 0,1% QoQ en el 2°T21 (INDEC)

La deuda externa bruta alcanzó al 2°T21 los USD 269.158 M, 0,1% por debajo de los USD 269.482 M registrados en el cierre del 1°T21, de acuerdo a datos del INDEC. Esta disminución es el resultado de la baja de la deuda del Gobierno general por USD 1.054 M y de Otras sociedades financieras por USD 400 M. A su vez, esta reducción es compensada parcialmente por un incremento de sociedades captadoras de depósitos en USD 424 M y de la deuda de Sociedades no Financieras, Hogares e ISFLSH, por USD 397 M. Al 30 de junio de 2021, el 61% de la deuda corresponde al Gobierno general; el 27%, a sociedades no financieras, hogares e ISFLSH; el 9%, al Banco Central; el 1%, a las sociedades captadoras de depósitos y el 1%, a otras sociedades financieras.

La cuenta corriente mostró en el 2°T21 un superávit de USD 2.763 M (INDEC)

En el 2°T21 la cuenta corriente registró un superávit de USD 2.763 M lo que representó una variación negativa de -USD 98 M con respecto al superávit registrado en igual trimestre del año anterior. Esto se explica por el ingreso neto registrado en la balanza de bienes y servicios por USD 4.485 M, y el ingreso secundario por USD 479 M, mitigado por el déficit observado en el ingreso primario de USD 2.200 M. En el trimestre analizado, la cuenta financiera mostró un egreso neto de capitales de USD 2.554 M. Por efecto de las transacciones de la balanza de pagos, las reservas internacionales se incrementaron en USD 2.403 M.

En agosto la Canasta Básica Total y Alimentaria crecieron 50,3% y 55,5% (INDEC)

La Canasta Básica Total (CBT) registró en agosto un aumento de 1,2% MoM y 50,3% YoY, de acuerdo a datos del INDEC. Así, el ingreso necesario de una familia tipo para no ser considerada pobre se ubicó en ARS 68.359. En tanto, la Canasta Básica Alimentaria (CBA) registró un incremento de +0,7% MoM al tiempo que registró una suba de 55,5% YoY, es decir, una familia para no ser considerada indigente debe tener unos ingresos de ARS 29.213 mensuales.

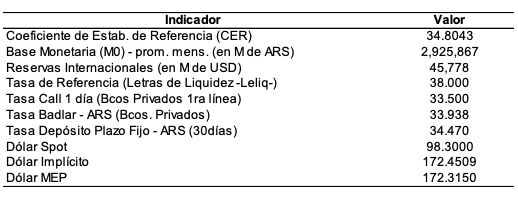

Indicadores monetarios

Las reservas internacionales cayeron USD 156 M el jueves y finalizaron en USD 45.525 M.

Tipo de cambio

El dólar contado con liquidación (implícito) subió 0,3% (49 centavos) a ARS 172,45, dejando una brecha con la cotización del mayorista de 75,4%. En tanto, el dólar MEP (o Bolsa) ascendió también 0,3% y terminó en ARS 172,32, marcando un spread con la divisa que opera en el MULC de 75,3%.

Por su lado, el tipo de cambio mayorista se incrementó cinco centavos y cerró en ARS 98,31 (para la punta vendedora), en un contexto en el que el BCRA finalizó la jornada con saldo neutro, cortando la racha de cuatro ruedas con signo positivo.

Y Ver precios de acciones, bonos, y otra info. útil en:

Y Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.