[:es]www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. bajan, mientras pesa el aumento de los rendimientos de los Treasuries y las tensiones geopolíticas

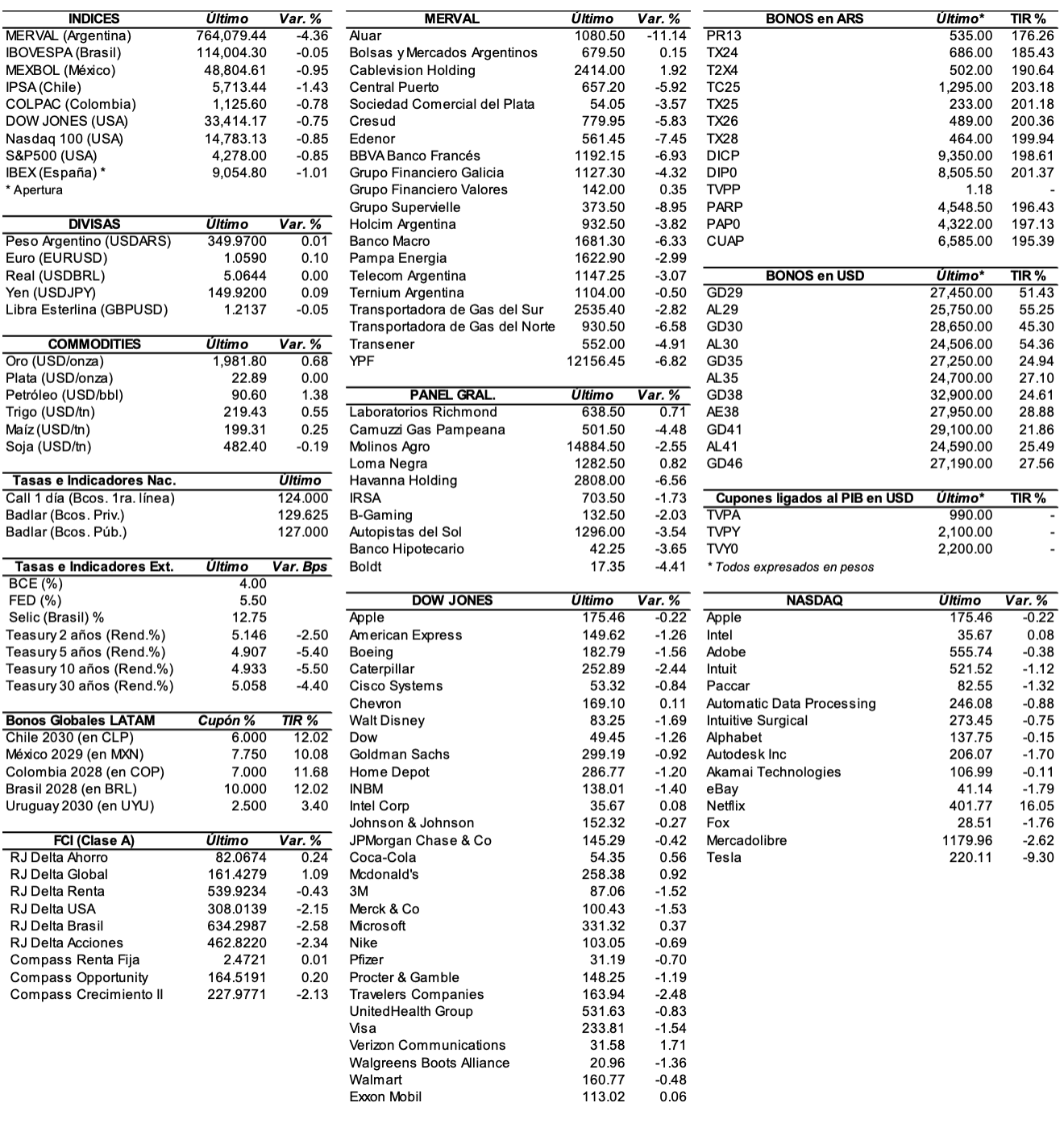

Los futuros de acciones de EE.UU. bajan (Dow Jones -0,24%, S&P 500 -0,23%, Nasdaq -0,28%), presionados por el aumento de los rendimientos de los bonos y de las tensiones geopolíticas en Medio Oriente.

Los principales índices cerraron significativamente a la baja el jueves después que el rendimiento del Treasury a 10 años alcanzara el 5%, su nivel más alto desde la crisis financiera en 2007.

Esto siguió a un discurso del presidente de la Reserva Federal (Fed), Jerome Powell, quien indicó que las señales de crecimiento por encima de la tendencia o un mercado laboral demasiado fuerte podrían justificar un endurecimiento monetario adicional.

Aunque Powell no se comprometió con un camino a seguir para las tasas de interés en su discurso, el mercado espera que la Reserva Federal pospondría una suba en noviembre. Los futuros de los fondos federales reflejan una probabilidad de casi el 99% que la Fed mantendrá las tasas sin cambios al final de su reunión el próximo mes, según la herramienta CME FedWatch.

El Dow Jones Industrial cerró con una caída de 250 puntos, o un 0,8%, mientras que el índice de referencia S&P 500 cayó un 0,9% y el índice Nasdaq Composite retroecedió un 1%.

Los principales índices también están encaminados a cerrar la semana con pérdidas. El S&P 500 ha bajado un 1,2% hasta el cierre del jueves, mientras que el Nasdaq Composite retrocedió un 1,7% y el Dow Jones Industrial bajó casi un 0,8%.

Las principales bolsas de Europa bajan, cerca de mínimos de siete meses ante una caída en el sentimiento global de mercado. El Stoxx 600 baja 1,0%, con las acciones de minería cayendo 2,0%.

El índice DAX de Alemania baja 1,2%, el CAC 40 de Francia pierde 1,2%, mientras que el FTSE 100 del Reino Unido registra contracción de 0,9%.

Los mercados en Asia bajaron, en un contexto de desaceleración de la inflación japonesa. El Nikkei 225 cerró con una caída del 0,54% a 31.259,36, mientras que el Topix cerró con una contracción del 0,38% a 2.255,65.

El índice Hang Seng de Hong Kong perdió un 0,73%, mientras que el índice de referencia CSI 300 de China cayó un 0,65% para finalizar el día en 3.510,59, cerca de su mínimo de un año de 3.508,7.

El rendimiento de los Treasuries a 10 años de EE.UU. baja a 4,95%, cercano a máximo de 16 años, mientras se evalúan detenidamente las declaraciones del presidente de la Fed, Jerome Powell.

El rendimiento del bono a 10 años de Alemania registra bajas, en línea con los Treasuries norteamericanos.

El petróleo sube, mientras aumenta el nerviosismo por la campaña militar de Israel en Gaza y la posibilidad de una escalada hacia un conflicto regional.

El oro sube, ante una mayor demanda de refugio seguro mientras aumentan las expectativas que la Fed pueda poner en pausa las subas de tasas.

La soja baja, pero se mantiene cerca de su nivel más alto en un mes, impulsada principalmente por la robusta demanda en el mercado estadounidense.

El dólar (índice DXY) baja, mientras se continúa evaluando la perspectiva de la política monetaria de la Reserva Federal a la luz de los últimos comentarios del presidente de la Fed, Jerome Powell.

El yen sube, luego que los datos mostraran que la inflación del IPC creció más de lo esperado en septiembre.

NOTICIAS CORPORATIVAS

TAIWAN SEMICONDUCTOR MANUFACTURING (TSM) registró unos ingresos del 3ºT23 de USD 17,28 Bn cayeron un 14,6% YoY, pero aumentaron un 10,2% QoQ. El número de ingresos superó el consenso de USD 16,95 Bn. El EPS en el trimestre fue de USD 1,29, superando el consenso de USD 1,15. Para el 4ºT23, la compañía espera ingresos de USD 18,8 Bn a USD 19,6 Bn, en comparación con el consenso de USD 18,25 Bn.

PHILIP MORRIS INTERNATIONAL (PM) reportó ganancias de USD 1,67 por acción, USD 0,06 dólares mejor que la estimación de mercado de USD 1,61. Sin embargo, los ingresos ascendieron a USD 9,14 Bn, por debajo de la estimación consensuada de USD 9,2 Bn. PM prevé unas ganancias ajustadas para el año fiscal 2023 de entre USD 6,05 y USD 6,08 por acción, una cifra por debajo del consenso de USD 6,11.

FREEPORT-MCMORAN (FCX) informó un EPS USD 0,39 en el 3ºT23, USD 0,05 mejor de lo que estimaba el mercado, que preveía USD 0,34. Los ingresos ascendieron a USD 5.82 Bn, superando la estimación de USD 5,4 Bn.

AMERICAN AIRLINES (AAL) reportó sus resultados del 3ºT23, revelando un EPS ajustado de USD 0,38. La cifra superó la estimación promedio de USD 0,32. La ganancia neta para el trimestre fue de USD 263 M, lo que representa una disminución del 45% YoY. Los ingresos del trimestre ascendieron a USD 13,48 Bn, en comparación con la estimación consensuada de USD 13,53 Bn.

AT&T (T) reportó un EPSA de USD 0.64 superó las estimaciones de mercado en USD 0,02, mientras que los ingresos de USD 30,35 Bn superaron ligeramente la estimación consensuada de USD 30,2 Bn. Además, AT&T informó que el flujo de efectivo de las operaciones para operaciones en curso en el 3ºT23 fue de USD 10,3 Bn, lo que refleja un aumento de USD 0,2 Bn en comparación con el 2ºT22. El flujo de efectivo libre del 3ºT23 ascendió a USD 5,2 Bn, superando la cifra esperada de USD 4,6 Bn.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: Las ventas minoristas en el Reino Unido disminuyeron un 0,9% MoM en septiembre, revirtiendo un aumento del 0,4% en agosto y peor de lo esperado en comparación con las previsiones del mercado de una caída del 0,2%. Los precios de los productores en Alemania cayeron un 14,7% YoY en septiembre, en comparación con las previsiones del mercado de una caída del 14,2% y después de una disminución del 12,6% en agosto.

ASIA: La tasa de inflación general de Japón llegó al 3% YoY en septiembre, desacelerándose desde la tasa del 3,2% en agosto. La inflación subyacente también se desaceleró al 2,8% YoY, frente al 3,1% de agosto. El Banco Popular de China mantuvo su tasa preferencial de préstamos a un año sin cambios en 3,45%. La tasa de referencia de los préstamos a cinco años se mantuvo en 4,2%.

COLOMBIA: El indicador económico líder avanzó un 0,23% YoY en agosto, extendiendo la tendencia de crecimiento pero a un ritmo más lento que el aumento del 1,18% del mes anterior. Esta desaceleración se debió principalmente a las contracciones en el sector de servicios (-7,03%), mientras que el crecimiento se aceleró en las industrias primarias (1,19%) y la manufactura (1,68%).

ARGENTINA

RENTA FIJA: Los bonos en dólares cerraron dispares, a la espera de los resultados de las elecciones del domingo

Los bonos en dólares cerraron en baja en el exterior, y con precios dispares en la bolsa local, en medio de la incertidumbre sobre los resultados que arrojarán las elecciones presidenciales del domingo, y las dudas sobre el futuro de la economía con un nuevo gobierno a partir del 10 diciembre.

El riesgo país medido por el EMBI se incrementó 11 unidades (+0,5%) y se ubicó en los 2401 puntos básicos.

De los títulos emitidos bajo ley local, el AL35 bajó 0,9%, el AL30 -0,8%, y el AL29 -0,7%. El AL41 subió 2,1% y el AE38 +1%. De los emitidos bajo ley extranjera, el GD41 perdió 6,5%, y el GD46 -2,3%. El GD35 ganó 3,4%, el GD29 +2,6%, el GD38 +0,3% y el GD30 +0,3%.

Los bonos atados al tipo de cambio mostraron importantes bajas en las últimas dos ruedas, luego que el Secretario de Finanzas, Eduardo Setti, y el Secretario de Política Económica, Gabriel Rubinstein, ratificaran que el tipo de cambio oficial se mantendrá en USDARS 350 hasta el 15 de noviembre, luego de los comentarios de Carlos Melconian que había dicho que el dólar oficial alcanzaría los USDARS 500 el lunes

Los títulos públicos en pesos ajustables por CER volvieron a manifestarse en alza, frente a las expectativas de una elevada inflación en los próximos doce meses. Se destacó el bono Cuasipar (CUAP) con una suba de 8%, el T4X4 con un alza de 7,4%, el PARP +7%, el T2X4 +6,3%, el TX28 +5,7% y el TX26 +5,6%, entre los más importantes.

Ayer terminaron los actos de cierre de la campaña electoral de los candidatos a presidente y comenzó hoy a las 8 de la mañana la veda que finalizará a la misma hora del domingo próximo. En este contexto, quedaron prohibidas las campañas y publicidades políticas de cada candidato.

CENTRAL PUERTO colocó ONs adicionales Clase A denominadas y pagaderas en dólares a tasa fija de 7% con vencimiento el 14 de marzo de 2026, por un monto nominal de USD 10 M. Las ofertas alcanzaron los USD 18,39 M. Estas ONs devengarán intereses en forma semestral y amortizarán al vencimiento (bullet).

Hoy se pagará la renta de los títulos CWC4O, DRSBO, MRCPO, RCCIO, RNL24 y TLC8O, más el capital e intereses de los bonos BU3D3, BUO23 y MJO26.

RENTA VARIABLE: El S&P Merval cayó por segunda rueda consecutiva (perdió ayer 4,4%)

El mercado local de acciones bajó por segunda jornada consecutiva, como parte de la toma de ganancias tras nueve ruedas de alza donde muchos inversores se cubrieron ante la suba de los dólares financieros e incertidumbre electoral.

En este escenario, el índice S&P Merval cayó el jueves 4,4% y cerró en los 764.079,44 puntos, por encima del mínimo registrado de manera intradiaria de 750.718 unidades.

El volumen operado en acciones en ByMA alcanzó los ARS 20.863,6 M, mientras que en Cedears se negociaron ARS 25.965,3 M.

Las acciones que más cayeron ayer fueron las de: Aluar (ALUA) -11,1%, Grupo Supervielle (SUPV) -8,9%, Edenor (EDN) -7,5%, BBVA Banco Francés (BBAR) -6,9%, YPF (YPFD) -6,8%, y Transportadora de Gas del Norte (TGNO4) -6,6%, entre las más importantes.

Terminaron en alza: Loma Negra (LOMA) +0,8%, Grupo Financiero Valores (VALO) +0,4%, y Bolsas y Mercados Argentinos (BYMA) +0,1%.

En la plaza externa, las acciones argentinas ADRs terminaron con mayoría de bajas. Se destacaron las acciones de: Cresud (CRESY) -8,5%, Edenor (EDN) -8%, YPF (YPF) -6,6%, Grupo Supervielle (SUPV) -5,6%, Central Puerto (CEPU) -5,3%, Grupo Financiero Galicia (GGAL) -5%, y Pampa Energía (PAM) -3,3%, entre las más importantes.

Sólo cerraron en alza: Ternium (TX) +0,3%, y Vista Energy (VIST) +0,1%.

Indicadores y Noticias locales

El costo de la construcción creció en septiembre 11,1% MoM

El nivel general del índice del costo de la construcción (ICC) en el Gran Buenos Aires correspondiente a septiembre registró una suba de 11,1% respecto al mes anterior. Este resultado surge como consecuencia de un alza de 9,6% en el capítulo “Materiales”, de 12,4% en el capítulo “Mano de obra” y de 13,3% en el capítulo “Gastos generales”.

Los precios mayoristas subieron en septiembre 9,2% MoM

El nivel general del índice de precios internos al por mayor (IPIM) registró un aumento de 9,2% en septiembre respecto del mes anterior. Por otra parte, el nivel general del índice de precios internos básicos al por mayor (IPIB) mostró un ascenso de 9,9% en el mismo período. Asimismo, el nivel general del índice de precios básicos del productor (IPP) registró un incremento de 10,7% en el mismo período.

El consumo masivo aumentó en septiembre 8,5% YoY

De acuerdo al estudio elaborado por la consultora Scentia, en septiembre el consumo masivo creció 8,5% en términos interanuales, por lo que en el acumulado de los primeros nueve meses se observó un alza del 1,1%. De esta manera, se mantiene la tendencia positiva de los últimos meses, pero con un cambio interesante en el canal autoservicios.

El gasto primario en septiembre bajó 3,2% en términos reales

De acuerdo con el último informe de la Oficina del Presupuesto del Congreso (OPC) el gasto primario devengado en septiembre bajó 3,2% en términos reales poniendo así en duda la idea que existe un desborde del mismo. El mes pasado la Administración Pública Nacional (APN), generó gastos ARS 3.300 Bn, lo que marcó una suba nominal del 130,7%, por debajo de la inflación de los 12 meses anteriores.

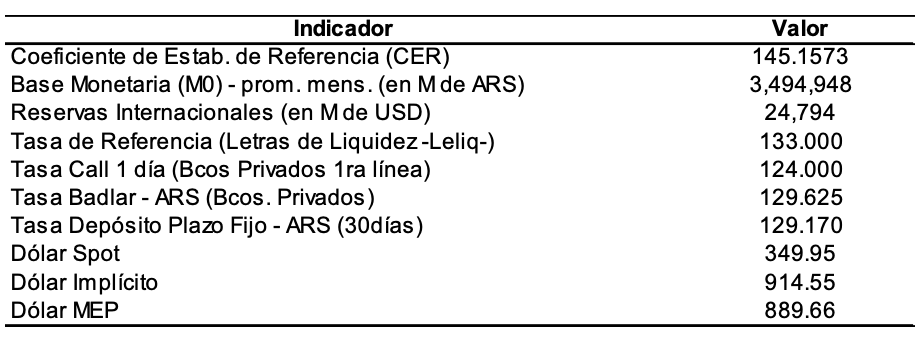

Indicadores monetarios

Las reservas internacionales disminuyeron ayer USD 3 M y finalizaron en USD 24.794 M.

Tipo de cambio

El dólar contado con liquidación (implícito) ganó el jueves ARS 4,48 (+0,5%) y se ubicó en los USDARS 957,07, dejando una brecha con la cotización del mayorista de 173,4%. En tanto, el dólar MEP (o Bolsa) subió ARS 3,86 (+0,4%) y terminó ubicándose en los USDARS 888,60, marcando un spread con la divisa que opera en el MULC de 153,9%.

El tipo de cambio mayorista se sostiene en USDARS 350 (vendedor), en un marco en el que el BCRA compró USD 58 M y rompió la racha negativa de siete ruedas consecutivas. De todos modos, en lo que va del mes el Central lleva vendidos USD 810 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.[:]