Informe Diario 29 de Septiembre de 2021

- 29 de septiembre de 2021

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL

Futuros de EE.UU. operan en alza, mientras se moderan los rendimientos

ESTADOS UNIDOS

Los futuros de acciones de EE.UU. operan esta mañana en alza (S&P 500 +0,5%, Dow Jones +0,4% y Nasdaq +0,6%), debido a que disminuyó el rápido aumento en el rendimiento de los bonos del Tesoro, lo que provoca que los inversores compren acciones tecnológicas recientemente afectadas por la caída.

El debate sobre el techo de la deuda en Washington también ha afectado a la renta variable. La secretaria del Tesoro, Janet Yellen, dijo que el Congreso tiene hasta el 18 de octubre para aumentar o suspender el techo de la deuda y que no hacerlo traería graves consecuencias para la economía. Asimismo, Powell dijo al Senado que la inflación podría persistir más de lo esperado como resultado de problemas en la cadena de suministro por la reapertura.

Cayó la confianza del consumidor del Conference Board para septiembre, al tiempo que se incrementó el déficit comercial de bienes para agosto. Aumentaría la venta de viviendas pendientes pero se contraerían los inventarios de petróleo.

Las principales bolsas de Europa operan con ganancias, buscando recuperarse después de un sell off inducido por el aumento en las tasas de interés en EE.UU. durante la rueda anterior. Las perspectivas de inflación y los rendimientos de los bonos están en el centro de la atención de los operadores después de un comienzo de semana turbulento.

El presidente de la Reserva Federal, Jerome Powell, la presidenta del Banco Central Europeo, Christine Lagarde, la gobernadora del Banco de Japón, Haruhiko Kuroda, y el gobernador del Banco de Inglaterra, Andrew Bailey, hablarán hoy en el Foro del BCE sobre Banca Central.

Los mercados en Asia cerraron con pérdidas, luego de la caída observada ayer en Wall Street (especialmente en el índice Nasdaq). Las acciones de Japón lideraron las pérdidas en la región. El índice Hang Seng de Hong Kong se opuso a la tendencia general.

Las acciones de Evergrande que cotizan en Hong Kong subieron un +14,98% después que el desarrollador anunciara que venderá su participación en Shengjing Bank por USD 1,5 Bn a una empresa de gestión de activos de propiedad estatal, al tiempo que debe enfrentar el pago de intereses de bonos por USD 47,5 M.

Se contraerían las ventas minoristas y la producción industrial de Japón en agosto. Se publicarán los índices PMI Caixin manufacturero, no manufacturero y composite de China para septiembre.

El dólar (índice DXY) opera en alza, alcanzando su nivel más alto en 11 meses, beneficiándose de los mayores rendimientos de los bonos y de la postura hawkish de la Fed, mientras crecen las dudas sobre el crecimiento global.

La libra esterlina retrocede, presionada por el impacto económico de la escasez de gasolina y un dólar más fuerte, provocando su mayor caída diaria en más de un año.

El yen se mantiene estable, ubicándose próximo a su nivel más bajo desde febrero de 2020, ya que los rendimientos más altos de los bonos limitan la demanda de la divisa japonesa como activo de cobertura.

El petróleo WTI opera en baja, debido a que volvieron a surgir dudas sobre la demanda, con casos de Covid-19 que continúan aumentando en todo el mundo, sumado a la escasez de gasolina en algunas regiones.

El oro registra un rebote tras alcanzar un mínimo de 7 semanas, presionado por los mayores rendimientos de los Treasuries y el dólar, mientras los inversores esperan que la Fed incremente las tasas de interés antes de lo previsto.

La soja muestra un leve aumento, debido a que la perspectiva de una fuerte demanda apuntala a los precios, aunque una temporada de cosecha en EE.UU. que avanza rápidamente limita las ganancias.

Los rendimientos de los Treasuries estadounidenses muestran caídas, estabilizándose tras su rápido rally que ha inquietado a los mercados financieros, mientras crecen las expectativas hawkish de la Fed.

Los rendimientos de los bonos europeos registran bajas, en línea con los US Treasuries.

CORPORATIVAS

EVERGRANDE (3333) afronta este miércoles un nuevo vencimiento de una emisión en dólares por importe de USD 47,5 M. Ayer se conoció que el Gobierno chino habría ‘animado’ a algunas promotoras con participación estatal a comprar activos a Evergrande. Sin conocer de momento si la compañía hará frente a este pago, de momento el mercado ha aplaudido una operación de la compañía para hacer caja.

NETFLIX (NFLX) ha adquirido el desarrollador de videojuegos Night School Studio por un importe que no se ha revelado. El estudio con sede en Glendale (California) es conocido por contar historias en los juegos.

TESLA (TSLA): El CEO y fundador, Elon Musk, ha vuelto a salir en defensa de las criptomonedas. El magnate advierte que el Gobierno de EE.UU. debería evitar regular el mercado de las criptomonedas. «No es posible, creo, destruir las criptomonedas, pero es posible que los gobiernos desaceleren su avance», dijo Musk en una conferencia en California.

LATAM

COLOMBIA cree que su déficit fiscal para 2021 será menor al esperado gracias a la recaudación de impuestos. Los datos brindados por el Comité Consultivo de la Regla Fiscal afirman también que podrían faltar recursos respecto a los objetivos propuestos para el futuro. El país sudamericano había establecido para este año una meta de déficit fiscal de un 8,6% del Producto Interno Bruto (PIB). Colombia registraría un déficit fiscal inferior al proyectado para 2021 debido al favorable comportamiento del recaudo de impuestos, aunque faltarían recursos para cumplir los objetivos más allá de este año, expresó el Comité Consultivo de la Regla Fiscal.

CHILE: Autoridades chilenas anunciaron el fin del estado de emergencia que había estado vigente en el país desde la llegada de la pandemia de coronavirus ante un descenso en el número de contagios de la mano del masivo y rápido programa de vacunación. La medida extraordinaria, que expira el 30 de septiembre como aprobó el Congreso, había permitido la aplicación de un toque de queda nocturno y la imposición de cuarentenas en los territorios con mayor incidencia de contagios.

ARGENTINA

RENTA FIJA: El Tesoro captó ARS 190,6 Bn a través de la licitación de Letras y Bonos en pesos, y logra cubrir vencimientos de la semana

El Ministerio de Economía obtuvo ARS 190.593 M (valor nominal adjudicado de ARS 207.347 M) en la última licitación de septiembre y logró cubrir los vencimientos de la semana y del mes. Luego del traspié de agosto, cerró el mes con un rollover del 104%, equivalente a un financiamiento neto de ARS 18.220 M.

Recordemos que Economía informó que los Aspirantes a Creadores de Mercado tendrán la oportunidad hoy de participar de una segunda vuelta, en la cual el monto total a licitar será por hasta un monto máximo del 20% del total adjudicado en primera vuelta de cada uno de los instrumentos mencionados anteriormente. La ventaja es que ya conocerán la tasa pactada para los diferentes títulos.

Después de varias ruedas de bajas, los bonos en dólares mostraron un rebote por compras de oportunidad, aún en un marco de incertidumbre sobre las elecciones legislativas de este año y atentos al desarrollo de la economía doméstica. El riesgo país medido por el EMBI+Argentina disminuyó 2,1% y se ubicó por debajo de los 1600 puntos básicos (en 1597 bps).

Ayer se conoció que la economía registró su segunda mejora mensual consecutiva en julio, ubicándose en su nivel más alto desde el comienzo de la pandemia, aunque aún permanece por debajo del nivel de febrero de 2020.

Por su parte, el ministro de Economía, Martín Guzmán, participará de una reunión cumbre con los máximos referentes de los organismos de crédito a la vez que acercará posiciones con Washington en todo lo que tiene que ver con las relaciones comerciales. Mantendrá un encuentro entre el 15 y 18 de octubre con las autoridades del FMI y el Banco Mundial (BM) en la cumbre mundial de ministros de Hacienda.

Por su parte, los títulos públicos en pesos (en especial los atados al CER), terminaron el martes prácticamente estables (en promedio), según el índice de bonos del IAMC.

AEROPUERTOS ARGENTINA 2000 ofrece canjear ONs con cupón 6,875% con vencimiento en 2027 emitidas el 06/02/2017, ONs con cupón 6,875%/9,375% pik con vencimiento en 2027 emitidas el 20/05/2020, y ONs Serie 2017, por nuevas ONs Clase I a tasa fija de 8.5% con vencimiento en 2031, por un monto de hasta USD 335,7 M.

El Banco Central subastó Letras de Liquidez (Leliq) a 28 días de plazo por ARS 320.000 M (vencían ARS 350.266 M), a una tasa de interés estable de 38%.

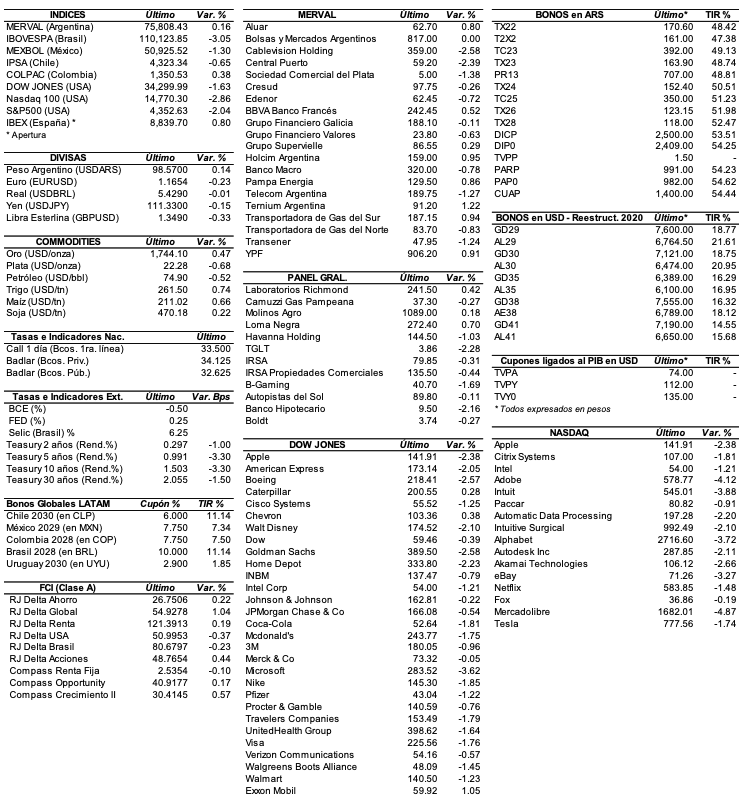

RENTA VARIABLE: Contrario a la tendencia de las bolsas externas, el S&P Merval terminó con una ligera suba

En un contexto en el que las principales bolsas mundiales cayeron por un aumento en los retornos de los bonos del Tesoro de EE.UU., la preocupación por la persistente inflación y las difíciles negociaciones sobre el límite de endeudamiento en Washington, el mercado local de acciones cerró el martes con una ligera suba en un marco de cautela inversora frente a las elecciones de medio término de noviembre.

De esta forma, el índice S&P Merval subió ayer 0,2% y se ubicó en los 75.808,43 puntos, muy cerca del máximo valor registrado de manera intradiaria. El volumen operado en acciones en ByMA alcanzó los ARS 606,7 M, monto menor respecto al día previo, mientras que en Cedears se negociaron ARS 3.370,3 M.

Las acciones que más subieron fueron las de: Ternium Argentina (TXAR) +1,2%, Holcim Argentina (HARG) +1%, Transportadora de Gas del Sur (TGSU2) +0,9%, YPF (YPFD) +0,9% y Pampa energía (PAMP) +0,9%, entre las más importantes. En tanto, terminaron en baja: Cablevisión Holding (CVH) -2,6%, Central Puerto (CEPU) -2,4%, Sociedad Comercial del Plata (COME) -1,4%, Telecom Argentina (TECO2) -1,3% y Transener (TRAN) -1,2%, entre otras.

En el exterior, las acciones argentinas ADRs cerraron con mayorías de bajas. Sobresalió la acción de Mercado Libre (MELI) -4,9%, seguida por Edenor (EDN) -4,6%, IRSA (IRS) -3,6%, Cresud (CRES) -3,4%, Globant (GLOB) -3,3%, Despegar (DESP) -3,2% y Ternium (TX) -2,8%, entre las más importantes.

Indicadores y Noticias locales

La actividad económica se expandió 11,7% YoY en julio

El EMAE registró en julio una suba de 11,7% YoY y de +0,8% MoM. De esta manera, en los primeros siete meses del año, el EMAE muestra una suba de 10,5% YoY. Con relación a igual mes de 2020, 13 de los sectores que conforman el EMAE registraron subas. Pesca (+251,6% YoY), Otras actividades de servicios comunitarios, sociales y personales (+88,0% YoY), y Hoteles y restaurantes (+55,4% YoY) fueron los sectores de mayor crecimiento en el mes. Los sectores que en julio mostraron caída en la comparación interanual fueron Intermediación financiera (-1,3% YoY) y Agricultura, ganadería, caza y silvicultura (-3,6% YoY). Entre ambos sectores restaron 0,3 puntos porcentuales a la variación interanual del índice total.

Ingresos de la población crecieron 62,4% YoY nominal en el 2°T21

Según el INDEC, la suma total de ingresos de la población en el 2°T21 creció 62,4% en relación con igual trimestre de 2020, donde los ingresos laborales representaron 76,5% y los no laborales, 23,5%. El ingreso promedio per cápita de la población alcanzó los ARS 26.021, mientras que la mediana del ingreso per cápita fue de ARS 19.200. En ese sentido, el coeficiente de Gini, que mide el grado de desigualdad a través del ingreso, se ubicó en el 2°T21 del año en 0,434 (cuanto más se acerca a cero, más igualdad).

La expectativa de inflación se incrementó en septiembre a 48,6% (UTDT)

La inflación esperada a nivel nacional para los próximos 12 meses, de acuerdo a la mediana de las respuestas, se mantuvo en septiembre para ubicarse en 50,0%. De acuerdo al promedio, las expectativas de inflación a nivel nacional subieron 0,6 pp MoM, situándose en 48,6%. En la distribución regional, CABA continúa siendo la región con mayor expectativa de inflación (50,3%), seguida por el Interior (50%) y luego GBA (45,4%).

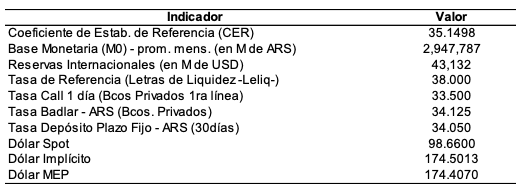

Indicadores monetarios

Las reservas internacionales cayeron USD 55 M y terminaron ubicándose en los USD 43.084 M.

Tipo de cambio

El dólar contado con liquidación (implícito) cerró en ARS 174,50, subiendo 0,3% y dejando un spread con la cotización del mayorista de 76,9% (nivel máximo desde el 4 de diciembre de 2020). En tanto, el dólar MEP (o Bolsa) también ascendió 0,3% y se ubicó en los ARS 174,41, marcando una brecha con la divisa que opera en el MULC de 76,8%.

Por su lado, el tipo de cambio mayorista subió ayer 3 centavos a ARS 98,66 (vendedor), en un contexto en el que el BCRA terminó con saldo neutro después de dos ruedas de adquisiciones por unos USD 15 M.

Y Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.