[:es]www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. suben, recuperándose después de pérdidas impulsadas por las tasas de interés

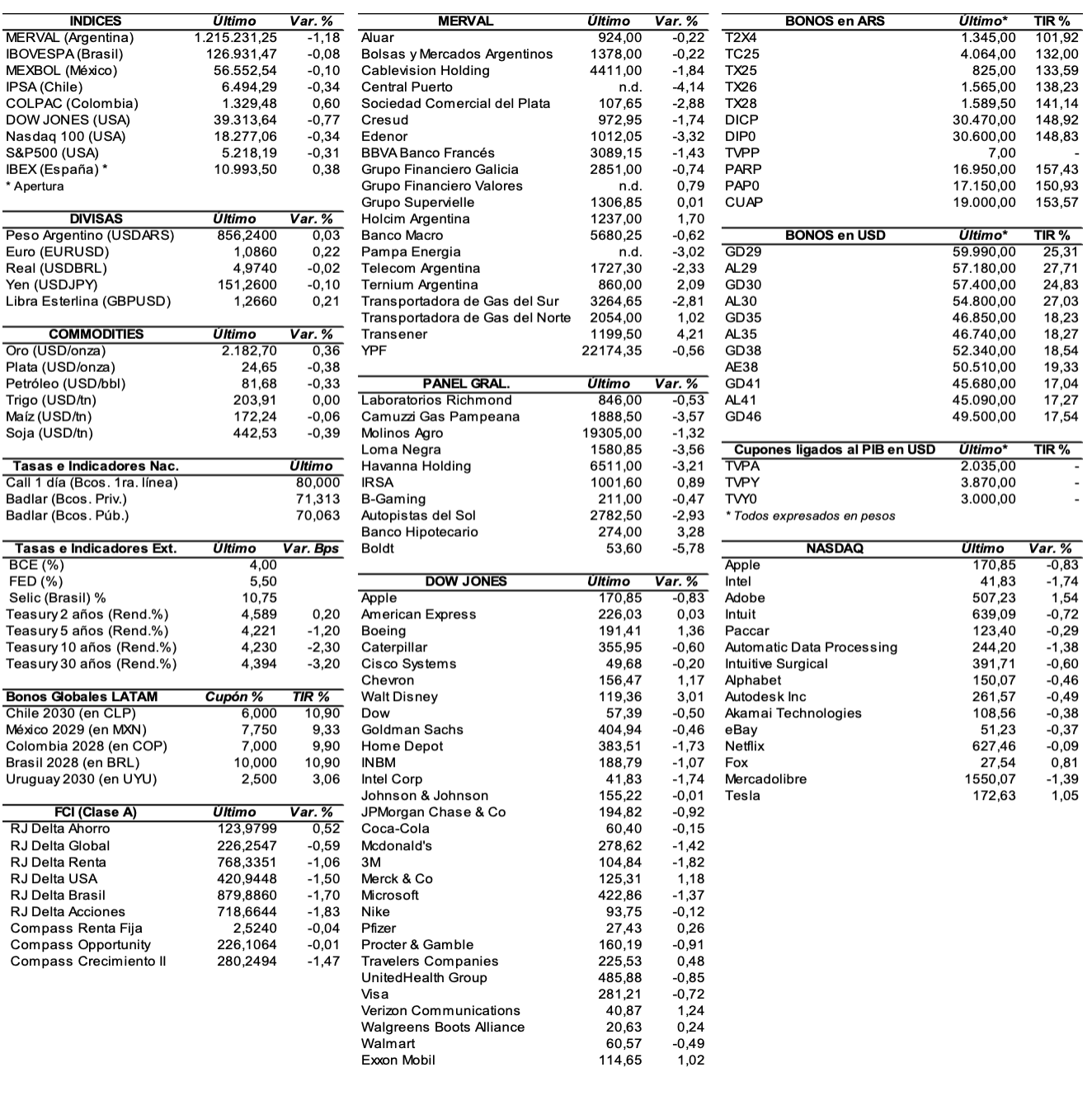

Los futuros de acciones de EE.UU. suben (Dow Jones +0,26%, S&P 500 +0,31%, Nasdaq +0,20%), estabilizándose después que los temores de tasas de interés más altas durante más tiempo provocaran una serie de fuertes pérdidas.

United Airlines (UAL) gana más de un 4,8% en el premarket después de publicar una pérdida más estrecha de lo esperado y superar los ingresos. J.B. Hunt Transport Services (JBHT) cae más 7% después de no cumplir con las expectativas de los mercados en ingresos y ganancias.

El Dow Jones terminó la rueda de ayer con un aumento del 0,17%, rompiendo una racha de seis días de pérdidas. El S&P 500 cayó un 0,21%, mientras que el Nasdaq Composite retrocedió un 0,12%. Fue el tercer día consecutivo de pérdidas para ambos índices.

Los movimientos se producen después que el presidente de la Reserva Federal, Jerome Powell, dijo que necesitan ver más progreso en materia de inflación antes que la Fed probablemente comience a recortar las tasas.

Asimismo, la probabilidad que la Fed recorte las tasas de interés en junio registró otro revés después que Powell afirmara que la política monetaria necesita ser restrictiva por más tiempo. Ahora, se espera que el primer recorte se produzca en septiembre (65,9%) y las probabilidades de un segundo recorte están disminuyendo.

U.S. Bancorp (USB), Travelers (TRV) y ASML (ASML) informan sus ganancias hoy antes de la apertura del mercado, mientras que, Alcoa (AA), Discover (DFS) y CSX (CSX) harán lo propio después del cierre.

Las principales bolsas de Europa suben, a pesar de los comentarios de la Fed que impactaron los mercados globales. El Stoxx 600 sube 0,58%.

El índice DAX de Alemania gana 0,52%, el CAC 40 de Francia sube 1,28%, mientras que el FTSE 100 del Reino Unido registra expansión de 0,70%.

Los mercados en Asia operaron mixtos. El Nikkei 225 de Japón cayó un 1,32% para cerrar en 37.961,8, por debajo de la marca de 38.000 por primera vez desde febrero, mientras que el Topix perdió 1,26% y cerró en 2.663,15.

El índice Hang Seng de Hong Kong ganó un 0,02%, mientras que el CSI 300 de China continental subió un 1,55%, cerrando en 3.565,4.

El rendimiento de los Treasuries a 10 años de EE.UU. se mantiene en 4,65%, mientras se asimilan los comentarios de los funcionarios de la Fed sobre el estado de la economía y las perspectivas de política monetaria.

El rendimiento del bono a 10 años de Alemania sube, en línea con los Treasuries norteamericanos.

El petróleo baja, luego del aumento en las reservas comerciales de EE.UU., lo que generó preocupaciones sobre la demanda global, superando los temores sobre el suministro en Medio Oriente.

El oro sube, mientras la demanda de refugio compensó parcialmente la presión del dólar y los rendimientos de los Treasuries.

La soja sube, luego que se informó el progreso en la siembra de esta temporada, con un 3% completado.

El dólar (índice DXY) baja, mientras es probable que las tasas de interés se mantengan altas durante más tiempo.

La libra sube, después la inflación del Reino Unido se desaceleró menos de lo esperado en marzo.

NOTICIAS CORPORATIVAS

TESLA (TSLA) ha solicitado a los accionistas que vuelvan a votar sobre un paquete de compensación de USD 56 Bn para el CEO Elon Musk en un archivo regulatorio. La compañía declaró que el paquete de compensación del CEO en 2018 requería que Elon entregara un crecimiento transformador y sin precedentes para ganar cualquier compensación. Esta medida se produce después de que un tribunal de Delaware dictaminara que la empresa debía rescindir el paquete de compensación a principios de este año.

ADIDAS (ADDYY) reveló que los ingresos del 1°T24 aumentaron un 4% a EUR 5,46 Bn, en comparación con EUR 5,27 Bn en el 1°T23. Además, el margen bruto mejoró en 6,4 p.p a 51,2% durante el trimestre, frente al 44,8% en el trimestre del año anterior. El beneficio operativo fue de EUR 336 M en el primer trimestre. ADDYY aumentó su guía para todo el año. Ahora espera que los ingresos aumenten a una tasa de mediados a altos dígitos únicos en 2024.

ASML (ASML) presentó un informe mixto del primer trimestre el miércoles, con una ganancia del primer trimestre que superó las expectativas, mientras que las ventas no cumplieron con las previsiones, incluso con fuertes ventas a China (representaron un récord del 49% del total en el 1°T24). ASML mantuvo sin cambios sus previsiones financieras para todo el año, esperando un impulso en la segunda mitad del año.

CITIZENS FINANCIAL GROUP INC (CFG) registró un EPS del 1°T24 de USD 0,79, USD 0,08 mejor que la estimación de los mercados de USD 0,71. Los ingresos del trimestre ascendieron a USD 1.960 M, frente a la estimación de consenso de USD 1.960 M.

US BANCORP (USB) registró un EPS del primer trimestre de USD 0,90, USD 0,06 mejor que la estimación de los mercados de USD 0,84. Los ingresos del trimestre ascendieron a USD 6.720 M, frente a la estimación de consenso de USD 6.710 M.

ABBOTT LABS (ABT) registró un EPS del primer trimestre de USD 0,98, USD 0,02 mejor que la estimación de los mercados de USD 0,96. Los ingresos del trimestre ascendieron a USD 9.960 M, frente a la estimación de consenso de USD 9.890 M.

SOLAREDGE TECHNOLOGIES (SEDG): Barclays mantuvo una calificación de bajo peso en la compañía, afirmando que sus costos fijos afectarán los márgenes de beneficio. Sin embargo, el banco aumentó su precio objetivo en SEDG a USD 61 desde USD 50.

LIVE NATION ENTERTAINMENT (LYV): The Wall Street Journal informó que el Departamento de Justicia de EE.UU. presentaría una demanda antimonopolio en contra de la compañía.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: La tasa de inflación del Reino Unido cayó al 3,2% YoY en marzo de 2024 desde el 3,4% del mes anterior, pero se mantuvo ligeramente por encima de la expectativa del mercado del 3,1%. Fue la tasa más baja desde septiembre de 2021. En términos mensuales, la inflación subió un 0,6% en marzo, el mismo ritmo que en febrero.

ASIA: El balance comercial de Japón cambió a un superávit de JPY 366,46 Bn en marzo de 2024 desde un déficit de -JPY 750,85 Bn en el mismo período del año anterior. Fue el primer superávit comercial en tres meses, ya que las exportaciones crecieron un 7,3% YoY, hasta alcanzar la mayor cantidad en tres meses de JPY 9,46 Bn, mientras que las importaciones disminuyeron un 4,9%, la segunda caída este año, hasta JPY 9,10 Bn.

ARGENTINA

RENTA FIJA: El Gobierno pospuso el debate de la Ley Bases para la semana próxima. Bonos en dólares volvieron a caer.

Los bonos en dólares ayer volvieron a cerrar en baja, en un contexto de incertidumbre global generada por la geopolítica en Oriente Medio. Influye además, las dudas sobre la sostenibilidad de las cuentas fiscales en los próximos meses, de una consolidación de la desaceleración de la inflación, y de la aprobación de la Ley Bases.

El riesgo país medido por el EMBI+Argentina se incrementó ayer 6 unidades (+0,4%), y se ubicó en los 1381 puntos básicos.

En BYMA, el GD46 perdió 4%, el AL35 -2,4%, el AL41 -1,8%, el GD29 -1,6%, el AL29 -1,5%, el GD41 -1,4%, el AE38 -1,4%, el GD30 -1,1%, el AL30 -1%, y el GD35 -0,3%. El GD38 subió 0,5%.

Los bonos en pesos ajustables por CER manifestaron precios dispares en la rueda del martes. Subieron: el TC25 +1,6%, el T6X4 +0,4%, y el T5X4 +0,2%, entre otros. Cayeron: el PARP -1,2%, el TX25 -1%. El CUAP -1%, y el TX28 -0,9%, entre los más importantes.

El ministro de Economía, Luis Caputo, ya salió hacia Washington para participar de la Reunión de Primavera organizada por el FMI y el Banco Mundial (BM). Formará parte de diferentes paneles, además de mantener reuniones con miembros del Fondo y con funcionarios del Departamento del Tesoro de EE.UU. y otros países del G-20.

Previo a su salida para EE.UU., desde el Fondo elogiaron el plan de estabilización del Gobierno, aunque afirmaron que aún hay mucho para hacer, y pronosticaron que para este año el PIB caerá un 2,8% y la inflación tendrá un incremento de 150%.

El oficialismo pospuso el debate del proyecto de la Ley Bases hasta la semana que viene, en medio de los reacomodamientos internos y las negociaciones con la oposición por el texto de alivio fiscal. El tratamiento en comisiones comenzará entre el martes y jueves próximos, y recién en mayo se llevaría al recinto.

CRESUD colocará mañana ONs Clase XLV en dólares (CCL) a tasa fija a licitar con vencimiento a 28 meses por un monto nominal de hasta USD 10 M (ampliable hasta USD 15 M).

TECPETROL colocará mañana ONs Clase 7 en dólares (MEP) a tasa fija a licitar con vencimiento a 24 meses por un monto de hasta USD 60 M (ampliable hasta USD 120 M).

Hoy se pagará la renta de los bonos CS43O, MRCMO, PNUCO, TO26, WNCJO y WNCKO.

RENTA VARIABLE: El S&P Merval subió ayer 0,5% y recuperó los 1.200.000 puntos

El índice S&P Merval subió el martes 0,5% y cerró en los 1.203.237,81 puntos, muy cerca del valor máximo registrado de manera intradiaria de 1.219.841,07 unidades. Valuado en dólares (al CCL), el principal índice ganó 0,5% y cerró en los 1.118 puntos.

El volumen operado en acciones en ByMA alcanzó los ARS 30.005,1 M, mientras que en Cedears se negociaron ARS 34.708,9 M.

Las acciones que mejor comportamiento tuvieron fueron las de: Telecom Argentina (TECO2) +2,9%, Banco Macro (BMA) +2,6%, Edenor (EDN) +2,2%, Aluar (ALUA) +2,2% y Loma Negra (LOMA) +2,1%, entre las más importantes.

Terminaron en baja: Sociedad Comercial del Plata (COME) -2,3%, Cresud (CRES) -1,8%, Transener (TRAN) -1,2%, Grupo Financiero Valores (VALO) -1,1%, y Central Puerto (CEPU) -0,7%, entre otras.

En Nueva York, las acciones argentinas ADRs cerraron ayer con precios mixtos. Sobresalieron al alza: Telecom Argentina (TEO) +2,8%, Edenor (EDN) +2,3%, Corporación América (CAAP) +1,5%, Vista Energy (VIST) +1,2%, y Banco Macro (BMA) +1,2%, entre las más importantes. Cerraron en baja: IRSA (IRS) -2,9%, Globant (GLOB) -2,3%, Cresud (CRESY) -2,1%, Loma Negra (LOMA) -1,4%, y Central Puerto (CEPU) -1,4%, entre otras.

Indicadores y Noticias locales

Remuneración al trabajo asalariado en el 4ºT23 aumentó 162,6% YoY (INDEC)

En el 4ºT23, la remuneración al trabajo asalariado (RTA) aumentó 162,6% YoY. En términos del valor agregado bruto (VAB) medido a precios básicos, su participación representó un 44,4%, y registró un descenso de 1,13 puntos porcentuales en forma interanual.

En marzo se necesitaron ARS 282.000 para criar a un niño menor a un año

La valorización mensual de la canasta de crianza para el tramo de edad menor de un año fue de ARS 282.025, de 1 a 3 años fue de ARS 335.312, de 4 a 5 años fue de ARS 282.937 y de 6 a 12 años fue de ARS 355.836.

PBA acordó aumento de paritarias en abril del 9,5% para estatales

La Provincia de Buenos Aires retomó las negociaciones paritarias y acordó con las autoridades de los gremios estatales un nuevo tramo de aumento salarial en abril de 9,5 puntos porcentuales.

Determinadas MiPymes no percibirán IVA ni impuesto a las ganancias (CAME)

El Ministerio de Economía dio lugar a lo solicitado por la CAME y dispuso la suspensión transitoria del régimen de percepción del IVA y el Impuesto a las Ganancias para las MiPyMES importadoras de ciertos bienes de la Canasta Básica de Alimentos, artículos de limpieza e higiene personal y medicamentos, entre otros rubros.

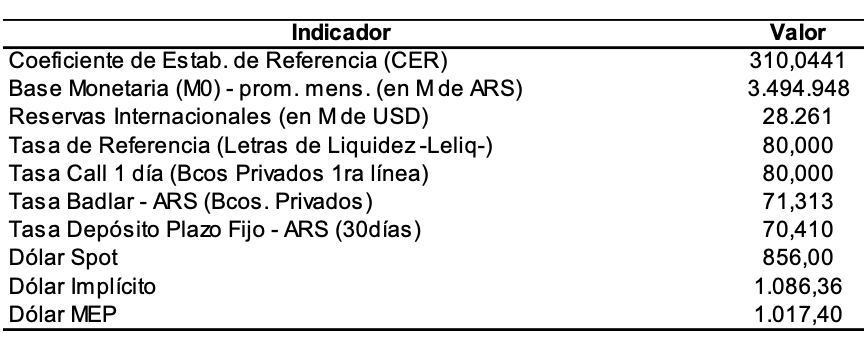

Indicadores monetarios

Las reservas internacionales crecieron ayer USD 125 M y finalizaron en USD 29.358 M.

Tipo de cambio

El dólar contado con liquidación (implícito) ganó el martes ARS 1,68 (+0,2%) y se ubicó en los USDARS 1.075,81, dejando una brecha con la cotización del mayorista de 23,9%. En tanto, el dólar MEP (o Bolsa) subió ARS 10,08 (+1%) y terminó ubicándose en ARS 1.031,63, marcando un spread con la divisa que opera en el MULC de 18,8%.

El tipo de cambio mayorista aumentó ayer 50 centavos (+0,1%) y cerró en USDARS 868,50 (vendedor), en un marco en el que el BCRA compró USD 93 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.[:]