[:es]www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. bajan, antes de la reunión de esta semana de la Fed y la próxima publicación de inflación

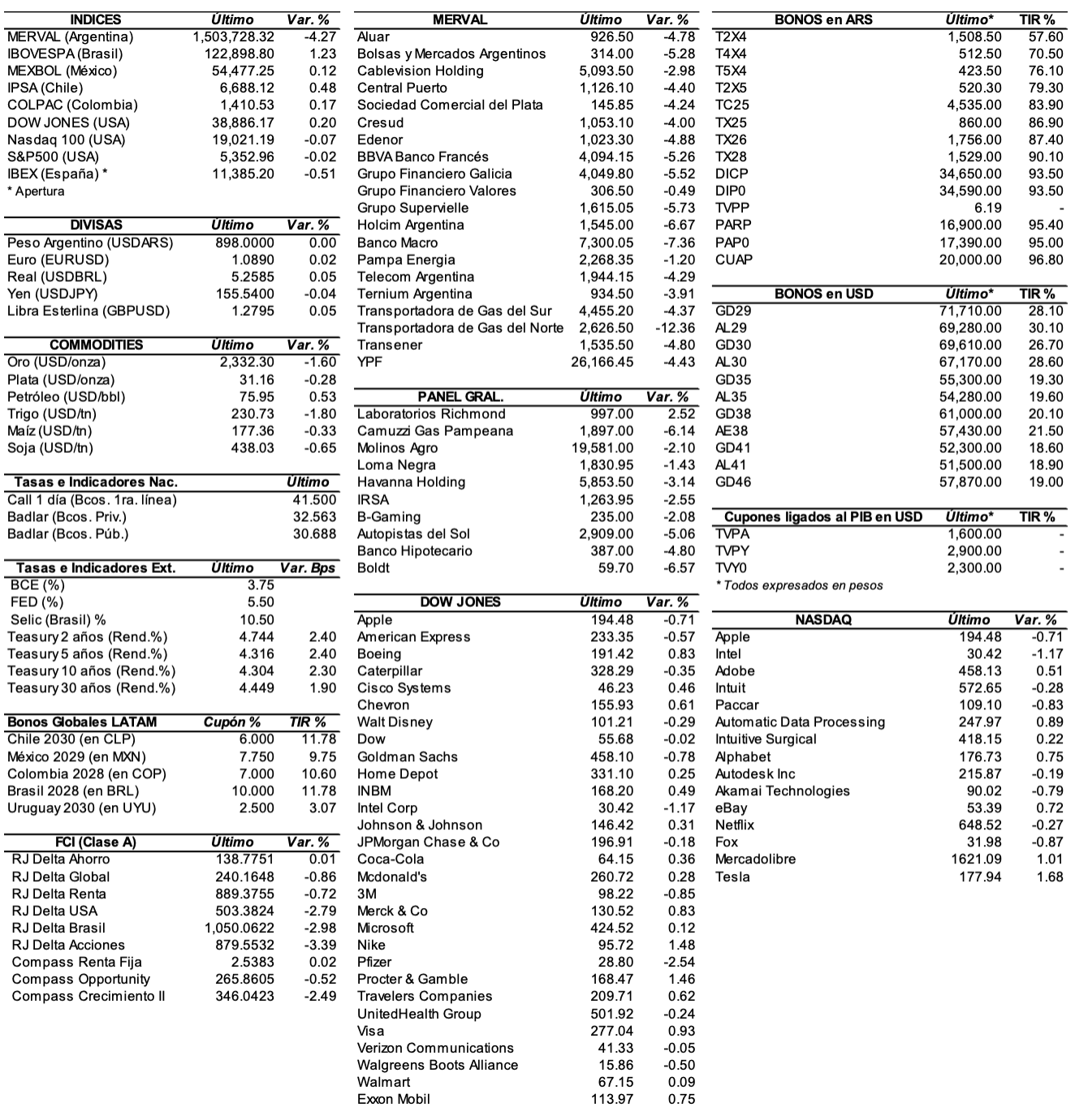

Los futuros de acciones de EE.UU. bajan (Dow Jones -0,13%, S&P 500 -0,09%, Nasdaq -0,06%), devolviendo parte de las sólidas ganancias de la semana anterior antes de una reunión de la Reserva Federal esta semana, así como datos clave de inflación.

Las acciones terminaron la semana pasada con performance positiva. El Dow Jones registró ganancia del 0,29%, mientras que el S&P 500 subió un 1,32% y el Nasdaq Composite avanzó un 2,38%.

Es notable que Nvidia (NVDA) registró un avance del 10% la semana pasada, ya que el entusiasmo por la inteligencia artificial impulsó a la compañía a superar por primera vez los USD 3 Tr en capitalización de mercado.

Sin embargo, la próxima decisión sobre tasas de la Fed y el índice de precios al consumidor de mayo, que se esperan para el miércoles, podrían ser pruebas clave para los mercados, especialmente después que el sólido informe de empleo sugiriera que el banco central podría abstenerse de bajar las tasas.

Los mercados analizarán las proyecciones actualizadas de la Fed sobre el momento y la frecuencia de los recortes de tasas. Los mercados ahora están descontando solo un recorte de tasas este año de 25 pb, que se produciría en noviembre (con una probabilidad de 47%), según la herramienta CME FedWatch.

La inflación ha sido la consideración más importante de la Fed al modificar las tasas de interés, y los datos podrían estimular los mercados antes de la conferencia de prensa posterior a la reunión del presidente de la Fed, Jerome Powell.

Además, hoy, los inversores también estarán atentos a la Conferencia Mundial de Desarrolladores de Apple (AAPL), en la que se espera que el fabricante del iPhone haga sus últimos anuncios de software.

Las principales bolsas de Europa bajan, mientras se asimilan los resultados de las elecciones al Parlamento Europeo. El Stoxx 600 cae 0,46%.

El índice DAX de Alemania retrocede 0,51%, el CAC 40 de Francia pierde 1,51%, mientras que el FTSE 100 del Reino Unido registra contracción de 0,25%.

Los mercados asiáticos cerraron mixtos. El Nikkei 225 de Japón subió un 0,92% para cerrar en 39.038,16 puntos, mientras que el Topix ganó un 1% a 2.782,49 puntos.

Algunos mercados no operaron por feriado, incluidos Australia, China continental, Hong Kong y Taiwán.

El rendimiento de los Treasuries a 10 años de EE.UU. sube a 4,47%, mientras se anticipa la reunión de política monetaria de la Fed y los datos de inflación que se publicarán esta semana. El rendimiento del bono a 10 años de Alemania opera en línea con los norteamericanos.

El petróleo sube, luego de tres semanas consecutivas de pérdidas, anticipando los informes de la OPEP y la AIE.

El oro sube, mientras se espera la las perspectivas de la Fed con relación las tasas de interés.

La soja sube, pero aun lejos de los máximos de más de cuatro meses alcanzados a finales de mayo.

El dólar (índice DXY) sube, a la espera la reunión de la Fed que tendrá lugar más adelante en la semana.

El euro baja, cayendo a un mínimo de un mes, debido a la creciente incertidumbre política regional.

NOTICIAS CORPORATIVAS

NVIDIA (NVDA) ha anunciado oficialmente su split de acciones de 10 a 1, que entró en vigencia el 7 de junio. La negociación en una base ajustada por el split comenzará el 10 de junio. Esta acción sigue a los sólidos resultados del primer trimestre fiscal de NVDA y refuerza la confianza de los inversores en el gigante tecnológico.

EXXON MOBIL (XOM) fue rebajado por Truist Securities a Mantener desde Comprar, con un precio objetivo revisado de USD 124, frente a USD 146. Truist citó preocupaciones sobre el rendimiento del flujo de efectivo libre de Exxon, rezagado respecto a sus competidores hasta bien entrado 2025 a pesar de activos positivos como Guyana y la reciente adquisición de Pioneer Natural Resources.

WALGREENS BOOTS (WBA) ha pausado los planes para una oferta pública inicial de su cadena de farmacias Boots en el Reino Unido. La compañía está explorando otras opciones, incluyendo posibles licitadores. WBA está llevando a cabo una revisión estratégica para impulsar el valor a largo plazo para los accionistas.

GOOGLE (GOOGL) evitará un juicio por jurado en un caso antimonopolio presentado por el Departamento de Justicia de EE.UU. sobre su dominio en la publicidad digital. Al aceptar pagar USD 2,3 Bn para cubrir el reclamo de daños monetarios del gobierno federal, el juicio ahora será escuchado directamente por un juez. El caso está programado para comenzar el 9 de septiembre.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: La producción industrial en Italia cayó un 1% MoM en abril de 2024, ampliando una disminución del 0,5% en marzo y no alcanzando las previsiones de un aumento del 0,3%. En términos anuales, la producción industrial cayó un 2,9%, marcando el decimoquinto período consecutivo de performance negativa.

ASIA: La economía japonesa se contrajo un 1,8% YoY en el 1ºT24, en comparación con un dato preliminar de una caída del 2,0% y después de un crecimiento revisado al alza del 0,4% en el 4ºT23. Las cifras fueron ligeramente superiores a las previsiones del mercado de una disminución del 1,9%.

BRASIL: La producción de automóviles cayó un 24,9% MoM, alcanzando las 166,7 mil unidades en mayo de 2024, el segundo nivel más bajo del año, después de un aumento del 13,5% en abril. En términos anuales, la producción de automóviles cayó un 26,8% desde las 227,9 mil unidades.

CHILE: El superávit comercial de Chile se amplió a USD 1.910 M en mayo de 2024, superando con creces las estimaciones del mercado de USD 1.600 M y desde los USD 856,5 M en el mismo período del año anterior, ya que las exportaciones aumentaron un 3,7% YoY a USD 8.091 M, mientras que, las importaciones cayeron un 6,5% YoY a USD 6.494 M.

ARGENTINA

RENTA FIJA: Mercados con la mirada puesta esta semana en la aprobación de la Ley Bases y el paquete fiscal en el Senado

Los bonos en dólares terminaron la semana pasada con importantes caídas, en medio de la demora en la aprobación de la Ley Bases y el paquete fiscal, y luego que diputados de la oposición dieran media sanción a un aumento en las jubilaciones, cuestión que podría poner en riesgo el equilibrio fiscal obtenido en los últimos cinco meses por el Gobierno.

El mercado también está atento a las negociaciones del Gobierno con el Banco Popular de China para refinanciar los próximos vencimientos de los tramos utilizados el año pasado. Recordemos que a finales de este mes cae un vencimiento de USD 2.900 M y a comienzos de julio otro de USD 1.900 M.

El riesgo país se incrementó en la semana 270 unidades (+20,6%), y se ubicó en 1582 puntos básicos, después de testear un máximo de 1626 bps.

Este miércoles a las 10 horas inicia el debate en el recinto del Senado de la Ley Bases y el paquete fiscal. El Gobierno sigue negociando con algunos senadores de la oposición dialoguista, para tratar de alcanzar por lo menos la aprobación en general de los proyectos.

Por medio de la Resolución General 1004/2024 publicada hoy en el Boletín Oficial, la CNV modifica las normas vigentes sobre las ventas de valores negociables con liquidación en moneda extranjera, las cuales quedan exentas de ciertas limitaciones aquellas adquiridas previamente en pesos con fondos provenientes de créditos UVA.

Los bonos en pesos ajustables por CER cerraron en las últimas cinco ruedas con precios dispares, a la espera del dato de inflación minorista de mayo que se conocerá este jueves.

TELECOM ARGENTINA reabre hoy la emisión de las ONs Clase 20 dollar linked a una tasa fija de 5% con vencimiento el 6 de junio de 2026, por un monto nominal de hasta USD 40 M.

YPF LUZ colocará mañana ONs Clase XVI dollar linked a una tasa fija de 2% con vencimiento a 18 meses, y ONs Clase XVII en dólares a tasa fija a licitar con vencimiento a 36 meses, por un monto en conjunto de hasta USD 50 M.

ALUAR colocará mañana ONs Serie 9 en dólares a tasa fija a licitar a 24 meses de plazo, por un monto nominal de hasta USD 30 M (ampliable hasta USD 50 M).

Hoy se pagará la renta de los títulos GN44O, HJCAO, MGC9O, MARCVO, CP32O, OLC2O, RIS1O, TLCDO, RIR1O y VSC8O, más el capital e intereses de los bonos CXCRO, DR8AO, SDS5O, CO21D y MI31.

RENTA VARIABLE: El índice S&P Merval cayó 8% en pesos la semana pasada (en dólares perdió 13%)

El índice S&P Merval perdió en las últimas cinco ruedas un 8% en pesos y cerró en los 1.519.209,11 puntos, después de registrar un máximo valor de 1.666.770 unidades y un mínimo de 1.499.910 puntos. Valuado en dólares (al CCL), el principal índice cayó 13% en la semana y terminó en 1.177,60 puntos.

El volumen operado en acciones en ByMA alcanzó los ARS 74.701,3 M, dejando un promedio diario de ARS 14.940,3 M. Mientras que en Cedears se negociaron ARS 94.572,7 M, marcando un promedio diario de ARS 18.914,5 M.

Las acciones que más perdieron la semana pasada fueron las de: Telecom Argentina (TECO2) -12,5%, Banco Macro (BMA) -11,9%, Cresud (CRES) -9,9%, Transportadora de Gas del Norte (TGNO4) -9,8%, YPF (YPFD) -9,3%, Grupo Supervielle (SUPV) -9,2%, y Transportadora de Gas del Sur (TGSU2) -8,9%, entre otras. No se registraron alzas en el panel líder durante las últimas cinco ruedas.

En la plaza de Nueva York, las acciones argentinas ADRs terminaron la semana anterior con mayoría de bajas. Se destacaron las acciones de: Telecom Argentina (TEO) -18,2%, Cresud (CRESY) -15,6%, Grupo Supervielle (SUPV) -14,4%, Banco Macro (BMA) -13,9%, YPF (YPF) -13,7%, Transportadora de Gas del Sur (TGS) -13,7%, y BBVA Banco Francés (BBAR) -13,4%, entre las más importantes.

Indicadores y Noticias locales

La inflación de mayo en CABA fue de 4,4% (DGEC)

La inflación de mayo en la Ciudad de Buenos Aires fue de 4,4%, según la Dirección General de Estadística y Censos de CABA. En lo que va del año subió 80,2% y en el último año un 280,9%. Este jueves 13 de junio se conocerá la inflación oficial (IPC) de mayo, para la cual los privados estiman un aumento en torno al 5%.

Las ventas minoristas cayeron en mayo un 7,3% YoY (CAME)

Según la Confederación Argentina de la Mediana Empresa, las ventas minoristas disminuyeron en el mes de mayo un 7,3% YoY, acumulando en lo que va del año una retracción del 16,2%. La serie desestacionalizada tuvo un rebote del 6,6% MoM.

El gobierno bajaría el impuesto PAÍS del 17,5% al 7,5%

El ministro de Economía, Luis Caputo, anunció que, en caso de aprobarse en el Congreso la Ley Bases, se retrotraería el impuesto PAÍS del 17,5% al 7,5%.

El presupuesto en ciencia cayó en 5 meses un 24% YoY (CIICTI)

Según un estudio del Centro Iberoamericano de Investigación en Ciencia, Tecnología e Innovación, durante los primeros cinco meses del año, el presupuesto destinado a la Función de Ciencia y Tecnología cayó 24,2% YoY, cifra por encima de la caída real de la ejecución del APN que disminuyó un 22,8%.

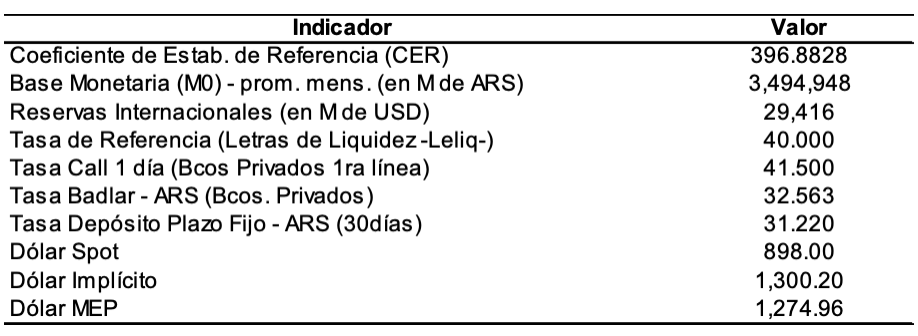

Indicadores monetarios

Las reservas internacionales brutas crecieron la semana pasada USD 634 M y finalizaron en USD 29.297 M.

Tipo de cambio

El dólar contado con liquidación (implícito) subió la semana pasada ARS 66,68 (+5,3%) y se ubicó en USDARS 1.312,50, mostrando una brecha con la cotización del mayorista de 46%. En tanto, el dólar MEP (o Bolsa) ganó ARS 66,40 (+5,5%) y se ubicó en los ARS 1.282,33, marcando un spread con la divisa que opera en el MULC de 42,6%.

El tipo de cambio mayorista se incrementó en las últimas cinco ruedas ARS 3,50 (+0,4%) y cerró en los USDARS 899,00 (vendedor), en un marco en el que el BCRA debió compró USD 99 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.[:]