[:es]www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. operan mixtos, mientras se espera la publicación de las nóminas no agrícolas

Los futuros de acciones de EE.UU. operan mixtos (Dow Jones -0,06%, S&P 500 +0,01%, Nasdaq +0,12%), luego del día feriado y con el enfoque centrado principalmente en los datos claves de nóminas no agrícolas para obtener más señales sobre las tasas de interés.

Los mercados de acciones estuvieron cerrados el jueves por el feriado del Día de la Independencia, mientras los principales índices estaban cerca de máximos históricos alcanzados a principios de semana, impulsados por débiles datos económicos que aumentaron las apuestas a que la Fed recortaría las tasas de interés para septiembre.

Se espera que la economía de EE.UU. haya añadido 191.000 empleos en junio después de un aumento mayor al previsto de 272.000 el mes anterior. Este resultado mostraría cierto enfriamiento en el mercado laboral en junio, y llega después de una serie de datos del mercado laboral que no superaron las expectativas esta semana.

Débiles datos en el empleo ADP y de aperturas de empleo, junto con un PMI no manufacturero por debajo de lo esperado, aumentaron las expectativas que la economía de EE.UU. se esté enfriando, dando suficiente confianza a la Fed para comenzar a recortar las tasas.

Un mercado laboral suficientemente enfriado es una consideración clave para la Fed al reducir las tasas de interés, una situación que aún no se ha materializado.

La herramienta CME Fedwatch mostró que los mercados están valorando un 68,1% de probabilidad de un recorte de 25 puntos básicos en septiembre, frente al 59,5% visto la semana pasada.

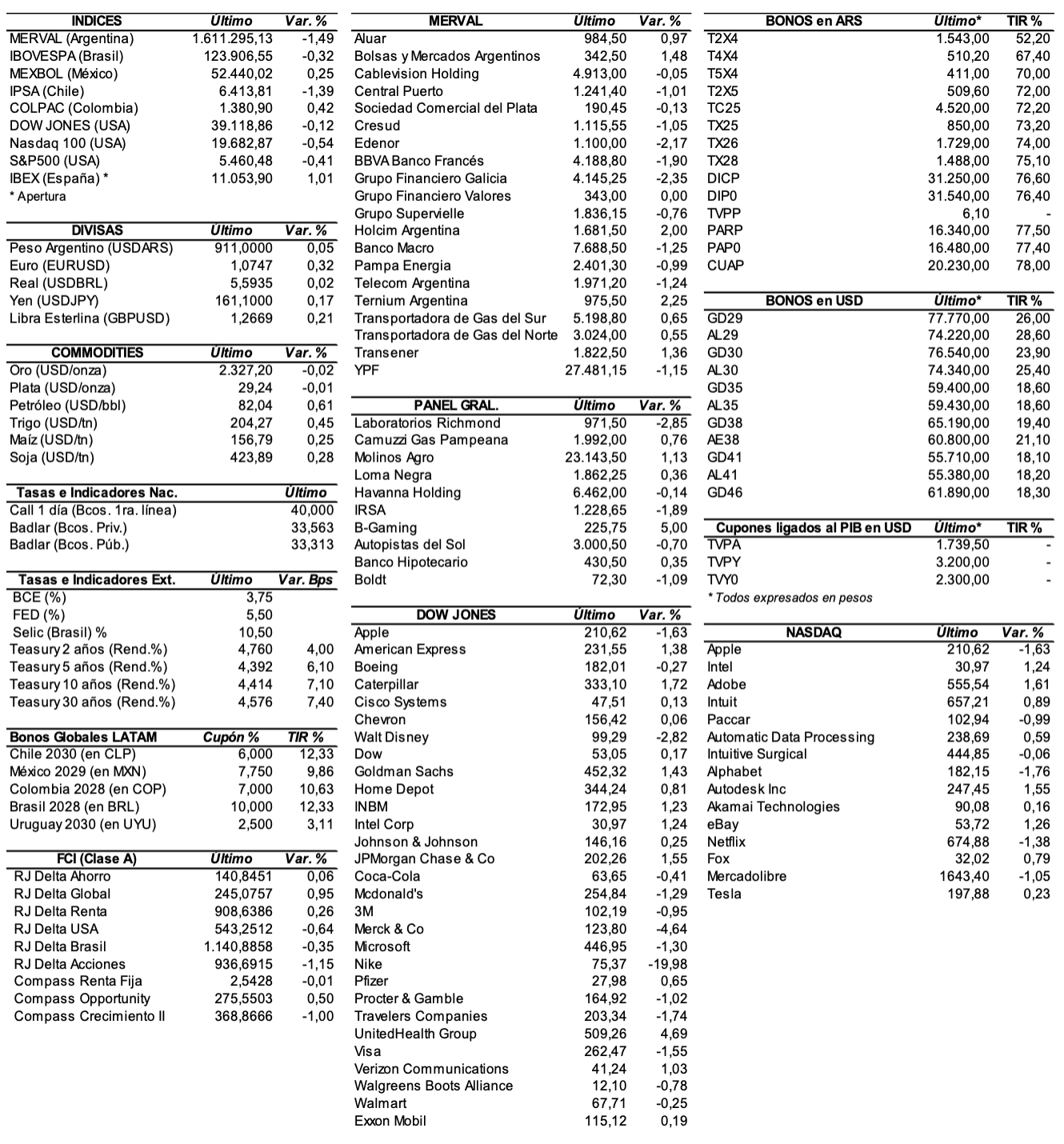

Los tres principales índices están en camino de finalizar la semana en alza. El Nasdaq Composite y el S&P 500 han subido 2,5% y el 1% en la semana, respectivamente. Ambos cerraron en máximos históricos y registraron nuevos récords intradía el miércoles. El Dow Jones ha quedado rezagado esta semana, sumando alrededor del 0,5%.

Las principales bolsas de Europa suben, mientras los mercados reaccionan positivamente al triunfo del partido laborista en las elecciones del Reino Unido. El Stoxx 600 sube 0,30%.

El índice DAX de Alemania avanza 0,78%, el CAC 40 de Francia gana 0,28%, mientras que el FTSE 100 del Reino Unido registra expansión de 0,02%.

Los mercados asiáticos bajaron. El Índice Hang Seng de Hong Kong cayó un 1,27%, mientras que el CSI 300 de China continental bajó un 0,43%, cayendo a su nivel de cierre más bajo en casi cinco meses.

El Nikkei de Japón tuvo una sesión volátil y terminó el día sin cambios. El Topix cayó un 0,49%, rompiendo una racha de cinco días de ganancias y cerrando en 2.884,18 puntos.

El rendimiento de los Treasuries a 10 años de EE.UU. baja a 4,34%, mientras se esperan los últimos datos de nóminas no agrícolas. El rendimiento del bono a 10 años de Alemania opera en línea con los norteamericanos.

El petróleo baja, pero se encamina a una cuarta semana consecutiva en positivo debido a las esperanzas de una fuerte demanda de combustible de verano en EE.UU.

El oro sube, rumbo a una segunda ganancia semanal consecutiva, mientras se evalúa la trayectoria de posibles recortes de tasas de interés por parte de la Fed.

La soja sube, en medio de una demanda constante y expectativas de un mayor suministro.

El dólar (índice DXY) baja, mientras se buscan indicios de cuándo la Fed comenzará a recortar las tasas de interés.

La libra sube, luego que el partido Laborista ganara una amplia mayoría en las elecciones generales del Reino Unido.

NOTICIAS CORPORATIVAS

TESLA (TSLA) se vio favorecida luego de que varias empresas estatales en el centro financiero de Shanghai, China, recientemente compraron el modelo más vendido de la compañía, el Model Y, como vehículos de servicio. Esto sigue a un informe de medios locales que indicaba que los autos Tesla habían sido incluidos en una lista de compras del gobierno local chino.

COINBASE GLOBAL (COIN) se vio perjudicada debido a que Bitcoin cayó a su nivel más bajo desde febrero.

MACY’S (M) se vio favorecida luego que un informe de los medios dijera que Arkhouse Management y Brigade Capital Management aumentaron su oferta para comprar la cadena de grandes almacenes por aproximadamente USD 6,9 Bn.

SAMSUNG ELECTRONICS (KS:005930) espera registrar un aumento exponencial en sus beneficios del segundo trimestre, ya que se vio aún más impulsado por la demanda de chips de memoria y dispositivos electrónicos impulsada por la inteligencia artificial.

SINGING MACHINE COMPANY (MICS) anunció que ha completado con éxito la adquisición de SemiCab, una empresa líder en tecnología de inteligencia artificial en el espacio logístico global.

FOXCONN (FXCOF) reveló que sus ingresos del mes pasado ascendieron a USD 15.120 M, lo que representó un aumento del 16,1% YoY y alcanza la segunda cifra de ingresos más alta para este periodo. En el 2°T24, sus ingresos aumentaron un 19,1% YoY, alcanzando los USD 1,55 Bn.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: Las ventas minoristas en la Eurozona aumentaron un 0,1% MoM en mayo de 2024, recuperándose de una caída revisada al alza del 0,2% en abril y en comparación con las previsiones de un aumento del 0,2%. Interanualmente, las ventas minoristas aumentaron un 0,3%, tras un aumento del 0,6% en abril.

ASIA: El índice líder en Japón subió a 111,1 puntos en mayo de 2024 desde un mínimo de tres meses de 110,9 en el mes anterior, coincidiendo con las previsiones, según mostraron las cifras preliminares.

BRASIL: El superávit comercial cayó un 33,4% a USD 6,71 Bn en junio de 2024 en comparación con el mismo período del año pasado, aunque aún superó las previsiones de un superávit de USD 5,8 Bn. Las exportaciones cayeron un 1,9% YoY a USD 29,04 Bn, mientras que las importaciones aumentaron un 14,4% a USD 22,33 Bn.

ECUADOR: La tasa de inflación anual se moderó a 1,18% en junio de 2024, marcando su nivel más bajo desde septiembre de 2021 y una desaceleración significativa respecto al 2,53% del mes anterior. En términos mensuales, los precios al consumidor cayeron un 0,95%, frente a una disminución del 0,12% en mayo.

ARGENTINA

RENTA FIJA: Bonos en dólares continuaron débiles, a la espera de más detalles sobre la nueva Letra del Tesoro para absorber pasivos del BCRA

Sin cotizaciones en el exterior, por el feriado de EE.UU., los bonos en dólares se mostraron ayer en baja (en promedio), en un contexto de dudas sobre el anuncio del Gobierno de traspasar los pasivos remunerados del BCRA al Tesoro. El mercado sigue aguardando más detalles sobre la nueva letra de regulación monetaria y espera más certezas acerca del plan económico en una segunda fase de gestión.

El riesgo país medido por el EMBI+Argentina se incrementó 2 unidades (+0,1%) y se ubicó en los 1523 puntos básicos.

En BYMA, el AL41 perdió 0,8%, el AE38 -0,5%, el AL30 -0,3%, y el AL29 -0,1%. El AL35 ganó 0,5%. De los globales, el GD46 bajó 1,2%, el GD30 -0,6%, y el GD35 -0,5%. El GD41 subió 1,7%, el GD38 +1,2%, y el GD29 +0,9%.

Los bonos en pesos ajustables por CER cerraron el jueves con ganancias. Sobresalieron: el DICP +1,8%, el TC25 +1,1%, el T5X4 +0,5%, el CUAP +0,4%, el T2X5 +0,4%, y el TX25 +0,4%, entre otros. El PARP bajó 0,6%.

Según fuentes de mercado, después de los anuncios muchos bancos sacaron cerca de un 30% de sus inversiones en pases y las dejaron líquidas. Se estima que gran parte de tales fondos se dirigieron a los dólares financieros y ejercieron una mayor presión sobre los mismos.

A la espera de más detalles sobre la Letra que el Tesoro emitirá para absorber los pasivos del BCRA, ayer la entidad monetaria implementó una medida para incentivar aún más la migración de Pases al Tesoro. Estableció que las LECAPs adquiridas por los bancos en el mercado secundario también estarán exentas del límite de fraccionamiento del sector público, por un monto equivalente al desarme de Pases. Hasta el momento, dicha exención se aplicaba únicamente a las suscripciones primarias dentro del programa de licitaciones del ministerio de Economía, basado en el monto de los Pases.

Los inversores están atentos al pago de los cupones de intereses de los bonares y globales del 9 de julio, al que se suma la devolución del capital parcial de los títulos con vencimiento en 2030. El Gobierno ya confirmó el pago, y es probable que el mismo se realice con reservas del BCRA. El pago total es por USD 2.785,8 M (USD 1.548 M corresponde a intereses y USD 1.237,8 M al capital del bono 2030).

El Gobierno oficializó la creación del Ministerio de Desregulación y Transformación del Estado, área que estará a cargo de Federico Sturzenegger.

VISTA ENERGY colocó ONs Clase XXV dollar linked con vencimiento el 8 de julio de 2028 a una tasa de interés fija de 3%, por un monto nominal de USD 53,2 M. Estas ONs devengarán intereses en forma trimestral y amortizarán al vencimiento (bullet).

Hoy se pagará la renta de los títulos RIP1O y RIP2O, más el capital e intereses de los bonos RFCAO y T542O.

RENTA VARIABLE: Sin mercado de referencia, el S&P Merval cerró con una ligera baja de 0,6%

Sin mercados de referencia, debido al feriado de EE.UU. por el Día de la Independencia, el índice S&P Merval cerró el jueves con una ligera de 0,6% y se ubicó en los 1.612.744,58 puntos, después de registrar un máximo de manera intradiaria de 1.618.206,66 unidades.

El volumen operado en acciones en ByMA alcanzó los ARS 11.182,1 M, en tanto en Cedears se negociaron ARS 15.279,4 M.

Las acciones que más subieron ayer fueron las de: Sociedad Comercial del Plata (COME) +4,6%, Transener (TRAN) +2,2%, Pampa Energía (PAMP) +1,8%, BBVA Banco Francés (BBAR) +1,4%, y Telecom Argentina (TECO2) +1,3%, entre las más importantes.

Sólo cerraron en baja: Central Puerto (CEPU) -0,8%, Edenor (EDN) -0,6%, Bolsas y Mercados Argentinos (BYMA) -0,3%, Aluar (ALUA) -0,2%, y Grupo Financiero Galicia (GGAL) -0,1%.

Indicadores y Noticias locales

El mercado estimó para junio una inflación de 5,2% MoM (R.E.M. del BCRA)

Según el R.E.M. del BCRA, el mercado estimó una inflación para junio del 5,2% (-0,3% respecto al REM anterior). Para julio se proyectó una inflación del 4,8% y para el año 2024 del 138,1% interanual. Para el PIB real para 2024 se estimó una retracción de 3,7%, mejorando así la perspectiva en 0,1% respecto del relevamiento previo. Las proyecciones de tipo de cambio nominal se ubicaron en ARS 922,7 por dólar para el promedio de julio, lo que implicaría una suba mensual promedio del 2% de la paridad cambiaria.

La producción minera subió en mayo un 7,7% YoY (INDEC)

En mayo, la producción industrial minera mostró una suba del 7,7% YoY. El acumulado enero-mayo presentó un aumento del 9,2% YoY. En mayo del 2024, el índice de la serie desestacionalizada mostró una baja del 0,2% MoM y la serie tendencia-ciclo registró una disminución del 0,2% MoM.

La producción pesquera cayó en mayo un 10,4% YoY (INDEC)

En mayo, la producción industrial pesquera mostró una caída del 10,4% YoY. La serie desestacionalizada mostró una variación negativa del 16,1% MoM y la serie tendencia-ciclo registró un descenso del 1,8% MoM.

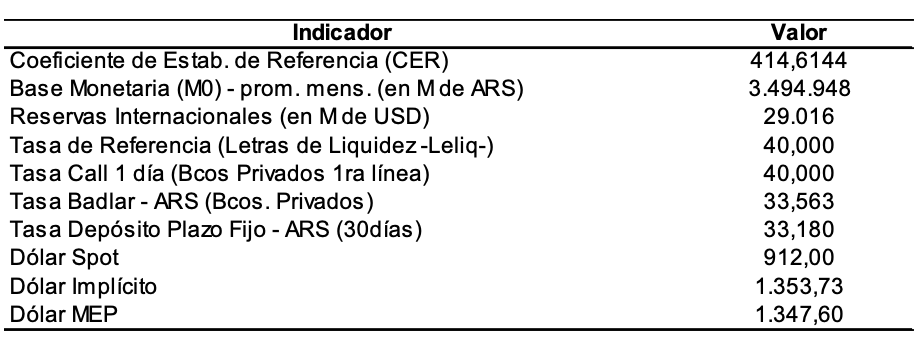

Indicadores monetarios

Las reservas internacionales brutas crecieron ayer USD 10 M y finalizaron en USD 29.819 M.

Tipo de cambio

El dólar contado con liquidación (implícito) subió el jueves ARS 4,03 (+0,3%) y cerró en USDARS 1.398,43, mostrando una brecha con la cotización del mayorista de 52,7%. En tanto, el dólar MEP (o Bolsa) ganó ARS 13,18 (+1%) y se ubicó en USDARS 1.395,68, marcando un spread con la divisa que opera en el MULC de 52,4%.

El tipo de cambio mayorista ganó ARS 1,00 ayer (+0,1%) y cerró en los USDARS 916,00 (vendedor), en un marco en el que el BCRA compró USD 22 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.[:]