[:es]www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. suben ante el optimismo por los potenciales recortes de tasas; se esperan más resultados bancarios.

Los futuros de acciones de EE.UU. suben (Dow Jones +0,04%, S&P 500 +0,11%, Nasdaq +0,17%), ampliando las ganancias de la sesión anterior debido al creciente optimismo sobre recortes de tasas de interés, mientras aumentan las apuestas sobre la reelección de Donald Trump.

Las acciones Bank of America(BAC) suben más de un 2% en el premarket después que sus ganancias superaran las previsiones. Morgan Stanley (MS) caen 2,8% a pesar de superar las expectativas en su informe de ganancias.

El Dow Jones avanzó un 0,53% en la jornada previa hasta un cierre récord. El S&P 500 añadió un 0,28%, mientras que el Nasdaq Composite ganó un 0,4%. El mercado también continuó su rotación hacia acciones de pequeña capitalización, con el Russell 2000 subiendo un 1,8%. El Russell 2000 registró un aumento del 6% la semana pasada.

El presidente de la Reserva Federal (Fed), Jerome Powell, mencionó que los datos recientes de inflación han aumentado la confianza en una inflación más baja, aumentando las probabilidades que la Fed está cerca de recortar las tasas de interés.

Ahora hay un 89% de probabilidad que la Fed recorte las tasas en 25 puntos básicos en septiembre. También se observa que los operadores consideran una pequeña probabilidad (10,4%) que la Fed recorte las tasas en 50 puntos básicos, según CME Fedwatch.

Las acciones bancarias tuvieron una performance destacada, contribuyendo al sesgo alcista en medio de noticias continuas de ganancias del sector. Goldman Sachs (GS) fue un destacado ganador después de reportar ganancias. El SPDR S&P Bank ETF (KBE) subió un 2,7%, mientras el SPDR S&P Regional Banking ETF (KRE) ganó un 2,9%.

El sector financiero del S&P 500 fue uno de los principales ganadores, ganando un 1,4%. El único sector que cerró con una ganancia mayor fue el de energía, que subió un 1,6%. El sector de utilities fue el de peor performance por un amplio margen, cayendo un 2,4%.

El sesgo positivo también se relacionó con la idea que el intento de asesinato del ex presidente Trump durante el fin de semana ha aumentado sus posibilidades de ganar las elecciones en noviembre. Una victoria de Trump en las urnas podría allanar el camino para políticas fiscales y tributarias favorables para los inversores.

Las principales bolsas de Europa bajan, mientras se evalúan las perspectivas económicas y políticas en la región. El Stoxx 600 baja 0,54%.

El índice DAX de Alemania retrocede 0,60%, el CAC 40 de Francia pierde 0,85%, mientras que el FTSE 100 del Reino Unido registra contracción de 0,51%.

Los mercados asiáticos cerraron mixtos. El CSI 300 de China continental subió un 0,63% para cerrar en 3.498,28 puntos, mientras que el índice Hang Seng de Hong Kong cayó un 1,60%.

El Nikkei 225 de Japón subió un 0,2% a 41.275,08 puntos y el Topix aumentó un 0,34%, terminando en 2.904,5 puntos, ya que los mercados reanudaron las operaciones después de un día festivo.

El rendimiento de los Treasuries a 10 años de EE.UU baja a 4,17%, mientras se evalúan los comentarios del presidente de la Fed, Jerome Powell, sobre las perspectivas para la economía y las tasas de interés. El rendimiento del bono a 10 años de Alemania opera en línea con los norteamericanos.

El petróleo baja, debido a las preocupaciones continuas sobre una desaceleración de la economía china.

El oro sube, mientras se afianza la probabilidad de un recorte de tasas en septiembre.

La soja sube, luego que el USDA informó que las condiciones de los cultivos mejoraron más que las expectativas.

El dólar (índice DXY) opera estable, mientras aumentan las chances que Donald Trump regrese a la Casa Blanca.

El euro sube, en vísperas de la reunión de política monetaria del Banco Central Europeo del jueves.

NOTICIAS CORPORATIVAS

UNITEDHEALTH (UNH) reportó un EPS del 2ºT24 de USD 6,80, USD 0,13 mejor que la estimación de USD 6,67. Los ingresos del trimestre fueron de USD 98,9 Bn, frente a la estimación consensuada de USD 98,72 Bn. UNH espera un EPS para el año fiscal 2024 de USD 27,50 – USD 28.00, en comparación con el consenso de USD 27,59.

BANK OF AMERICA (BAC) registró en el 2°T24 un EPS de USD 0,83, USD 0,03 mejor de lo esperado, pues se preveía un EPS de USD 0,80. Los ingresos del trimestre se situaron en USD 25,4 Bn, frente a una previsión de USD 25,24 Bn.

MORGAN STANLEY (MS) ganó USD 1,82 por acción con ingresos de USD 15,02 Bn. Los mercados esperaban solo USD 1,65 por acción y USD 14,3 Bn en ingresos.

PNC FINANCIAL (PNC) obtuvo en el 2°T24 un EPS de USD 3,39, USD 0,41 mejor de lo esperado, pues se preveía un EPS de USD 2,98. Los ingresos del trimestre se situaron en USD 5 Bn, frente a una previsión de USD 5,41 Bn. Las acciones de PNC Financial cerraron en USD 169.02, lo que representa una subida de un 14,29% en los últimos tres meses y una subida de un 32,92% en los últimos 12 meses.

FB FINANCIAL (FBK) reportó ganancias ajustadas de USD 0,84 por acción, mientras que los mercados esperaban USD 0,76. El banco también superó las estimaciones del consenso en otros indicadores, como ingresos netos por intereses y margen de interés neto.

SALESFORCE (CRM) redujo su fuerza laboral en aproximadamente 300 posiciones durante el último mes. Este movimiento se produce mientras la empresa incrementa su gasto en innovación de productos.

AT&T (T) y Verizon (VZ) están en una disputa sobre un plan para mejorar el servicio a los equipos de emergencia. AT&T está presionando para que se asignen más frecuencias inalámbricas a FirstNet, un movimiento que Verizon afirma equivaldría a un regalo de USD 14 Bn para AT&T.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: El Indicador ZEW de Sentimiento Económico para Alemania disminuyó a 41,8 puntos en julio de 2024, la primera caída en un año y el nivel más bajo en cuatro meses, en comparación con 47,5 en junio y las previsiones de 42,5. Las perspectivas económicas están empeorando, en medio de la caída de las exportaciones, la incertidumbre política en Francia y la falta de claridad respecto a la futura política monetaria del BCE.

COLOMBIA: El índice de confianza del consumidor mejoró en 1,4 puntos hasta -12,7 en junio de 2024, subiendo desde -14,1 en el mes anterior, aunque se mantuvo negativo por vigésimo cuarto mes consecutivo. Mientras que las condiciones económicas actuales mejoraron a -18,7 desde -24,8, las expectativas futuras se deterioraron, con un dato de -8,7 en comparación con -7 en mayo.

PERÚ: El PIB creció un 5,04% YoY en mayo de 2024, desacelerándose ligeramente desde una expansión del 5,28% en el mes anterior, que fue el mayor incremento desde septiembre de 2021.

ARGENTINA

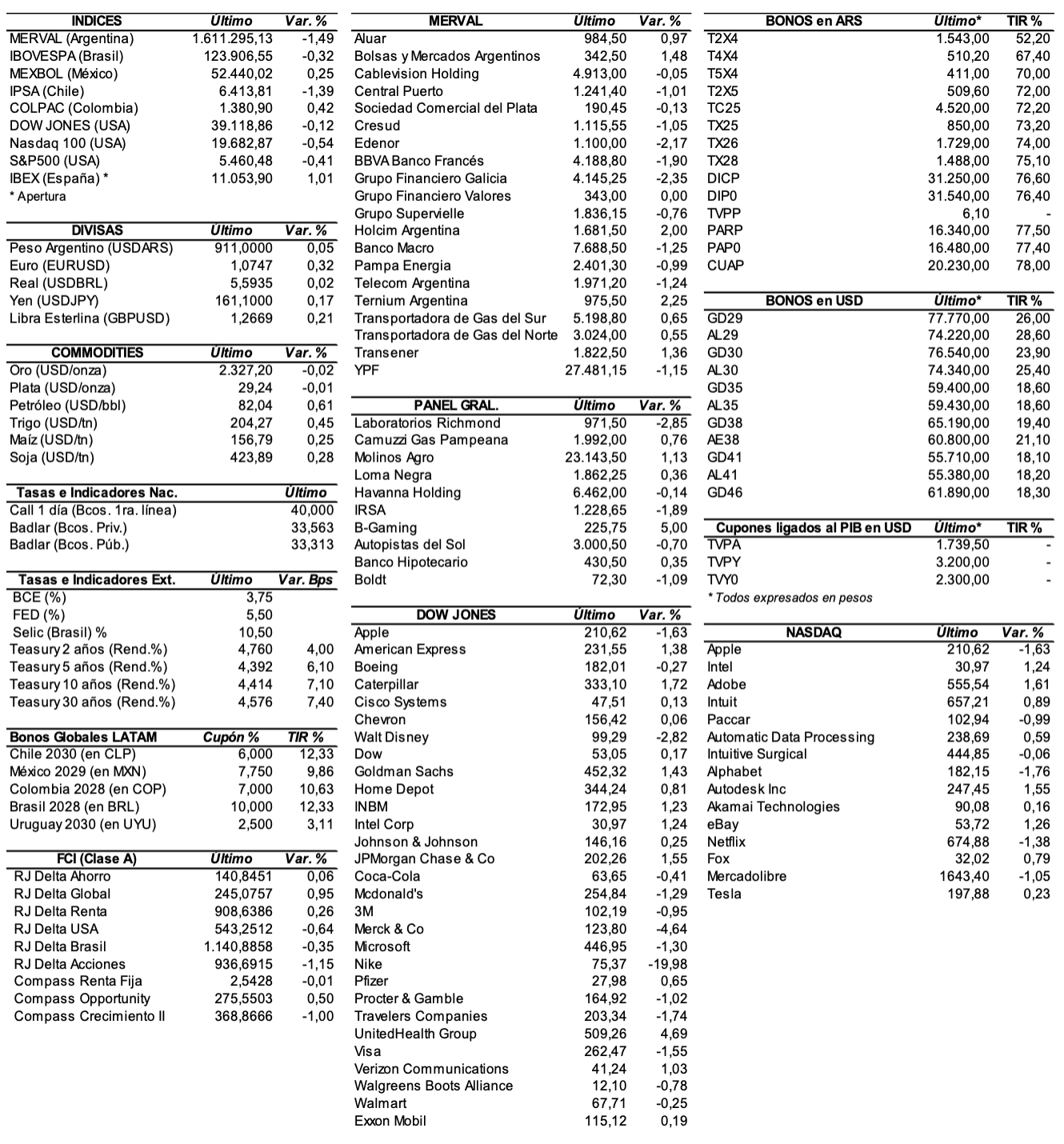

RENTA FIJA: Bonos en dólares en baja como reacción negativa a la intervención en el mercado cambiario con el uso de reservas

Los bonos en dólares cerraron la jornada de ayer con caídas, como reacción negativa a las nuevas medidas del Gobierno de implementar su nueva etapa del programa económico que consta de la emisión cero de pesos y el congelamiento de la base monetaria, con el objetivo de acelerar la desinflación. El riesgo país aumentó ayer 44 unidades (+2,9%) y cerró en los 1555 puntos básicos.

En BYMA, el AL41 perdió 3,3%, el AL35 -2,9%, el AE38 -2,1%, el AL29 -1,4%, y el AL30 -1,4%. El GD29 cayó 4,3%, el GD35 -3,2%, el GD41 -2,8%, el GD29 -2,5%, el GD30 -1,3%, y el GD46 -1%.

Los bonos en pesos ajustables por CER terminaron el lunes con mayoría de bajas. Se destacaron: el TX28 -4,7%, el PARP -2,9%, el DICP -2,4%, el CUAP -1,9%, el TX26 -1,5%, y el TX25 -1,1%, entre los más importantes. Sin embargo, subieron: el TC25 +1,2%, el T4X4 +0,3%, y el T2X4 +0,1%.

Si bien las nuevas medidas cambiarias hicieron que los precios de los dólares financieros bajaran, al mercado no le cayó la decisión del Gobierno de tener que vender reservas para rescatar los pesos de expansión monetaria generada por la compra de dólares, como parte de alcanzar la emisión cero para controlar la inflación.

Esta estrategia implica una pérdida de reservas o como mínimo un régimen de acumulación aún más lento, en momentos que Argentina necesita tener más dólares en las arcas del Estado para poder levantar el cepo cambiario.

El FMI no opinó específicamente sobre las últimas medidas del ministro de Economía sobre el uso de reservas para bajar el tipo de cambio implícito y al mismo tiempo rescatar pesos. El organismo prefiere que se utilice el mecanismo de tasa de interés para favorecer la demanda de pesos y no la intervención directa en el mercado incluso perdiendo divisas.

El Gobierno informó que la intención del BCRA es reducir la cantidad de dinero en, por lo menos, ARS 2.500 Bn a través de estas operaciones cruzadas entre el mercado de cambios y la Bolsa.

TRANSPORTADORA DE GAS DEL SUR (TGS) colocará ONs Clase 3 en dólares (CCL) a tasa fija a licitar con vencimiento a 5, 7 o 10 años, por un monto nominal de hasta USD 500 M. Asimismo, la empresa anunció una oferta de compra en efectivo sobre las ONs con cupón de 6,75% con vencimiento en 2025 por un monto de USD 470,3 M.

Hoy se abonará la renta y amortización del título TTC5O.

RENTA VARIABLE: El índice S&P Merval cayó 12,3%, en parte por la fuerte baja del dólar implícito

Luego de las medidas anunciadas por el Gobierno que buscan reducir la emisión de pesos para hacer bajar más la inflación, los dólares financieros mostraron una fuerte baja en sus precios y eso se vio reflejado en el principal índice bursátil local.

De esta forma, el índice S&P Merval perdió un 12,3% en la jornada del lunes y cerró en los 1.504.983,98 puntos, después de registrar un valor mínimo de 1.500.904,02 unidades. Valuado en dólares (al CCL), el índice líder subió 2,7% y se ubicó en los 1.196,34 puntos.

El volumen operado en acciones en ByMA alcanzó los ARS 15.325,6 M, mientras que en Cedears se negociaron ARS 31.870,5 M.

Las acciones que más cayeron fueron las de: Ternium Argentina (TXAR) -15%, Telecom Argentina (TECO2) -14%, Transener (TRAN) -14%, Central Puerto (CEPU) -13,6%, Transportadora de Gas del Sur (TGSU2) -13,3%, entre otras. No se registraron subas en el panel líder.

En la plaza de Nueva York, las acciones argentinas ADRs mostraron mayoría de caídas: Transportadora de Gas del Sur (TGS) -5,3%, Central Puerto (CEPU) -4,7%, Grupo Supervielle (SUPV) -4,6%, Grupo Financiero Galicia (GGAL) -4,3%, Telecom Argentina (TEO) -4%, y Cresud (CRESY) -3,8%, entre las más importantes. Sólo subieron: Despegar (DESP) +2,2%, Tenaris (TS) +1,3%, Globant (GLOB) +0,9%, y Ternium (TX) +0,1%.

Indicadores y Noticias locales

La capacidad instalada en la industria en mayo fue de 56,8% (INDEC)

En mayo, la utilización de la capacidad instalada en la industria se ubicó en 56,8%, nivel inferior al del mismo mes de 2023, que fue de 67,8%. Las principales incidencias negativas se observan en las industrias metálicas básicas y en la industria metalmecánica excepto automotores.

Por la implementación del RIGI se esperan fuertes inversiones en energía

El Gobierno espera inversiones en el sector energético por USD 54.300 M a partir de la desregulación del sector y la puesta en marcha del Régimen de Incentivo a las Grandes Inversiones (RIGI). La mayor expectativa proviene del desarrollo de proyectos vinculados al petróleo y, principalmente, el gas de Vaca Muerta.

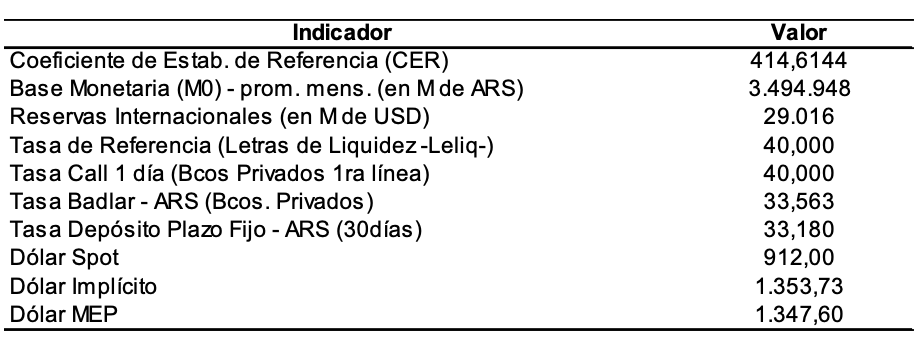

Indicadores monetarios

Las reservas internacionales brutas disminuyeron ayer USD 102 M y finalizaron en USD 28.172 M.

Tipo de cambio

En un contexto de intervención oficial en el mercado cambiario, el dólar contado con liquidación (implícito) perdió en el inicio de la semana ARS 121,39 (-8,5%) y cerró en USDARS 1.307,18, mostrando una brecha con la cotización del mayorista de 41,6%. En tanto, el dólar MEP (o Bolsa) cayó ayer ARS 108,68 (-7,7%) y se ubicó en USDARS 1.307,54, marcando un spread con la divisa que opera en el MULC de 41,7%.

El tipo de cambio mayorista aumentó el lunes 50 centavos (+0,05%) y cerró en los USDARS 923,00 (vendedor), en un contexto en el que el BCRA compró USD 36 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.[:]