[:es]www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. suben antes de la decisión de la Fed; Microsoft decepciona y AMD ilusiona

Los futuros de acciones de EE.UU. suben (Dow Jones +0,13%, S&P 500 +0,96%, Nasdaq +1,58%), en medio del optimismo que la Reserva Federal (Fed) allanará el camino para un recorte de tasas en septiembre, opacando los decepcionantes resultados de Microsoft (MSFT).

Las acciones MSFT caen cerca del 4% en el premarket debido a que su negocio de la nube no cumplió con las expectativas de mercado. Por otro lado, Advanced Micro Devices (AMD) sube más del 8% tras superar las previsiones para el 2ºT24. Nvidia (NVDA), destacada en el ámbito de la IA, sube más del 6% tras el informe de AMD.

Estos movimientos siguieron a una sesión mixta el martes, mientras continuó la rotación fuera de las grandes empresas tecnológicas. El Nasdaq Composite cayó un 1,3%, el S&P 500 bajó un 0,5%, mientras que el Dow Jones se resistió a la tendencia bajista aumentando un 0,5%. El Russell 2000 también subió un 0,4%.

Todas las miradas están puestas en la Reserva Federal, que concluye su reunión de política con un anuncio sobre las tasas de interés y una posterior conferencia de prensa con el presidente Jerome Powell.

Los futuros de fondos federales están descontando una alta probabilidad que se mantengan las tasas estables en el rango de 5,25% a 5,5%, según la herramienta FedWatch de CME. Sin embargo, el enfoque principal de los operadores será si Powell ofrece alguna señal para un recorte de tasas en septiembre.

Meta Platforms (META) será la última de las grandes tecnológicas en publicar resultados trimestrales esta semana, después del cierre de hoy. Se espera que META, que posee y opera Facebook, Instagram, Threads y WhatsApp, entre otros productos y servicios, reporte un aumento del 20% en los ingresos trimestrales.

Otros nombres que están por publicar resultados incluyen a Boeing (BA) antes de la apertura, así como Qualcomm (QCOM), Etsy (ETSY) y Carvana (CVNA) después del cierre.

Estos podrían ser los catalizadores finales en un mes con volatilidad para el mercado. El S&P 500 y el Nasdaq están en camino de cerrar julio con una baja del 0,4% y el 3,3%, respectivamente.

El Dow y el Russell 2000 finalizarían el mes con ganancias de más del 4% y el 9%, respectivamente. Esto subraya el impulso de la rotación del mercado hacia acciones más pequeñas y de orientación cíclica.

Las principales bolsas de Europa suben, extendiendo las ganancias de la sesión anterior, mientras se asimilan los datos clave de inflación de la Eurozona. El Stoxx 600 sube 0,80%.

El índice DAX de Alemania avanza 0,44%, el CAC 40 de Francia gana 1,12%, mientras que el FTSE 100 del Reino Unido registra expansión de 1,17%.

Los mercados asiáticos subieron, luego que el BoJ aumentó su tasa de interés de política monetaria. El Nikkei 225 de Japón avanzó un 1,49%, mientras que el índice Topix ganó un 1,45%.

El índice Hang Seng de Hong Kong subió un 2,01%, liderando los mercados asiáticos, mientras que el CSI 300 de China continental subió un 2%, impulsado por las acciones del sector inmobiliario y de salud.

El rendimiento de los Treasuries a 10 años de EE.UU. baja a 4,13%, mientras se aguardan perspectivas sobre las tasas de interés. El rendimiento del bono a 10 años de Alemania opera en línea con los norteamericanos.

El petróleo sube, después del asesinato del líder de Hamas, Ismail Haniyeh, en Irán, lo que aumentó las tensiones en el Medio Oriente y elevó las perspectivas de un conflicto más amplio que afecte los suministros.

El oro sube, rumbo a una ganancia mensual ante el creciente optimismo en torno a los recortes de tasas de interés.

La soja sube, a pesar de la gran producción esperada para 2024/25, con Brasil aumentando aún más la oferta global.

El dólar (índice DXY) baja, mientras se espera el último anuncio de política de la Reserva Federal.

El euro sube, luego que la economía de la Eurozona creció un 0,3% en el 2°T24, ligeramente más de lo esperado.

NOTICIAS CORPORATIVAS

MICROSOFT (MSFT) reportó resultados decepcionantes en su negocio de nube que eclipsaron los buenos resultados del cuarto trimestre fiscal en general.

ADVANCED MICRO DEVICES (AMD) reportó ganancias ajustadas de USD 0,69 por acción e ingresos de USD 5,84 Bn, frente a los USD 0,68 por acción y USD 5,72 Bn esperados por los mercados.

ARISTA NETWORKS (ANET) registró ganancias ajustadas de USD 2,10 por acción sobre ingresos de USD 1,69 Bn, mientras que los mercados esperaban USD 1,95 por acción y USD 1,65 Bn en ingresos.

PINTEREST (PINS) emitió una guía decepcionante para los ingresos del tercer trimestre, dando un rango de USD 885 a USD 900 M, por debajo de las expectativas de los mercados. En el 2ºT24, las ganancias ajustadas fueron de USD 0,29 por acción, con ingresos de USD 854 M, superando las estimaciones de los mercados.

STARBUCKS (SBUX) registró ganancias ajustadas de USD 0,93 por acción, en línea con las expectativas de los mercados. Los ingresos para el período fueron de USD 9,11 Bn, por debajo de los USD 9,24 Bn esperados.

KRAFT HEINZ (KHC) obtuvo en el 2ºT24 un EPS de USD 0,78, USD 0,04 mejor de lo esperado, pues se preveía un EPS de USD 0,74. Los ingresos del trimestre se situaron en USD 6,48 Bn, frente a una previsión de USD 6,56 Bn.

CDW CORP (CDW) obtuvo en el 2ºT24 un EPS de USD 2,50, USD 0,03 peor de lo esperado, pues se preveía un EPS de USD 2,53. Los ingresos del trimestre se situaron en USD 5,42 Bn, frente a una previsión de USD 5,46 Bn.

T-MOBILE US (TMUS) registró en el 2ºT24 un EPS de USD 2,49, USD 0,21 mejor de lo esperado, pues se preveía un EPS de USD 2,28. Los ingresos del trimestre se situaron en USD 19,77 Bn, frente a una previsión de USD 19,58 Bn.

WESTERN UNION (WU) reportó ganancias ajustadas de USD 0,44 por acción fueron inferiores a los USD 0,45 por acción anticipados. Los ingresos de USD 1,07 Bn superaron la estimación consensuada de USD 1,06 Bn.

MONDELEZ INTERNATIONAL (MDLZ): Los ingresos del segundo trimestre fueron de USD 8,34 Bn, por debajo de los USD 8,45 Bn esperados por los mercados. MDLZ también aumentó su dividendo en un 11%.

BUNGE (BG) reportó en el 2ºT24 un EPS de USD 1,73, USD 0,04 peor de lo esperado, pues se preveía un EPS de USD 1,77. Los ingresos del trimestre se situaron en USD 13,24 Bn, frente a una previsión de USD 14,13 Bn.

TERNIUM ADR (TX) registró en el 2ºT24 un EPS de USD -0,11, USD 1,53 peor de lo esperado, pues se preveía un EPS de USD 1,42. Los ingresos del trimestre se situaron en USD 4,51 Bn, frente a una previsión de USD 4,67 Bn.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: La tasa anual de inflación en la Eurozona subió inesperadamente al 2,6% en julio de 2024 desde el 2,5% en junio, en comparación con las previsiones de que disminuiría al 2,4%, según estimaciones preliminares. La tasa subyacente, se mantuvo estable en el 2,9%, en comparación con las estimaciones del 2,8%.

ASIA: El Banco de Japón (BoJ) elevó su tasa de interés clave a corto plazo en su reunión de julio de 2024 a alrededor del 0,25% desde el rango anterior de 0 a 0,1% establecido en marzo. El banco central agregó que reduciría la compra mensual de bonos a JPY 3 Tr en enero-marzo de 2026 desde el ritmo actual de alrededor de JPY 6 Tr para buscar una política monetaria más normal.

MEXICO: El PIB de México creció un 0,2% QoQ en el 2ºT24, según el Instituto Nacional de Estadística y Geografía (Inegi).

ARGENTINA

RENTA FIJA: El Tesoro realiza un canje de BONCERES para bancos que vendieron puts al BCRA. Bonos en dólares operan hoy en alza en el pre-market.

El Tesoro anunció la primera licitación de agosto para la conversión de BONCERES para los bancos que aceptaron la rescisión de las opciones de liquidez con el BCRA. La recepción de las ofertas comenzará mañana 1º de agosto de 11 a 14 horas (T) y la liquidación de las ofertas recibidas y adjudicadas se efectuará el lunes 5 de agosto (T+2).

Los bonos en dólares cerraron el martes con precios mixtos, en un marco de dudas sobre la acumulación de reservas internacionales del BCRA, en medio de la intervención oficial para bajar la brecha cambiaria.

Para el banco de inversión Morgan Stanley, a pesar que la acumulación de reservas probablemente se vea estancada por uso de divisas para la intervención cambiaria, el Gobierno parece estar preparando el terreno para unificar el tipo de cambio en un futuro cercano e impulsar la entrada de capitales por los incentivos fiscales.

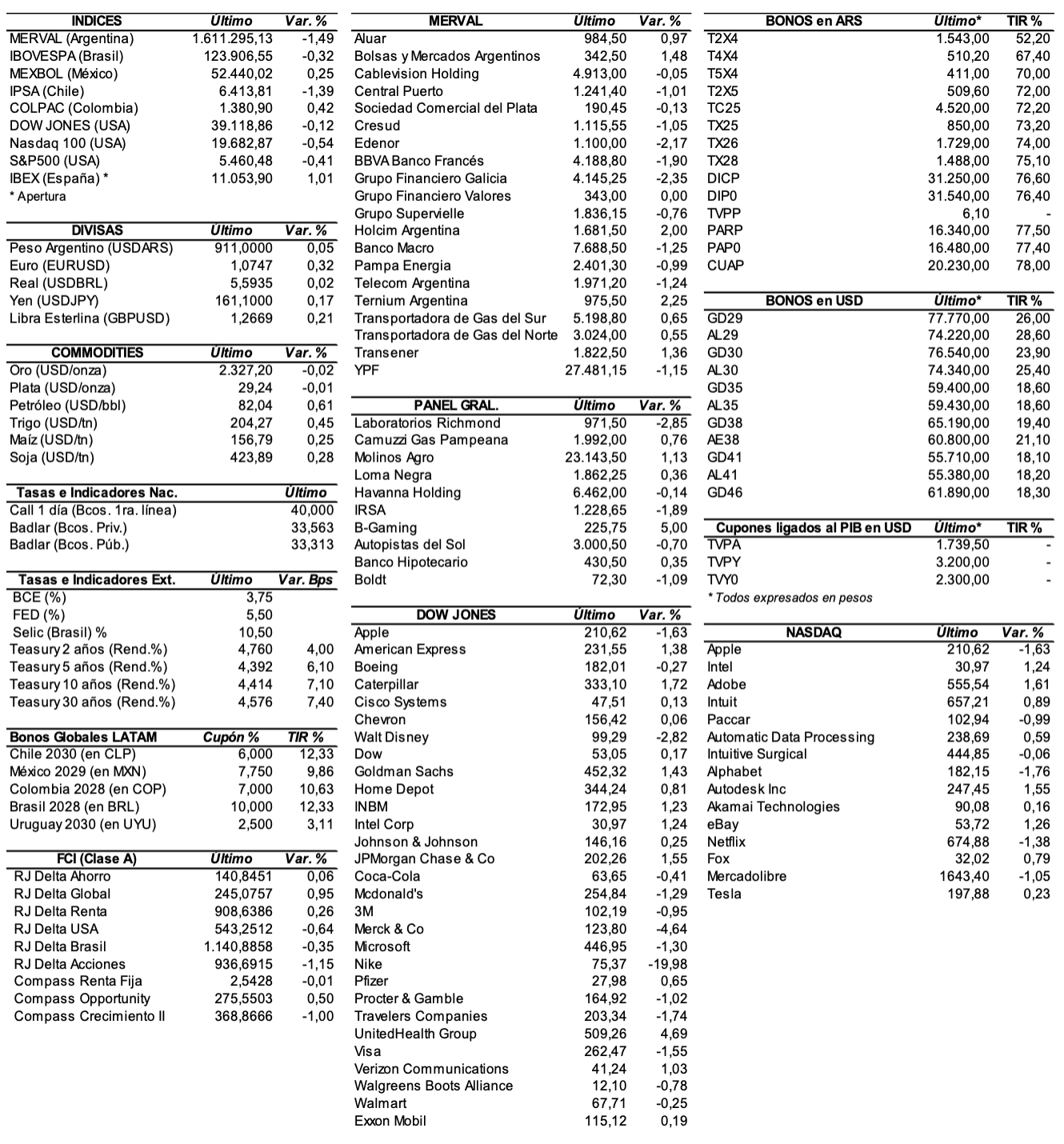

El riesgo país se incrementó 3 unidades (+0,2%) y cerró en los 1556 puntos básicos.

En la plaza de Nueva York, el AL29 subió ayer 0,1%, el AL30 perdió 0,1%, el AL35 -0,3%, el AE38 -0,5%, y el AL41 -0,3%. El GD30 bajó 0,2%, el GD35 ganó 0,1%, el GD38 +0,2%, el GD41 +0,1%, y el GD46 +0,1%. Hoy los soberanos suben en el pre-market hasta 0,6%. En BYMA, el AL29 ganó ayer 1,7%, y el AL30 +0,4%. El AL35 cayó 0,5%, y el AE38 -0,3%. El GD38 perdió 2,2%, el GD29 -1,4%, y el GD30 -0,3%. El GD35 subió 0,2% al igual que el GD46.

Los bonos en pesos ajustables por CER cerraron ayer con mayoría de alzas: el T5X4 +2%, el TX26 +2%, el TX28 +1,7%, el TX25 +1,4%, el T2X5 +1,3%, y el T4X4 +0,8%. El PARP cayó 3,5%, el DICP -1,5%, y el CUAP -1,4%.

En una reunión en la que participó Luis Caputo y Santiago Bausili con Agentes de Liquidación y Compensación (ALyCs), se dijo que el Gobierno tiene 100% cubiertos el capital e intereses de la deuda en dólares por el próximo año y medio. Se mencionó que ni en enero ni en julio de 2025 hay necesidad de acceder al mercado a rollear deuda. Asimismo, se prevé que las reservas tengan un piso de incremento de USD 1.200 M durante agosto, y que la cuenta comercial energética se dará vuelta a partir del próximo mes, y con mayor fuerza a partir de septiembre. Caputo dijo que espera una inflación que comience con 1% o 0% en septiembre.

BANCO SUPERVIELLE colocará hoy ONs Clase H en pesos a tasa Badlar más un margen de corte a licitar, con vencimiento a 12 meses, por un monto nominal de hasta ARS 20.000 M (ampliable hasta ARS 40.000 M).

Hoy se pagará la renta de los títulos IRCGO, IRCHO y LDCEO, más la renta y amortización del bono BPJ25.

RENTA VARIABLE: Ternium Argentina (TXAR) perdió ARS 137.954 M en el 2ºT24. El índice S&P Merval cayó ayer 4,7%.

TERNIUM ARGENTINA (TXAR) reportó en el 2ºT24 una pérdida neta de ARS 137.954 M (-ARS 30,54 por acción), que se compara con la utilidad neta del mismo período del año pasado de ARS 60.509 M (ARS 13,40 por acción).

El índice S&P Merval terminó mostrando ayer una caída de 4,7% y cerró en los os 1.411.953,38 puntos, muy cerca del valor mínimo registrado de forma intradiaria de 1.409.671,12 unidades. Valuado en dólares (al CCL), el índice líder bajó 2,4% y se ubicó en los 1.113,90 puntos.

El volumen operado en acciones en ByMA alcanzó los ARS 12.653 M, mientras que en Cedears se negociaron ARS 20.964 M.

Las acciones que más cayeron ayer fueron las de: Sociedad Comercial del Plata (COME) -9,5%, Bolsas y Mercados Argentinos (BYMA) -7,9%, Pampa Energía (PAMP) -5,3%, Central Puerto (CEPU) -5,1%, Transportadora de Gas del Sur (TGSU2) -5,1%, y Transener (TRAN) -5%, entre las más importantes. No se registraron subas en el panel líder.

En el exterior, las acciones argentinas ADRs mostraron mayoría de bajas: Vista Energy (VIST) -3,1%, Pampa Energía (PAM) -3%, Corporación América (CAAP) -2,7%, Transportadora de Gas del Sur (TGS) -2,6%, y Despegar (DESP) -2,2%, entre otras. Cerraron en alza: IRSA (IRS) +0,4%, MercadoLibre (MELI) +0,3%, BBVA Banco Francés (BBAR) +0,2%, Adecoagro (AGRO) +0,2%, y Globant (GLOB) +0,2%. En el pre-market, las acciones ADRs cotizan al alza: Tenaris (TS) +2,4% e YPF (YPF) +1,3%.

Indicadores y Noticias locales

La planta de GNL de Petronas e YPF se hará finalmente en Río Negro

YPF y la estatal malaya Petronas construirán una planta conjunta de GNL en Río Negro, específicamente en Punta Colorada, Sierra Grande. La decisión de ubicar la planta en Río Negro se tomó tras un estudio de una consultora internacional, superando la propuesta inicial de Bahía Blanca en Buenos Aires.

Los patentamientos de autos crecieron en julio un 5% YoY (ACARA)

Según ACARA, en julio, las ventas de autos tuvieron un aumento del 5% YoY en patentamientos, tras dos meses de baja demanda. La suba del dólar, la reaparición del crédito, y aumentos de precios inferiores a la inflación, han contribuido a un panorama más optimista en concesionarias y fábricas de autos.

La inversión real cayó en junio un 27,5% YoY (FERRERES)

Según la consultora Orlando Ferreres, la inversión real en Argentina cayó un 27,5% YoY en junio, la mayor contracción desde 2020, superando la baja del 15,3% durante la pandemia. Durante el 1ºT24, la contracción fue del 22,2%, y se estima que la inversión mensual en dólares fue de solo USD 6.330 M.

Las exportaciones con mayor valor agregado cayeron 4,7% YoY en el 1ºS24 (UBA)

Según un informe de la UBA, en el 1ºS24, las exportaciones de mayor complejidad y valor agregado cayeron un 4,7% YoY, alcanzando unos USD 8.000 M, USD 400 M menos que en el mismo período de 2023. Este retroceso se debe a la caída del 8% en las ventas de vehículos, mientras que las exportaciones de alimentos y bebidas envasados crecieron un 5%.

El ingreso total familiar creció un 67% por debajo de la inflación (IDECBA)

Según el Instituto de Estadística y Censos de la Ciudad de Buenos Aires, el ingreso total familiar en la región creció un 67% menos que el Índice de Precios al Consumidor (IPC) entre el 1ºT23 y el mismo período de 2024, con un aumento del 196,8% frente a un IPC del 263,8%.

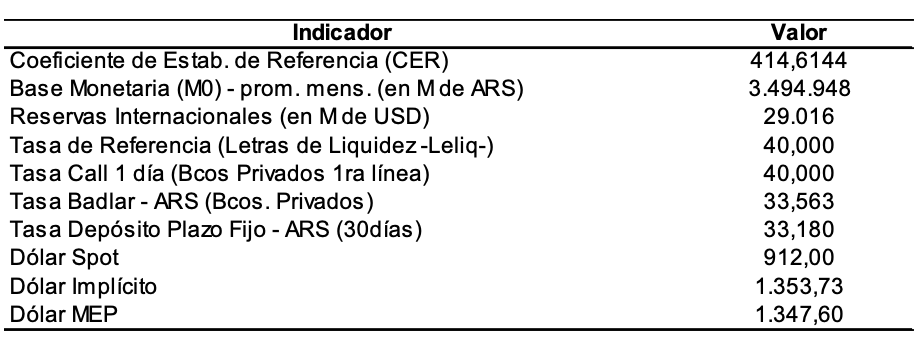

Indicadores monetarios

Las reservas internacionales brutas cayeron USD 140 M y finalizaron en USD 26.992 M.

Tipo de cambio

El dólar contado con liquidación (implícito) cayó el martes ARS 29,28 (-2,3%) y cerró en USDARS 1.265,05, mostrando una brecha con la cotización del mayorista de 35,7%. El dólar MEP (o Bolsa) perdió ARS 28,62 (-2,2%) y se ubicó en USDARS 1.267,95, marcando un spread con la divisa que opera en el MULC de 36%.

El tipo de cambio mayorista subió ayer 50 centavos (+0,05%) y cerró en los USDARS 932,50 (vendedor), en un contexto en el que el BCRA vendió USD 64 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.[:]